尋夢新聞LINE@每日推播熱門推薦文章,趣聞不漏接❤️

2009年5月,歐盟力排眾議出台《可再生能源指令》(RED 2009),強制規定歐盟區至2020年可再生能源消耗量需占總能源消耗比例的20%。各成員國依個自起始點、人口、可再生能源潛力制定相應國家能源計劃,加緊可在生部署;2018年11月,歐盟委員會,理事會、議會再經三方談判,通過可生能源指令修訂協議(REDII),將2030年目標擢升至32%,並計劃於2023年進步上調。據預估,未來十年歐洲新增光伏裝機將達150GW。

政策背景

自「雙反」政策到期以來,中國各光伏企業躍躍欲試,不斷加大歐洲市場計劃出貨量,以期重回這曾一度占據中國光伏出口70%的市場。然而,比之激烈的商業競爭和不斷下跌的組件價格,「純光伏」能給企業帶來的收益空間已走入瓶頸階段。

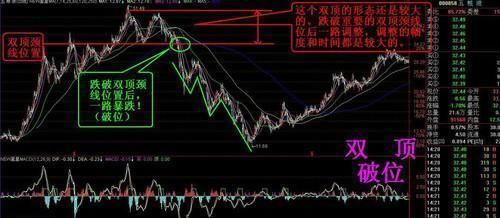

未來六年內,組件價格將再跌37%(來源:彭博新能源)

全球儲能系統成本,與之相對,在2010-2017年間亦降下80%,並將在未來3年內再低30%-40%,降幅曲線基本與光伏保持一致。然而與「從競爭力至白菜價」的光伏不同,從高位走下的儲能目前正是成本與應用案例交匯、商業性亟待爆發的最佳時期。多家權威智庫,包括彭博新能源財經、GTM Research, IHS Markit等紛紛預測,2030年全球儲能市場價值達千億美元,裝機超百GW;其中光儲系統可占比可達總量的30%-40%,蛋糕巨大。

以穩定的市場環境、完善的融資機制、與強健購買力,歐洲國家在全球十大儲能裝機市場中一舉占據五席。想贏得未來的「光儲之戰」,歐洲無疑是最好的「練兵之地」。

2010-2017年間全球儲能系統成本驟降80% (數據來源:彭博新能源)

國別分析

針對2019-2020年的歐洲市場,Leader Associates認為以下六大國家為重點關注:

德國 – 歐洲領袖

德國作為歐盟中心國及歐洲政治經濟發展最穩定的支撐性國家,截至2018年累計光伏裝機達44.3 GW,90% 為屋頂光伏;累計儲能裝機超700 MW ,其中 323MW 為電網級裝機; 385MW為戶用級裝機;預期2019年上網儲能433 MW ,年戶用儲能系統增長量5萬套 。

由於德國跨境電網與電力交易體制完善,對於使用儲能調峰調頻的需求並不強烈,更多儲能增長還是集中於小型戶用,以降低其對電網的衝擊。當前政策主要為2013年5月起實施的德國復興信貸銀行(KfW)針對家用太陽能電池及儲能系統釋出的補貼機制,主要通過現金補貼與低息貸款。起始補貼力度在30%,比重逐年下降,依計劃截至18年12月31日,補貼將掉至10%。

義大利 – 光儲復興

上世紀90年代,義大利對外能源對依存度高達95%左右,年能源項目逆差500億歐元。主要受制於俄羅斯、法國、奧地利等外部石油天然氣供給,自身能源安全問題突出。也因此,在2008-2013間,意大利轉型重點發展可再生能源,在光伏、風能補貼上灑下大筆歐元,⼀度讓義大利成為全球光伏裝機一位。

由於財政無法負擔,在2013-2016年間義大利取消補貼後,意光伏行業逐漸停滯。直至2016年因歐洲寒冬引發的法國天然氣供給收緊,使得義大利原本「掩蓋」的能源安全問題重現,意光伏才迎來轉折再次釋出光伏補貼,以期利用日益成熟的新能源技術擺脫外部挾制。截至2018年累計義大利累計光伏裝機達20GW,2030年市場目標68GW。

當前市場,政策利好主要集中20kv以下戶用光伏系統,補貼力度高達50%,同時適用於配套光伏的儲能系統安裝。今年9月,義大利經濟事務部部長Davide Crippa更在公眾演講時表示將在2020年前再釋出9億歐元新能源補貼,絕大部分給予光伏。正式批文預期年底釋出。額外利好包括2017年年6月,義大利能源管理機構GSE公布的太陽能和可再生能源發電集成儲能系統的新技術規範;2018年倫巴第大區推出的700萬歐元的太陽能儲能返利方案,將最高50%的補償力度覆蓋至20kv以上工商業系統。

由於義大利地形覆蓋亞平寧半島、西西里島、薩丁島及一些小型島嶼,類似英國,意對於電網端儲能的也有部分需求,而不局限於戶用工商。目前包括義大利國網Terna,國電Enel都在重點布局儲能項目,培養技術團隊。因此不少權威媒體亦預測,義大利利儲能市場將有望前後端開花,在2021年前後超越德國。

英國 – 退歐前夜

截⾄2018年英國累計儲能裝機量超500MW,已申報給英國政府的儲能項目量超6.9 GW;這一驚人數字主要源於英國在2016年底推出的「Enhanced Frequency Regulation」政策與隨之開展的200MW項目招標。作為與歐洲大陸隔斷的大型島國,英國對於自身電網穩定的訴求與可期的增長體量無疑正對投資開發商的胃口。

儲能項目的收益疊加可包括系統服務合同、政府補助(部分)、賣入容量市場價格收益等。但英國由於後續容量市場改革,參數調整後導致開發商賣入容量市場中的收益大幅降級,使得先期的200MW項目幾乎無一做到商業性。因此,第二期EFR項目至今仍處於推遲狀態。隨著2019年6月英國將正式退歐,後續會對電力市場、價格等產生的影響也是目前關注的焦點。

波蘭 – 煤炭轉型

波蘭是歐洲最大的煤炭生產國和出口國,因此在新能源的發展程度上相對滯後。截至2018年累計光伏裝機量300MW(可再生占比6%),離設定的RED 15%目標(1.2GW)還差不小距離。基於長遠對大宗商品,如煤、天然氣價格上漲的考量,波蘭從2016年底開始試圖能源轉型,目前已有300MW光伏項目在競標中被授予, 另有兩場大體量750MW招標將於年底起釋出。

波蘭的主要風險在於貨幣。其雖屬歐盟但非歐元區國家,因此波蘭幣兌歐元匯率是否可長期穩定,亦或是可能出現類「土耳其薅羊毛「危機,是投資開發商目前的主要考量。

西班牙 – 平價上網

西班⽛南部為歐洲光資源最好的地區,年照射率在1600-1700 kWh/kWp。同時其也是伊比利亞半島核心,其電力現貨(OMIE)與期貨市場(OMIP)鏈接歐洲與北非電力交易,可做西、葡的電力交易與期貨保值。截至2018年年累計光伏裝機量為7.13GW;計劃2030年光伏總裝機量達成77GW,未來裝機潛力巨大。

當前西班牙採用市場化操作,所有類型的電站均為都沒有國家補貼(有最低保障,但目前仍遠低於批發市場售價),需在現貨市場(OMIE)售電或者簽署中長期PPA(5-10-15年)。西班牙市場的利好在於是融資環境,自 2018年年2季度起,西班牙銀行Banco Sabadell修改了貸款額度的計算方式,使得現貨(OMIE)市場售電項目銀行可最高提供75%-80%的貸款,PPA不再是光伏項目最關鍵因素。

荷蘭 – 白熱競爭

荷蘭傳統電力主要依靠天然氣發電,在新能源開發中,離岸風電也是歷來更為政府看重。截至2018年荷蘭累計光伏裝機量在2GW,預期2020年年累計光伏裝機量達6GW (RED 14%); 2035年年至 20GW。

在離岸風電開發遲緩的背景下,2017年開始政府逐漸調整政策開始大力支持光伏開發,目前實行的體系為可再生能源競標(SDE+),中標者給予補貼9-10歐分的光伏補貼。在2014年-2016年的九輪投標中,共分配2.3GW光伏容量; 2017年2 輪分配2.3GW;而2018年2輪分配更是高達4.1GW。盡管該市場競爭者眾多,投標出價被極度壓低,但荷蘭配備相對健全的融資環境,加之隨著「雙反」取消,更多價格低廉的中國組件進入歐洲,整體項目的落地性與商業性依然被看好。

法國 – 風險識別

法國是歐盟第二大經濟體(英國脫歐後),但同時也是歐盟穆斯林化程度最深的國家;600萬穆斯林移民占據法國總人口的10%,其中未成年更是同比占到30%;對於未來法國的政治穩定性持高度警惕態度;法國市場對於語言的排外性,商務的進⼊門檻與溝通成本甚至高於德國。