“在疫情下,科技行業其實已經與整體經濟脫鉤了。特別是半導體產業,仍在蓬勃發展。”

台積電現任董事長劉德音在2020年6月股東大會證明,這場大火消耗“底層燃料”——芯片的速度與胃口,也變得前所未有。

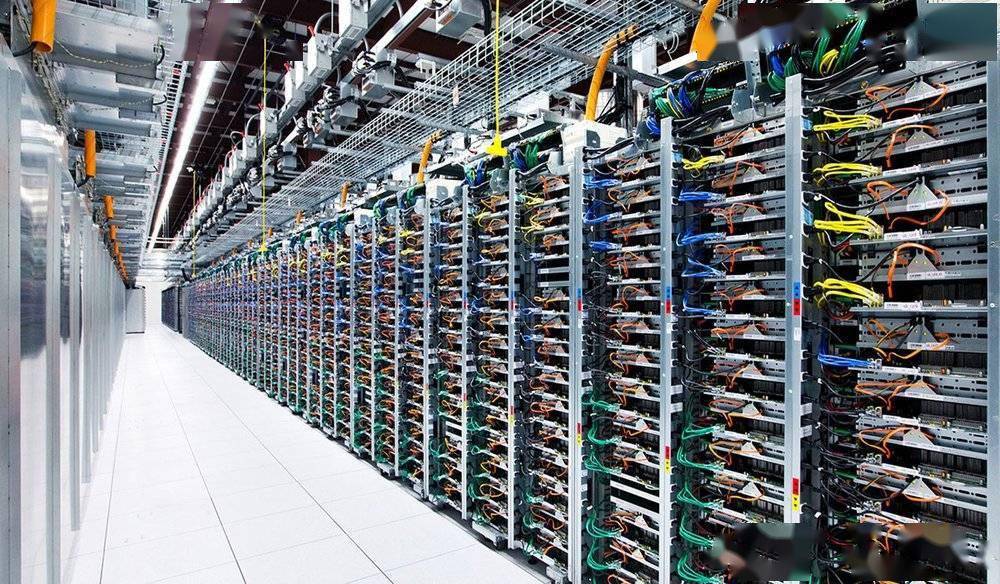

3個月後,台積電第二次上調2020年收入預期。這家全球最大半導體製造廠的主要判斷,便來自於大眾對5G移動設備和數據中心高性能計算設備的強勁需求。

但另一邊,在中美貿易戰與經濟蕭條衝擊下,部分服務於汽車、工業等傳統製造的半導體巨頭卻在承受著收益急速縮減的巨大壓力。

於是,在這個極為特殊的時間節點上,從來只有“無情”,沒有“同情”二字的半導體市場,在2020年迎來了它命中註定的大整合時代。

2020年,在不到5個月的時間裡,半導體產業誕生了5筆強強聯手的併購案(下圖),每一家涉及的半導體公司都赫赫有名,每一筆金額都超過百億美元,每個合併後的企業都會變成半導體新巨獸。

截至今年11月,全球已經在2020年達成了至少總額為1150億美元的收購交易。無論是單筆最大數額還是總額,都打破了近20年來保持的半導體產業併購記錄。

不確定當前,抱團取暖

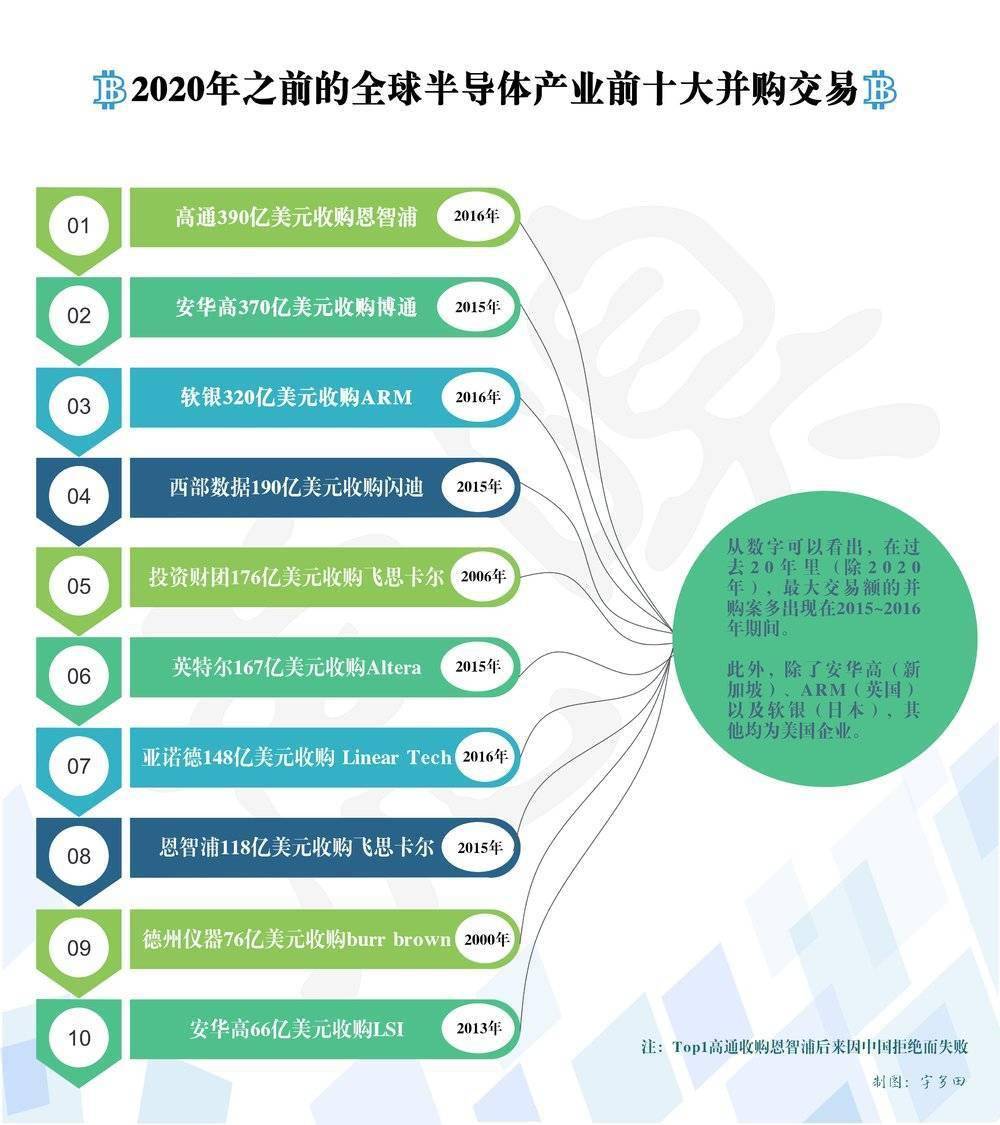

某種程度上,2020年巨額交易頻現的併購潮更像是2015~2016年的一種延續。

根據IC Insight 的監測數據,2015年全球半導體併購金額高達1033億美元,而2016年則延續了這一趨勢,總交易額超過985億美元,幾乎是2010~2014年的5倍之多(平均年交易額僅有186億美元)。

業內人士在當時分析,隨著全球宏觀經濟增長減速,半導體行業增長也隨之放緩,但研發和資本密集度卻在持續增加,競爭也日趨激烈,半導體產業的併購將會是大勢所趨。

勝科納米董事長李曉旻曾告訴虎嗅,相比國內,海外半導體市場已高度成熟,特別是模擬芯片市場,甚至勝負已分。因此,每個細分領域都已經逐漸進入到併購整合,寡頭壟斷的階段。

2020年模擬芯片市場老二亞諾德與第七名美信的合併,以及SK海力士兼併英特爾存儲業務變成僅次於三星的閃存巨頭,便有此種意圖。

“此前有統計,十年前納斯達克可以找到過百家半導體公司的名字,到現在只剩下四十家左右。但在上市公司數量減少的同時,行業的整體營收和市值規模卻又大大提升了。”

另一方面,通過併購補齊短板,用多元化業務以分散企業經營風險,在英偉達和AMD的這兩筆交易上體現得更為明顯。

優勢長期只定格在AI加速器上的英偉達,可以通過ARM,獲得全球80%以上智能手機和成千上萬台家用電器的芯片設計授權。

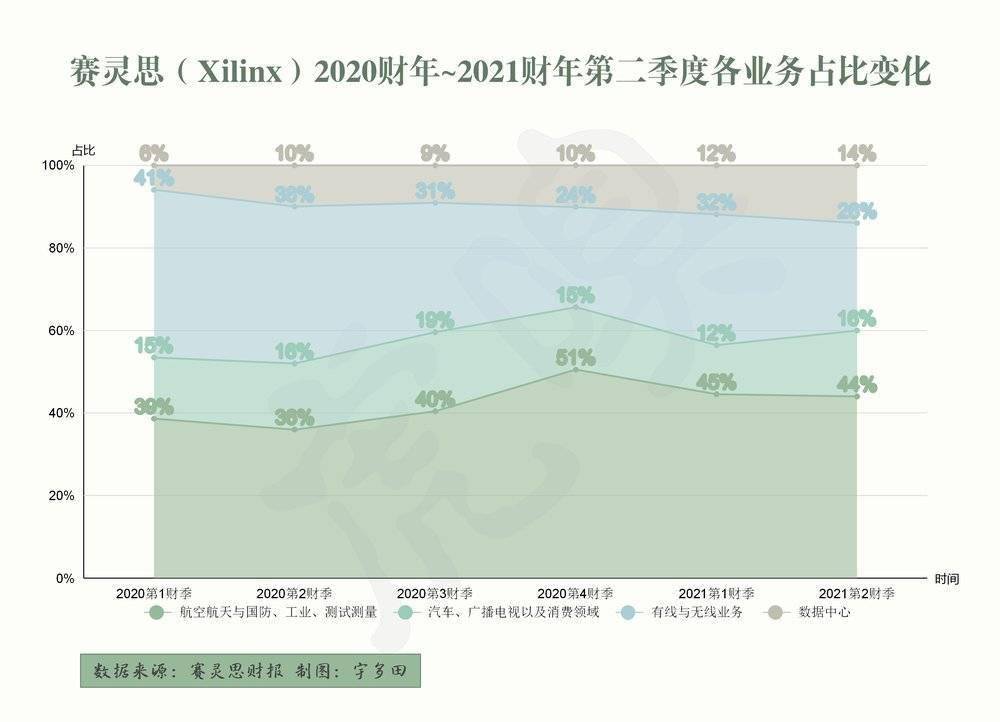

賽靈思的財務數據(下圖)告訴我們,來自航空航天、國防、工業以及測繪部門的訂單為其貢獻了將近一半的收入,有線與無線設備部門的銷售額也佔比達30%。而AMD在這些市場上的佔有率很低,甚至根本不存在。

然而,2020年也出現了更多新變數。

首先,美國用半導體供應鏈作為武器,試圖打亂這個高度全球化分工產業,也給半導體產業的未來走勢增加了不確定性。

雖然中國半導體綜合實力不強,遠落在美國、韓國和日本之後,但中國是世界最大的半導體銷售市場,買賣的芯片佔全球總銷量的50%以上。

因此,2019年的“華為禁令”讓包括邁威爾、inphi、美光等華為的美國芯片供應商陸續受到打擊,紛紛調低了季度收益和銷售預期。

其次,正是半導體消費大國的身份,讓中國具備了對全球所有大型半導體併購案說“不”的權力。

2018年,高通就因中國的“拒簽”放棄了對恩智浦的收購。換句話說,中國的“點頭”將是2020年這五筆巨額併購能否走到最後一步的重要一環。

兩國之間在半導體市場的博弈,拉扯著這條鏈條上的所有公司,沒有一家可以置身事外。因此,為了度過這段極為不穩定,但又不知何時才能終結的暴雨夜,“抱團取暖”實為上策。

都想成為“下一個英特爾”

如果你只看到了以上的淺層次原因,那麼你會錯過半導體產業接下來10年劇本中最精彩的一章。

1個月前,在英偉達收購ARM的消息剛被曝光時,一位英偉達工程師向虎嗅傳達了4個字,來概括這筆收購的技術層緣由:

“架構創新”。

在半導體產業超過半個世紀的發展中,我們每次想讓處理器擁有更強的計算能力,基本就一個答案:那添加更多的“矽”就好了。

但運算的複雜性,芯片那塊板子上晶體管排列結構的局限性以及成本早已開始侵蝕這一準則,而這也是摩爾定律消亡的關鍵原因之一。

一位曾在阿斯麥和半導體材料企業供職的資深專家告訴虎嗅,2010年,英特爾將芯片線寬縮到20納米,就已到達當時光刻設備所能承受的極致。據其透露,英特爾嘗試了包括阿斯麥、尼康等多家頂級企業的光刻機,但仍然無法解決問題。

“現在,你所聽到的14納米,7納米,已經不再是嚴格按照摩爾定律計算的尺寸。為了延續摩爾定律,包括英特爾,所有企業就必須對芯片做架構上的創新。”

“現在,你所聽到的14納米,7納米,已經不再是嚴格按照摩爾定律計算的尺寸。為了延續摩爾定律,包括英特爾,所有企業就必須對芯片做架構上的創新。”

換言之,決定半導體產品創新周期的黃金定律——摩爾定律早已名存實亡。芯片絕對尺寸不斷縮小的速度趨緩,正逼近“芯片製造設備的極限”;而隱隱有燎原之勢的IOT(物聯網)、人工智能、自動駕駛應用領域,卻急需對症下藥的新彈藥。

英特爾早已意識到這一點,因此多年前就對自己的芯片架構發起了挑戰。

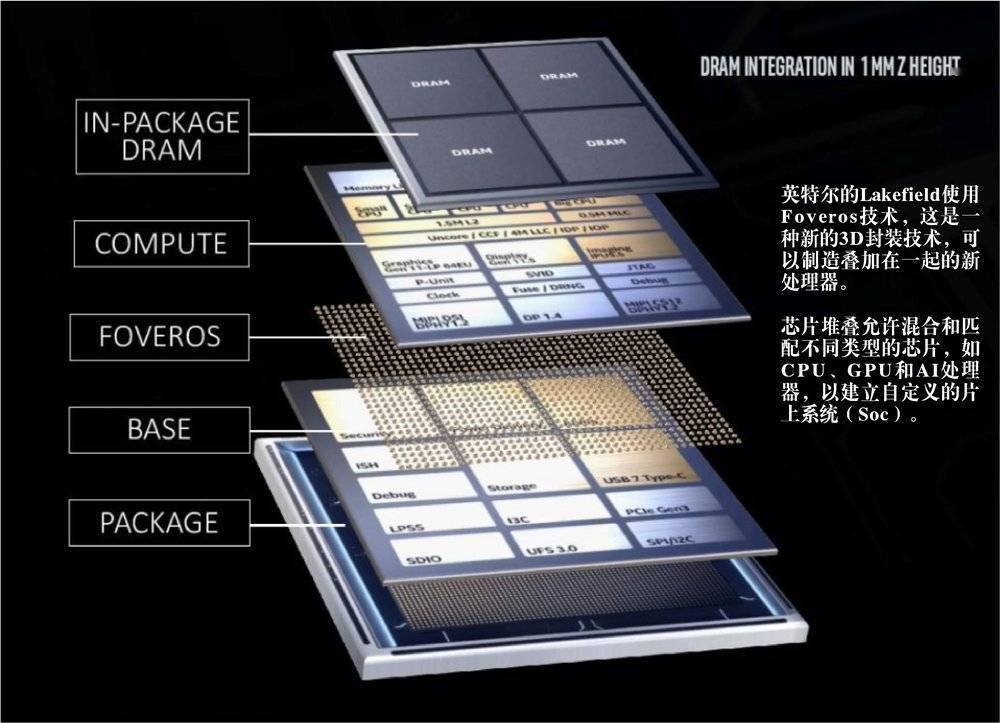

已經離職的芯片設計天才、英特爾矽工程部門前負責人兼高級副總裁吉姆·凱勒(Jim Keller)參與設計了英特爾的3D堆疊芯片產品Lakefield,他極為推崇利用垂直構建的方式來重新設計芯片。

簡單來說,這種方法能夠將不同功能的芯片疊加在一起,通過最底部的那塊垂直向上傳輸數據,讓芯片與芯片之間實現高速互聯。

圖片來自Hot chips

當然,英特爾在PC市場最強勁的對手AMD也在嘗試同樣的事情——他們試圖將一組不同功能、不同工藝,甚至是不同品牌的小芯片(Chiplet)進行“混搭”,糅合為一個系統。

譬如,AMD第二代企業級“霄龍”處理器只有核心使用了台積電的7納米先進工藝,而其他部分則使用了低成本的舊工藝,譬如14納米或20納米。因為有些功能,舊工藝足以勝任。

換句話說,一枚芯片全生命週期(材料生產、設計、製造、封裝測試)中的材料和封裝,將在改變芯片結構上起到愈加關鍵的作用。因此,賽靈思聞名圈內的2.5D封裝技術,一定會給AMD設計更複雜的片上系統(Soc)帶來幫助。

Xilinx 在2018年10月推出數據中心產品Versal ACAP,一個完全軟件可編程的異構計算平台

那麼從商業角度來看,一個更現實的問題是,究竟有什麼有利可圖的機會在驅使著巨頭們爭先恐後地搞芯片架構創新?

我們不妨來先回答這個問題——為何谷歌、微軟、亞馬遜以及阿里也陸續自己參與和設計芯片,並使用最為先進的製造和封裝工藝?

兩個問題的答案都指向一個市場:數據中心。

雖然我們對人工智能商業化的可行性不置可否,但短短3年時間,人工智能在各個行業的應用滲透率,已經遠超過大眾的想像——

小到今日頭條和淘寶的個性化推薦,大到特斯拉的輔助駕駛功能和工廠產線的預測性維護……在金融(銀行)、零售以及工業等所有產業的數字化轉型過程中,都有人工智能算法深藏其中。

因此,從整個應用體量來看,未來5年由人工智能算法驅動的半導體購買量將不可小覷。而算法模型量級和復雜性都在呈爆炸性增長的當下,芯片的架構創新變得勢在必行。

與此同時,伴隨著個人娛樂與辦公、消費級硬件和企業的上雲化浪潮,運營著超級數據中心的雲計算巨頭與擁有數據中心的大大小小企業,都將成為新型高性能處理器的買家。

那麼接下來很多事情就都在意料之中了——英特爾,這個佔據數據中心70%市場份額的最大贏家一定會遭遇更猛烈的圍攻。

雖然PC市場讓大眾知道了英特爾,但“數據中心”是其僅次於PC市場的收入來源,佔據總營收超過三分之一。僅2019年Q4這部分收入就高達72億美元,而AMD2019全年的收入才只有67億美元。

針對2020年5筆巨額併購(第一張圖),有半導體專家告訴虎嗅,從商業競爭角度來看,英偉達、AMD、邁威爾們都是衝著數據中心市場而來。

剛剛宣布收購Inphi的邁威爾一開始就明確表達了自己的意圖:“Inphi 的技術是雲數據中心網絡的核心,我們希望藉助Inphi特有的矽光子材料和DSP(數字信號處理)技術來拓展數據中心基礎設施市場。”

剛剛宣布收購Inphi的邁威爾一開始就明確表達了自己的意圖:“Inphi 的技術是雲數據中心網絡的核心,我們希望藉助Inphi特有的矽光子材料和DSP(數字信號處理)技術來拓展數據中心基礎設施市場。”

此外,已經成為數據中心細分市場——AI加速器最大供應商的英偉達,先是在2020年4月吞併了能夠為成千上萬服務器做高效連接的Mellanox。後來CEO黃仁勳又在宣布收購ARM時公開向英特爾叫板:

“我非常興奮能集中大量資源,將Arm 變成一個世界級的數據中心CPU供應商。”

“我非常興奮能集中大量資源,將Arm 變成一個世界級的數據中心CPU供應商。”

然而,因芯片架構簡潔精煉在移動設備市場備受歡迎的ARM其實也曾努力衝擊過數據中心市場,但一直沒太有存在感。

一位工程師在EE journal上發文表示,英特爾的至強處理器等企業級產品之所以在數據中心的地位一直堅不可摧,是由三件事情來捍衛的:

- 營銷辯護。在2B市場,企業的採購部門不願意冒著被解僱的風險選擇新產品,而是更傾向於選擇購買“那種90%數據中心都在使用的系統”。

- X86指令集架構建立的生態。它幾十年來既是行業標準,也是大多數軟件編譯器的默認目標。讓企業使用新CPU,你需要讓工程師們走出一個可執行文件都是X86的世界。

- 品質硬。沒錯,英特爾曾經是最先進芯片製造工藝的引領者,所以服務器處理器毫無疑問都是最先進且性能最好的。

但現在,其中兩座高牆正在被叛亂分子們動搖並跨越。

首先是今年6月,蘋果被爆料“將在自己的Mac電腦裡,將陸續用ARM處理器替代英特爾的CPU”的消息引起了軒然大波,隨之而來的是各種英特爾個人電腦芯片唱衰論。

當時,人們忽視了一個更深層次的變革——這也許標誌著英特爾在X86時代40年統治地位的結束。

而X86的壟斷被打破,那麼便有可能讓其在數據中心的壟斷地位被打破。

Linux之父Linus torvalds曾解釋過ARM服務器一直沒有打開市場的重要原因——開發者希望在雲上運行與自己筆記本上相同的代碼。因為代碼都是在X86筆記本上編寫的,而不是在手機上。

所以,ARM筆記本電腦被認為很可能是數據中心市場發生重大變革的催化劑。因為蘋果即便在個人電腦市場的份額只有8% ,但這家公司籠絡到的全球軟件開發者比例卻卻近30%。

而另一個“掌握先進製造工藝”的壁壘,也在今年9月隨著“英特爾7nm芯片推遲”的消息被打破(具體信息可參考我之前寫的這篇文章《英特爾退位,台積電稱王》) 。這意味著,使用台積電工藝的AMD們也同樣可以推出性能不輸英特爾的CPU。

當然,英特爾並非沒有在努力加固自己的優勢。

他們收購了超過三家人工智能芯片公司,2015年以167億美元收購了賽靈思的主要競爭對手、FPGA市場老二Altera,並在數據中心取得了成功。這在某種程度上,也是AMD決定收購FPGA老大賽靈思的重要原因之一。

2019年末,英特爾不僅推出了oneAPI 計劃來推動數據中心異構計算的發展,也在為服務器級處理器開發了剛才提到的3D芯片堆疊技術與AI加速器技術。

此外,有意思的是,英特爾雖然毅然扔掉了Nand閃存業務,但卻悄悄保留了一種用於數據中心的先進存儲技術Optane 。

圖片來自medium

但很顯然,數據中心從底層芯片、數據量再到服務器結構每天都在發生的微妙動態變化,終於為權力挑戰者們打開了封閉幾十年的大門。

無論是同樣具備強大技術與資金實力的Super7(亞馬遜、微軟、谷歌、Facebook、阿里、騰訊、百度),還有兩年來拔地而起的數十家新型處理器創業公司,誰能具備和控制在異構計算架構上運行應用程序的軟硬件能力,打破舊技術定式的禁錮,誰就有了顛覆的機會。

但是,一位半導體工程師並不認為這是一個贏家通吃、未來仍然會被某一家企業壟斷的市場。

“由於運營在數據中心之上的任務非常複雜,數據量也非常龐大,有GPU擅長的,有CPU擅長的,也有FPGA(可編程處理器)擅長的,所以擴展數據中心的驅動因素也非常多,並不是只需要一種芯片架構,而是各種類型CPU、GPU、FPGA以及AI加速器組成的異構體系。”

“由於運營在數據中心之上的任務非常複雜,數據量也非常龐大,有GPU擅長的,有CPU擅長的,也有FPGA(可編程處理器)擅長的,所以擴展數據中心的驅動因素也非常多,並不是只需要一種芯片架構,而是各種類型CPU、GPU、FPGA以及AI加速器組成的異構體系。”

簡言之,數據中心的未來贏家,既包括垂類芯片廠商,也包括那些能夠支持多種任務的異構設計者——不僅能夠將存儲數據的內存與CPU、GPU、FPGA以及AI芯片盡可能近地靠在一起,還能用高帶寬把它們都“拼接”起來,讓數據在不同處理元素間高效流動。

“再去提7納米、5納米或者是3納米的縮進,對半導體行業來說,已經變得逐漸沒有意義了。” 他認為,半導體技術的關鍵已經開始往芯片互聯、存算一體以及封裝技術上轉移,任何掌握新技術的公司都可以成為蛋糕的分享者。

“數據量在擴大,數字轉型的企業還在增加,這就意味著數據中心市場的規模還在擴大、沒有上限。英特爾也許依然是領導者,但這並不意味著挑戰者們沒有自己的一席之地。”

“數據量在擴大,數字轉型的企業還在增加,這就意味著數據中心市場的規模還在擴大、沒有上限。英特爾也許依然是領導者,但這並不意味著挑戰者們沒有自己的一席之地。”

中國企業需要謹慎且冷靜

在2020這輪新的併購大潮中,中國半導體玩家有人隔岸看戲,有人悲觀,有人也看到了技術浪潮帶來的新機會。

“他們是否聯手,從生意角度,對我們其實不太有利。” 一位半導體從業者認為,“抱團”肯定擁有更大的客戶定價權,向美國政府申請出口許可也有更大的話語權。對中國用戶來說,選擇面肯定更窄了,議價能力會被進一步削弱。

“當然,巨頭許可批准後,短期內有些國內企業可能會拿到自己想要的新盤,這可能是唯一的好處。”

還有半導體人也有類似的吐槽:“以前像工業級的VR(一種電源管理芯片)與VRM芯片可以從三家採購,如果亞諾德與美信合併,那麼現在可能就只有兩家。”

此外,倪光南院士也曾在9月的一次演講中指出,ARM的芯片架構在一些產業具有壟斷性,如果被美國公司控股,那麼會對中國產生不利。“我相信我們商務部可能會否了這個併購,” 他強調。

但是從技術角度,我們也不應該放過平等創新的機會。

在英偉達宣布收購ARM,AMD宣布要收購賽靈思後,有不少中國企業級芯片工程師很激動,“看,異構說了兩年多了,現在愈發確定,都是為了芯片的異構設計!”

“你可以從賽靈思過去1年每季度的收入展望中看出來,他們開始瞄准人工智能等方向加大投入,同時,數據中心的收入也在逐漸增加。”

“你可以從賽靈思過去1年每季度的收入展望中看出來,他們開始瞄准人工智能等方向加大投入,同時,數據中心的收入也在逐漸增加。”

一位數據中心芯片架構師告訴虎嗅,賽靈思的FPGA芯片是他們做產品驗證必不可少的產品,因為架構調整具備靈活性。目前這種芯片雖然相對CPU和GPU更加昂貴,但在通信設備上很關鍵,華為等企業就會大批量購入賽靈思的芯片。

“中國有不少芯片公司與雲計算巨頭也在數據中心的異構計算設計上做持續大規模投入。雖然基本功差距較大,但大家都看到了這種趨勢。”

“中國有不少芯片公司與雲計算巨頭也在數據中心的異構計算設計上做持續大規模投入。雖然基本功差距較大,但大家都看到了這種趨勢。”

但實際上,中國企業那個無論如何都不能錯過這一輪新技術列車、搞自主研發的理由,每個人都很清楚。

“我們再也回不去了。” 一位半導體產業人士感嘆,中美日韓的扼喉之戰,巨頭抱團壟斷,全球的數字化轉型浪潮……都在一遍又一遍提醒中國半導體產業只剩下“自力更生”這一條路:

“這就像以前還不錯的朋友突然給了你一刀。即便傷好了,但疤會一直存在,而且會在未來每一個雨夜隱隱作痛,提醒你不能忘記從2018年之後兩年來中國經歷的一切。”

尾聲:

如此來看,按照半導體產業興衰的8年一個“輪迴”,2020年,只是半導體市場最高光時刻的開始。

也就是說,全球絕大多數半導體企業都會在接下來的5年裡參與圍繞數據中心發起的一系列叢林戰爭,會在一個技術不按照摩爾定律來瘋狂更迭的環境中造出產品,或被產品打敗。

毫無疑問,這個領域沒有弱者。