生活

新北燈會點亮15米高紅寶馬主燈 3天150萬人朝聖

(記者陳志仁/新北報導)2026新北燈會「勁馬奔騰・新北Hi Light」今(22)日晚間於新北大都會公園盛大開幕,新北市長侯友宜與韓籍啦啦隊女神安芝儇等人共同點亮15米高紅寶馬主燈,璀璨聲光震撼全場;燈會自試營運以來3天吸引150萬人次, …

健康

春節收心有步驟 臨床心理師教您循序重回生活正軌

記者陳華興/桃園報導農曆春節假期象徵團圓與放鬆,但長假結束後,從「假期模式」回到工作與學習節奏,往往需要一段時間適應。不少民眾收假後容易出現精神不濟、難以入睡、專注力下降或情緒低落等「收假症候群」。衛生福利部桃園療養院臨床心理科主任劉昀玲2 …

旅遊

北投陽明山雙花季限時綻放至3/15 台版富良野與粉紅櫻花海打造最強春日一日遊

記者楊博喻/旅遊報導當冬日的冷冽逐漸退去,台北的街頭正悄悄換上最絢爛的春裝。如果您也渴望一場逃離塵囂的輕旅行,那麼今年的「台北雙花季」絕對是送給自己最好的春日禮物。從北投的繽紛坡地到陽明山的雲霧櫻林,這不僅是視覺的饗宴,更是一次與心靈對話的 …

政經

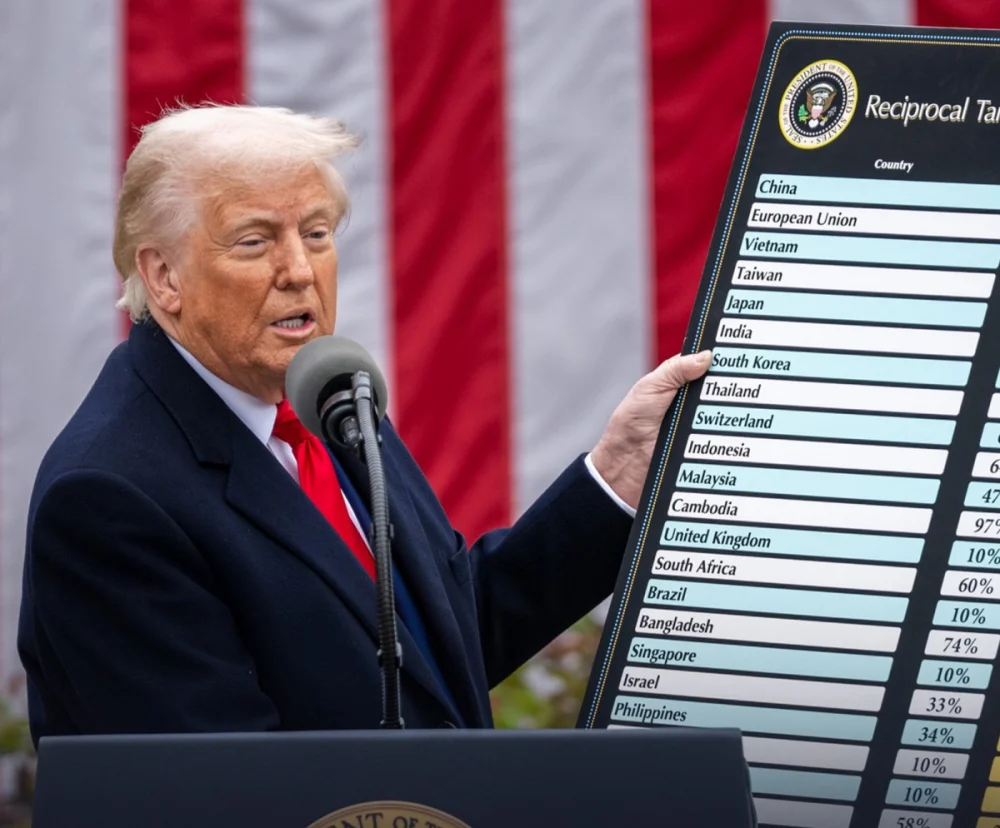

川普加徵關稅引爆震盪 林楚茵曝「台灣不受影響」:最惠國待遇與232條款豁免在手

政治中心/綜合報導(圖/翻攝The White House臉書)美國最高法院裁定,總統川普去年實施廣泛的全球性關稅違憲無效。川普不滿判決,宣布加徵全球關稅10%,隨後又進一步調升至15%。總統賴清德表示,政府已備妥因應,確保台灣已取得的最佳 …