政治中心/綜合報導

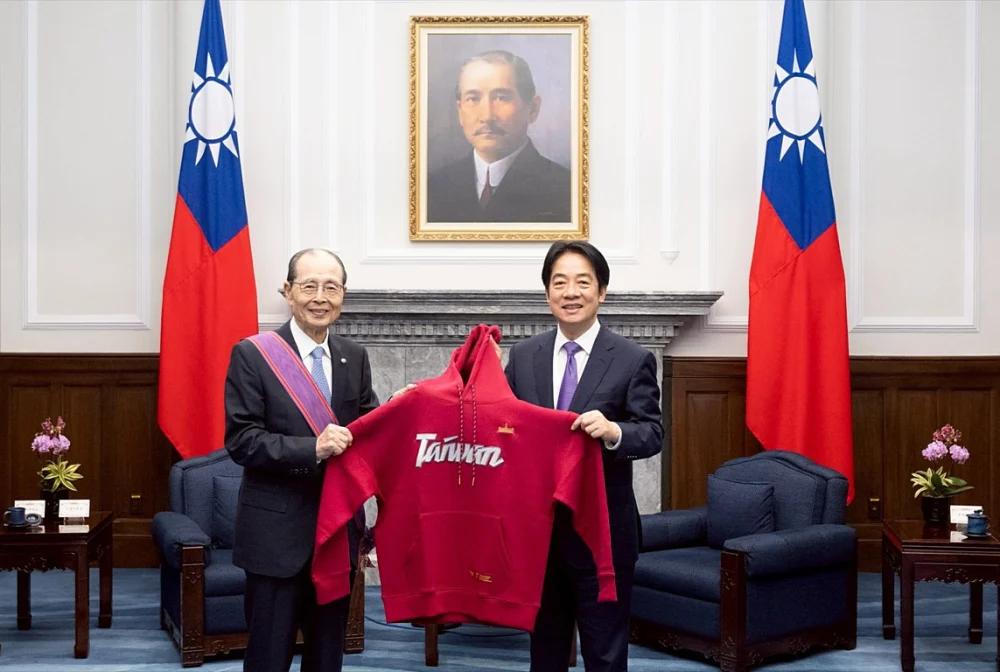

內政部空中勤務總隊AS-365N海豚直升機與機組人員,及執行海上救難所需裝備。(圖/資料照片,圖源:翻攝自空勤總隊Facebook)

內政部空中勤務總隊AS-365N海豚直升機與機組人員,及執行海上救難所需裝備。(圖/資料照片,圖源:翻攝自空勤總隊Facebook)在中國國民黨、台灣民眾黨攜手下,本該在去年底該審畢的115年度中央政府總預算,至今仍躺在立法院內,未有進一步審議的動作。據行政院統計,目前中央政府不得動支金額已達新台幣2992億元,嚴重衝擊中央施政及地方財政。內政部今(9)日表示,因今年度中央政府總預算仍未審議的關係,已影響到空中勤務總隊的AS-365N海豚直升機機隊升級計畫,也影響到治水防汛、新住民發展署的籌設作業。內政部呼籲,總預算案應儘速完成審議,以利相關新興計畫及預備金依法啟動,持續強化防災與救援量能,維護新住民基本權益及保障多元文化精神,確保民眾生命財產安全。

內政部今(9)日表示,該部昨(8)日部務會報安排會計處報告「115年度預算案未能完成審議之影響」,部長劉世芳表示依預算法第54條規定,新興資本支出及新增計畫須俟預算完成審議後始得動支,相關計畫在預算未通過前,均無法執行,已對治水及空中救援等重要新興計畫造成實質影響。

內政部指出,該部主管115年度新興資本支出及新增計畫共編列54.75億元,預算遲未審議,其中因應氣候變遷縣市管河川及排水整體改善計畫,為協助地方政府改善縣市管河川及排水系統,達到「最小淹水面積、最快退水時間、最高安全標準」,以因應近年極端氣候帶來之淹水風險,因未完成審議前無法動支,已影響地方政府治水工程期程與防汛整備。

內政部另指出,AS-365N海豚型直升機機隊升級中程計畫為空中勤務總隊因應機隊面臨消失性商源問題,急需辦理機隊升級,以維持空中救災、救難、觀測偵巡、運輸及救護等任務能量。也因預算遲未審議,影響整體升級進度,進而影響空中勤務業務之正常運作,對政府執行空中緊急救援及保護人民生命財產安全之責任,造成急迫且嚴重之衝擊。

內政部也說,新住民發展署組織法已經立法院三讀通過,須於115年3月10日前成立新住民發展署,惟預算遲未審議,相關人力、辦公廳舍及資訊系統等籌設作業無法順利推動。

內政部強調,115年度預算分別涉及治水防災與空中緊急救援及依法成立新住民發展署,遲未審議將對防汛整備與災害應變量能及新住民事務造成影響,內政部呼籲,總預算案應儘速完成審議,以利相關新興計畫及預備金依法啟動,持續強化防災與救援量能,維護新住民基本權益及保障多元文化精神,確保民眾生命財產安全。

更多新聞推薦