尋夢新聞LINE@每日推播熱門推薦文章,趣聞不漏接❤️

郭嘉沂興業研究首席匯率分析師

邵翔 興業研究分析師

歐央行3月議息會議表示將於9月推出第三輪長期再融資操作,並且超預期修改利率前瞻指引——暗示年內不加息;大幅下調經濟增長和通脹預期,加劇了市場對基本面的擔憂,降低全球風險偏好。歐元大跌,歐美股市調整,國債市場大漲。

長期再融資操作是歐央行促進低利率政策傳導到實體經濟的重要非標準貨幣政策工具。從歷史上看,前兩輪操作對歐元區經濟和金融條件的改善起到積極作用。本輪長期再融資操作寬鬆力度不如第二輪,後續還需關注利率定價機制等具體細則。

我們在3月G7月報前瞻中提示了聚焦歐美央行邊際寬鬆程度,考慮到議息先後順序,美元指數先揚後抑。歐央行超預期修改前瞻指引壓低了歐元震蕩中樞,後續密切關注美聯儲停止縮表計劃以及利率點陣圖調整。中期而言,由於歐央行下半年加息幾乎無望,美元指數將高位盤整更長時間,甚至有再創新高的可能,警惕非美貨幣階段性承壓。最後,歐央行為全球經濟下行進一步敲響了警鐘,須警惕風險偏好轉嚮導致年初以來的交易邏輯變化。

歐央行議息,前瞻指引,TLTRO

一、事件:歐央行超預期鴿派議息

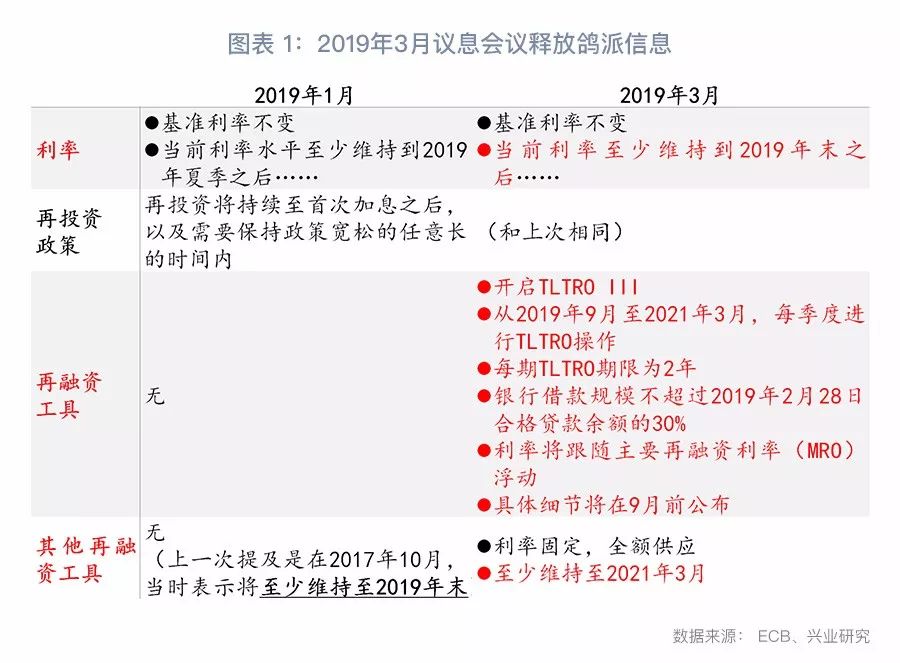

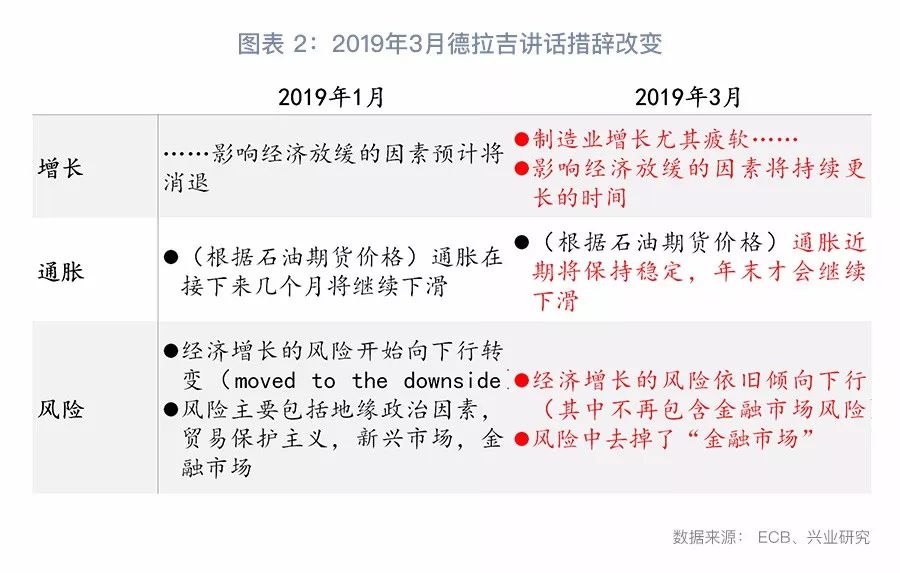

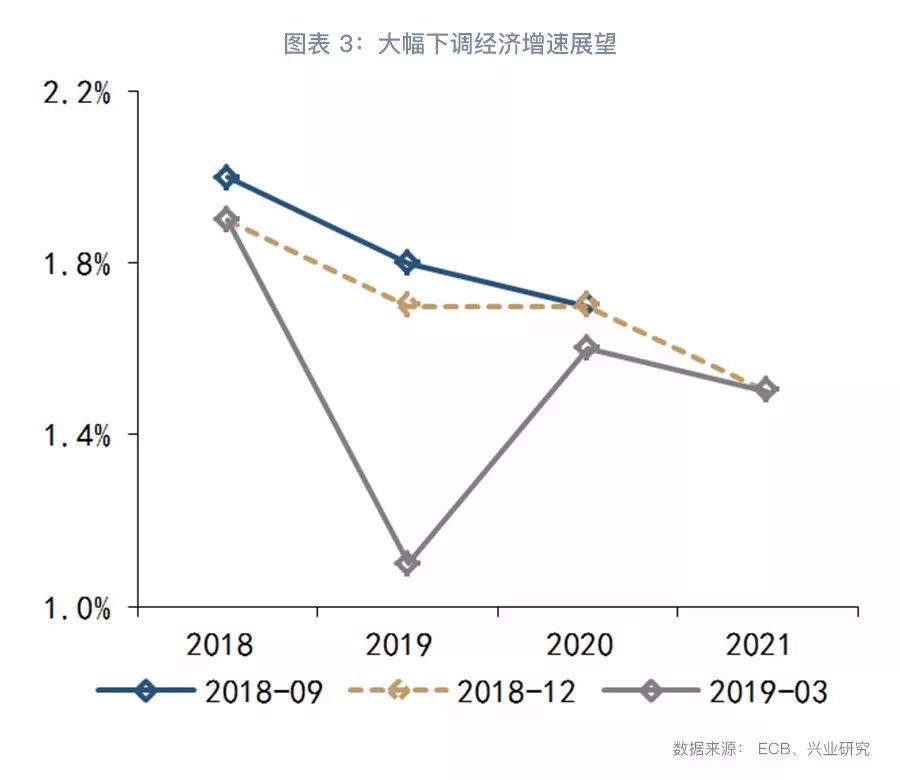

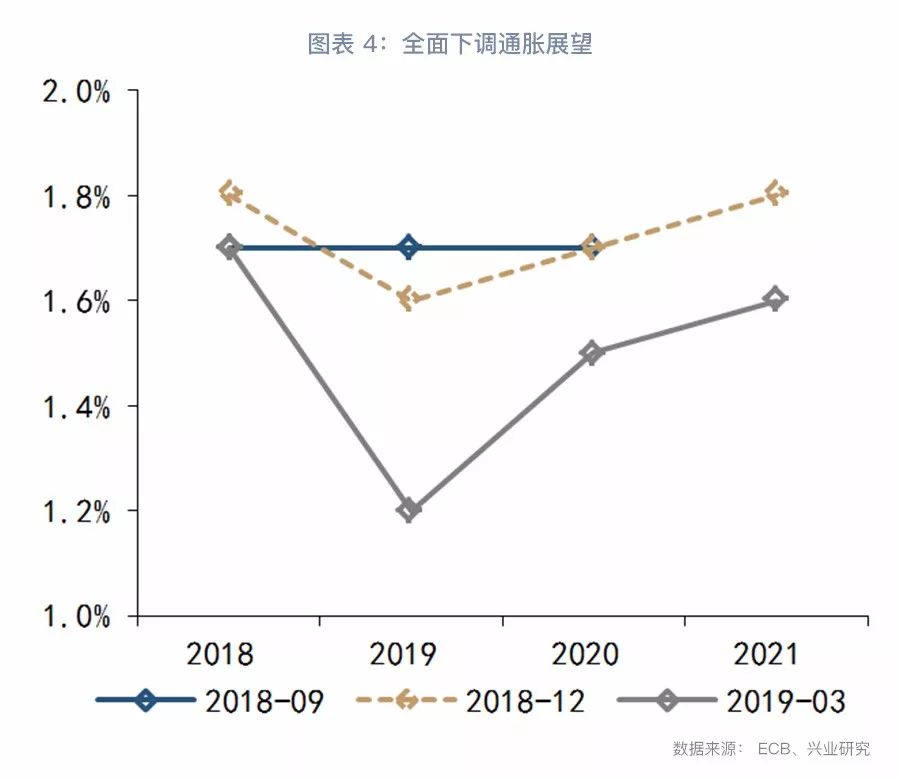

北京時間3月7日晚間歐央行3月議息會議「再放大招」,修改前瞻指引並推出第三輪長期再融資操作(TLTRO III);此外歐央行大幅下調經濟增速與通脹展望,鴿聲嘹亮(見圖表 1至圖表 4):

- 本次會議修改了利率前瞻指引,暗示年內不會加息,此前市場預期歐央行將在年末上調存款便利利率;

- 將在今年9月開啟第三輪長期再融資操作(TLTRO III),會議就期限、規模、利率等要點做出了規定,具體細節可能會在9月之前的議息會議陸續公布。本次新一輪TLTRO的推進異常迅速——1月會議尚未予以討論,3月會議就直接確定實施。從側面說明了歐元區當前的經濟情況確實不容樂觀;

- 將固定利率、全額供應的常規再融資操作期限(至少)推遲至2021年3月,維持寬鬆氛圍進一步為歐元區保駕護航;

- 對經濟放緩的前景更加悲觀。歐央行行長德拉吉在講話中承認當前經濟放緩的過程將比預期的持續更久,情況更差。歐央行大幅下調2019年的經濟增速展望(由1.7%下調至1.1%),並全面調低未來三年的通脹預期。

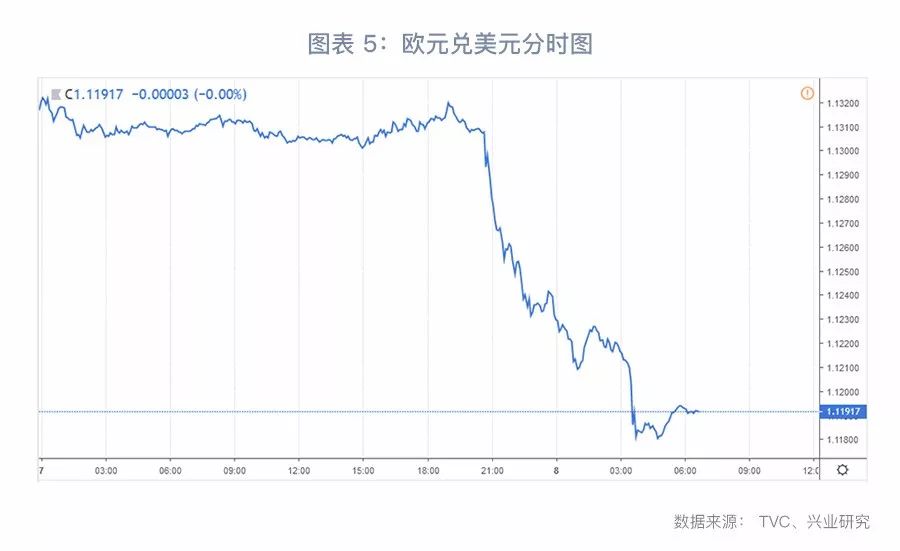

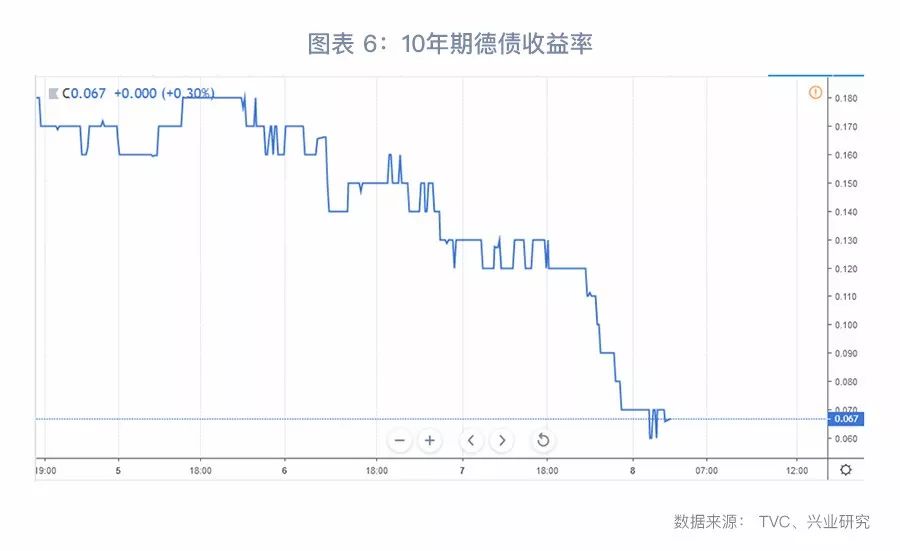

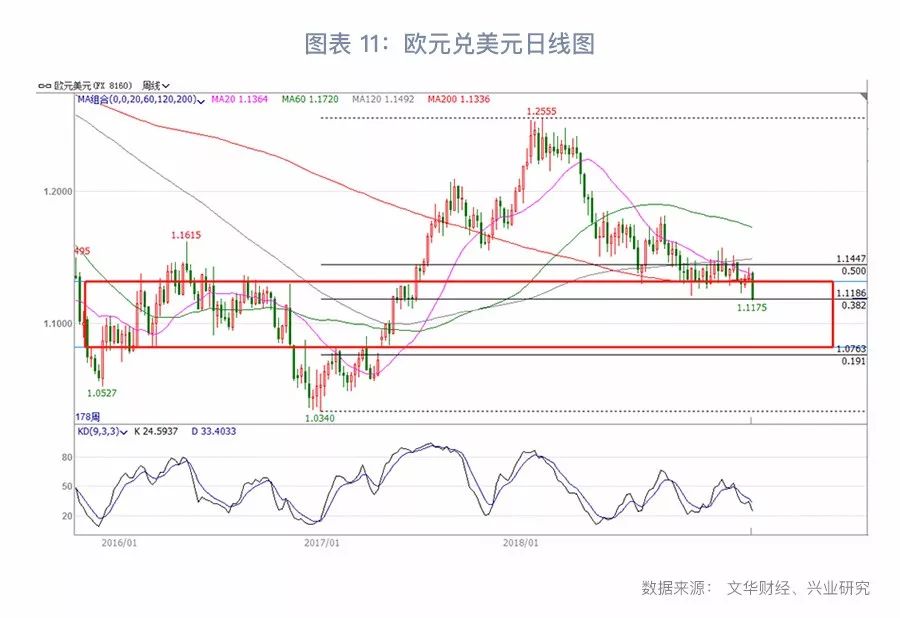

3月議息會議歐央行超預期寬鬆,政策的力度和決策的效率在近年來都屬罕見,進一步說明了當前歐元區的狀況確實比市場認為的還要差,給近期樂觀情緒濃重的全球市場注入一針鎮靜劑。歐元兌美元斷崖式大跌,創下2017年6月以來的新低,市場風險偏好下降,歐美股市下挫,主要國債普遍上漲,其中德國10年期國債收益率跌破0.1%的重要關口,創下2016年9月以來的新低。

二、TLTRO:過去、現在和未來

時隔3年,歐央行將啟動第三輪長期再融資操作(以下簡稱TLTRO III)。如何看待TLTRO的過去和未來?

TLTRO是歐央行應對歐元區貨幣政策傳導不暢的重要非標準貨幣政策工具。盡管自1999年以來歐元區統一了貨幣政策,但由於金融市場分割等結構性問題,貨幣政策向邊緣國家的傳導並不流暢。在經濟和通脹持續乏力的情況下,歐央行給予銀行長期限的超低息貸款,該貸款通常與銀行對非金融部門合格貸款的規模相關,鼓勵銀行將低利率傳達到實體部門,同時也是在低息環境下通過信貸「carry trade」的管道增加銀行部門的盈利。

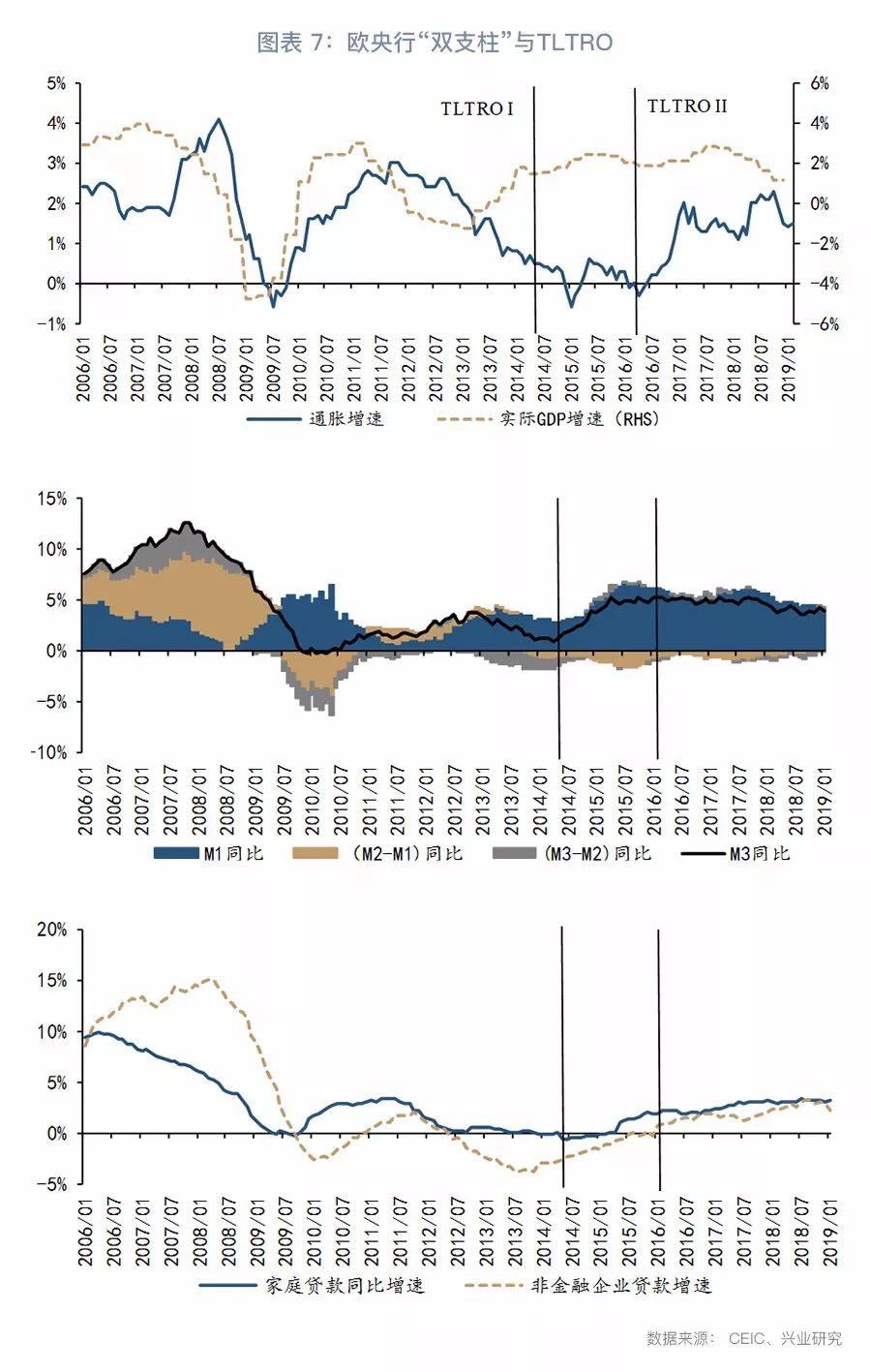

從歷史上看,TLTRO對於推動信貸增長、促進經濟復蘇有積極作用。歐央行此前推出過兩輪TLTRO操作——2014年6月宣布推出第一輪(TLTRO I),2016年3月宣布推出第二輪(TLTRO II)。歐央行的政策決策通常是基於一個「雙支柱」的框架——經濟分析,主要包括增長和通脹;貨幣分析,主要包括貨幣數量和實體經濟融資分析。2014年年中通脹疲軟,廣義貨幣M3增速持續放緩,家庭和非金融企業貸款雙雙出現負增長,歐央行推出TLTRO I;2016年初,通縮風險加劇,非金融企業貸款遲遲不見起色(負增長),歐央行順勢推出TLTRO II,事後證明歐元區經濟和金融條件都出現了改善;當前歐元區經濟周期性大幅回落,通脹乏力,廣義貨幣增速中樞下滑,非金融企業貸款增速自2018年中以來持續放緩,疊加銀行監管壓力上升,歐央行推出TLTRO III也在情理之中(見圖表 7)。

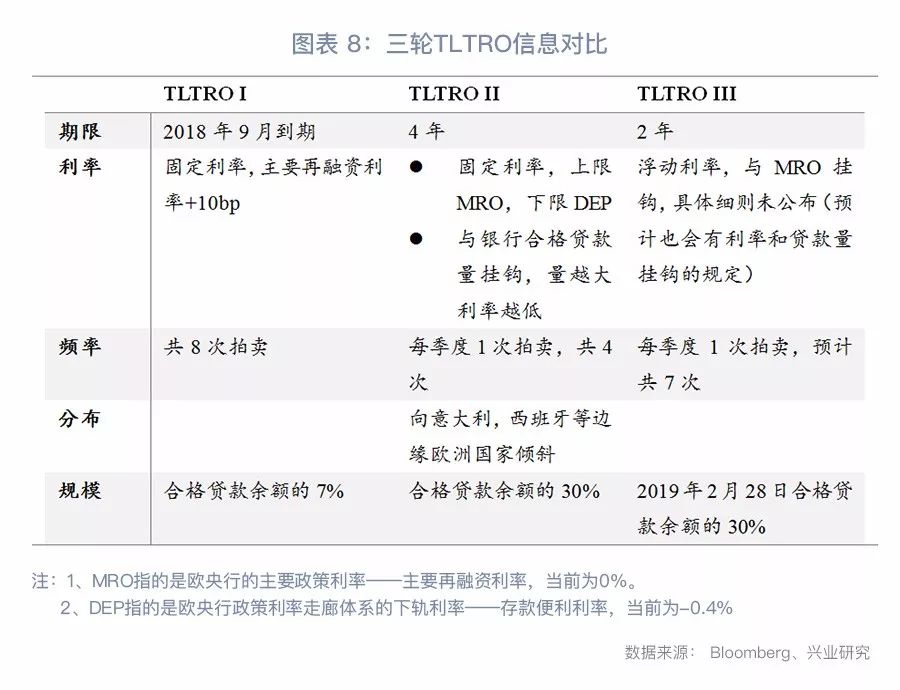

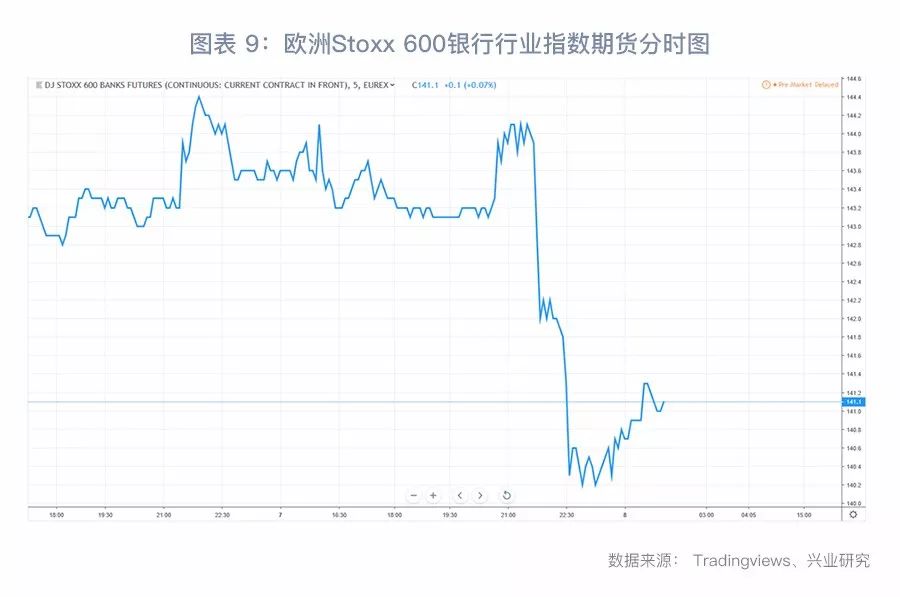

TLTRO III的寬鬆力度不及第二輪。從目前公布的信息來看,無論從期限和利率設置上,本輪TLTRO的寬鬆力度都不及上一輪(見圖表 8)。從期限上看,本輪操作的期限下降至2年;從利率上看,本輪操作將採取浮動利率設置,這意味著未來加息將提升銀行融資成本。受此影響,疊加歐央行推遲加息的暗示,進一步惡化了歐洲銀行業的盈利預期,歐洲銀行股出現大跌(見圖表 9)。

TLTRO III未竟之事。歐央行本次會議僅宣布了啟動TLTRO III的粗略框架,此後需關注更多實施細節:

- 利率機制和激勵信貸。第三輪操作採用浮動利率的機制,一方面是因為當前的基本面情況要優於此前兩輪操作的條件,另一方面也是避免影響此後的加息決議。浮動利率將通過系數來錨定主要再融資利率,預計銀行新增合格貸款量越高,系數將越低。

- 銀行NSFR考核將在6月至9月之間出現「空檔期」。金融危機之後,歐央行對銀行業的監管一直比較嚴格,其中淨穩定融資比率(Net StableFunding Ratio,NSFR)是重要的參考指標。NSFR考核的是中長期流動性情況,等於可用的穩定資金/銀行業務所需的穩定資金,其中可用穩定資金對期限有較嚴格的規定:剩餘期限不足一年(但長於6個月)的資金,價值按50%計算;而剩餘期限小於6個月的資金則價值歸零。TLTRO是銀行中長期流動性的重要來源,根據測算至2020年6月將有約3800億的資金到期,這意味著從今年6月開始,這部分資金的價值將大幅下調,銀行考核壓力上升可能進一步約束「空檔期」期間放貸的意願,可能加大金融市場的波動。

三、後市展望

我們在3月G7月報前瞻中提示了聚焦歐美央行邊際寬鬆程度,考慮到議息先後順序,美元指數先揚後抑。歐央行超預期修改前瞻指引壓低了歐元震蕩中樞,後續密切關注美聯儲停止縮表計劃以及利率點陣圖調整。中期而言,由於歐央行下半年加息幾乎無望,美元指數將高位盤整更長時間,甚至有再創新高的可能,警惕非美貨幣階段性承壓。最後,歐央行為全球經濟下行進一步敲響了警鐘,須警惕風險偏好轉嚮導致年初以來的交易邏輯變化。

歐央行全面「服軟」,警惕市場邏輯轉變。2019年年初以來基本面和市場的表現出現了嚴重的分化,歐美重要經濟數據表現不佳,上市公司盈利預期遭遇下調,但全球股市情緒高漲,美股開年兩個月收復了2018年第四季度的大部分失地。全球主要央行邊際寬鬆轉向帶來的「流動性」幻覺是重要的助力。不過幻覺終有夢醒時分,周三OECD下調2019年全球經濟增速(由3.5%下調至3.3%),而歐央行3月議息的果敢舉措進一步印證基本面的惡化。季末一向是市場邏輯切換的重要時間窗口,本月除了關注重要經濟數據外,美聯儲3月議息的論調也至關重要。央行寬鬆不是資產價格上漲的充分條件,央行的「服軟」也可能意味著市場動蕩序幕的拉開。

對標2016年,審視歐元的下跌空間。2016年3月歐央行全面下調政策利率,並且推出第二輪長期再融資計劃(TLTRO II),不過超預期寬鬆政策並沒有使得歐元斷崖式下跌——縱觀2016年,歐元兌美元主要在1.08至1.145之間震蕩[1]。美聯儲2015年12月首次加息對全球經濟形成衝擊,2016年初聯儲加息預期降溫是重要的因素。審視當下,情況頗有類似之處,3月歐央行「服軟」後,美聯儲可能也難逃邊際寬鬆的壓力。不同之處在於彼時歐元區經濟相較美國更加穩健,2019年美國經濟的放緩程度將是影響歐元震蕩中樞的重要因素。從技術分析上,歐元兌美元在1.118處有支撐,不過並不牢固,考慮到英國脫歐和4月西班牙提前大選的不確定性,歐元跌破後下方支撐在1.09附近。

註:

[1] 2016年11月特朗普當選後美國總統後,美國再通脹邏輯使得歐元跌破了這一區間。

點擊「閱讀原文」下載註冊興業研究APP,獲取更高研報閱讀權限