尋夢新聞LINE@每日推播熱門推薦文章,趣聞不漏接❤️

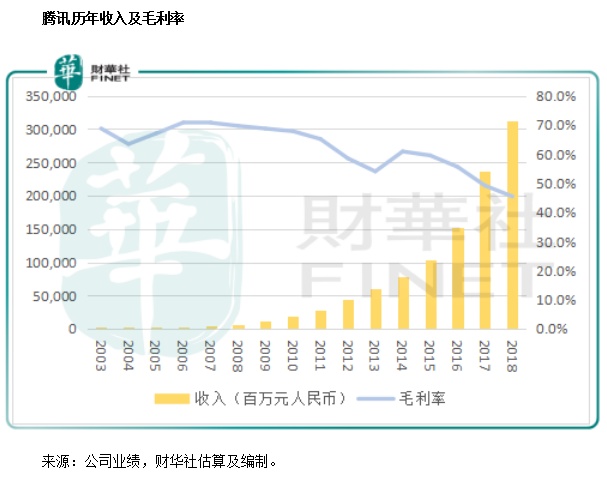

摘要:根據中國音數協遊戲工委(GPC)和伽馬數據(CNG)聯合發布的《2018年中國遊戲產業報告》(下簡稱《報告》),2014年中國遊戲市場實際銷售收入同比增長37.7%,突破千億元,而騰訊2014年的網路遊戲收入同比增長40%,至447.56億元,占其總收入的56.7%,這或引起了市場對其網遊業務的無限憧憬。在隨後兩年,借助不斷擴大的用戶基數和幾近排他的社交優勢,騰訊的互聯網增值服務和網路廣告收入迎來高速發展,2005年和2006年的毛利率保持在67%以上,銷售推廣和行政開支(包括研發費用)成了該公司最大筆的開支,2005年及2006年,這兩項開支合共占收入的32%以上,反映其挖掘流量潛力所作出的努力。

但凡上了點年紀的深圳人都會記得十多年前車水馬龍的華強北。作為擁有全球最尖端拆機技術的電子市場,這里臥虎藏龍,路上隨便一位踢著人字拖、表情雲淡風輕的年輕小哥,說不定就具備在幾分鐘內拆解各種電子設備的世界級技術。

二十世紀末,還沒上市的騰訊(00700-HK)與眾多創業型科技公司一起隱匿在華強北不起眼的商廈里。很多深圳人都知道做QQ的公司就在華強北,但鮮有人知道具體位置。

同期在華強北孵化的創業公司,幸存的不多,而騰訊卻悄然崛起,成為叱吒香港資本市場的「滅霸」。

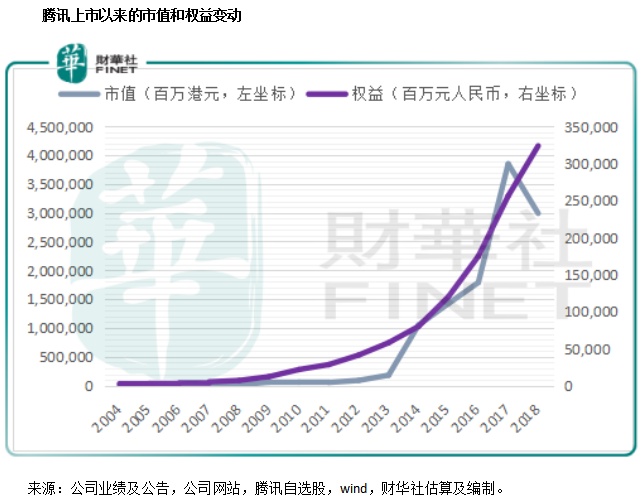

自2004年6月16日於港交所上市,騰訊即將踏入上市的第十五個年頭:市值從幾十億到數萬億,在2008年金融危機後起飛,經受了多次市場跌宕,如今已取代根基深厚的匯豐(00005-HK)成為恒指權重(9.95%)最大的成分股,牽一牽手指撼動整個港股市場。

註:權益為期末公司權益持有人應占權益,市值按各期末最後一個交易日收市價(不復權)和已發行股份數(2007年以前為年內已發行加權平均股數)計算。

見上圖,騰訊的市值曲線隨權益呈向上之勢,只在2018年有所回落,2014年陡然攀升,在2018年有所回落;而紫色的權益曲線更完美地凹向上,反映權益曲線的增速均勻而可觀。這十五年,騰訊都經歷了什麼?

2004年-2014年:Oh I seek U,騰訊找到了自己的路

從70.8億港元到2014年突破萬億大關,騰訊「走自己的路,讓別人說吧。」

英雄莫問出處。

有人說,騰訊復制起家,從早期的QQ到現在的微信,無一不帶著某些成功社交產品的影子。然而,如何做到極致,如何在競爭對手的圍獵中突圍而出才是技術活。

2004年上市時,騰訊主要的收入來源是移動及電信增值服務,也就是2.5G服務時代具有代表性的移動聊天和移動內容、彩鈴下載和互動語音等移動語音增值服務。當時移動及電信增值服務的收入占比達到56%。不過與此同時,騰訊建立QQ.com門戶網站和QQ遊戲門戶網站,以豐富其互聯網產品。

流量累積

當時風靡境外的聊天工具ICQ在國內越來越受歡迎,騰訊也適時推出類似的QQ,這奠定了騰訊在社交界的王者地位。不論你在產品的爭議中站在哪一方,當你身邊所有的朋友和同事都使用同一款社交工具時,不想遺世孤立的你也只能放下清高與執拗,去迎合社交需求。在這里,騰訊的聰明之處是掌握了潮流的脈動。

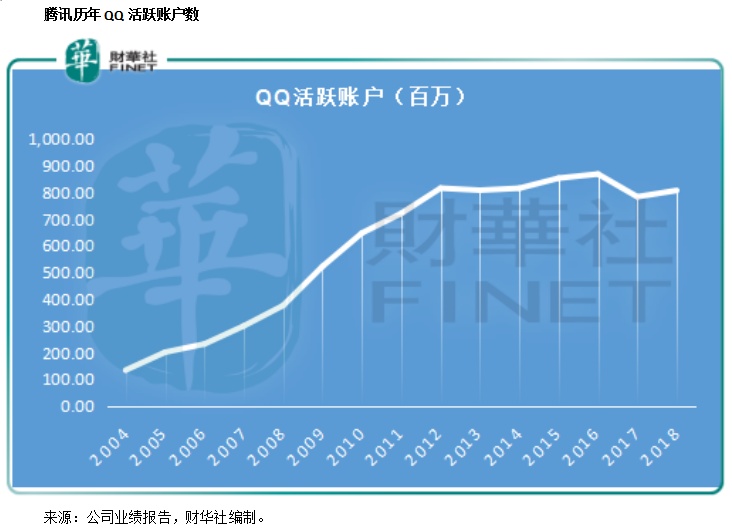

截至2004年底,QQ的活躍註冊用戶為1.35億,而收費互聯網增值服務註冊用戶數為830萬,也就是說,100名QQ活躍用戶中大約有6個用戶會為更高級服務付費。

2004年,尚為新興事物的QQ吸引了大批用戶,由於價格低廉,特定用戶願意接受互聯網增值服務的訂價方式,為獲得更佳的服務體驗埋單,加之前期基數低,互聯網增值服務收入同比大增91%,占總收入的38.4%。

流量變現

正在騰訊的互聯網增值服務做得風生水起的時候,移動營運商實施多項措施監管移動和電信增值服務業務,這拖累了騰訊移動增值服務的增長。於是,互聯網增值服務於2005年首次超越移動及電信增值服務,成為該公司最主要的收入來源。

我們都知道,在互聯網時代,將流量變現才是硬道理。在隨後兩年,借助不斷擴大的用戶基數和幾近排他的社交優勢,騰訊的互聯網增值服務和網路廣告收入迎來高速發展,2005年和2006年的毛利率保持在67%以上,銷售推廣和行政開支(包括研發費用)成了該公司最大筆的開支,2005年及2006年,這兩項開支合共占收入的32%以上,反映其挖掘流量潛力所作出的努力。

擴大遊戲業務

花無百日紅,在日新月異的互聯網領域尤甚,那個年代的互聯網公司基本都會涉及在中國才剛剛起步的遊戲產業,可能因為門檻低,滲透率也低。騰訊2004年和2005年的收入年增幅分別為55.6%和24.7%,而按照艾瑞的估算,網路遊戲市場經營商2004年和2005年的收入年增幅分別為67%和44%。已在社交領域累積了一定人氣的騰訊進軍這個市場也就不足為奇了。

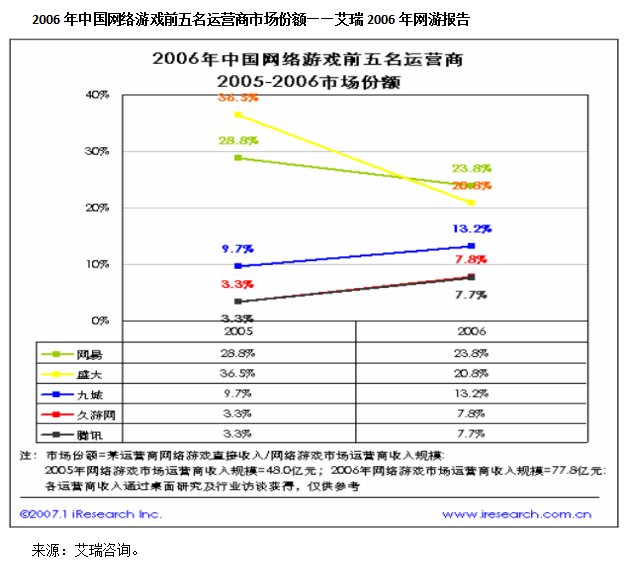

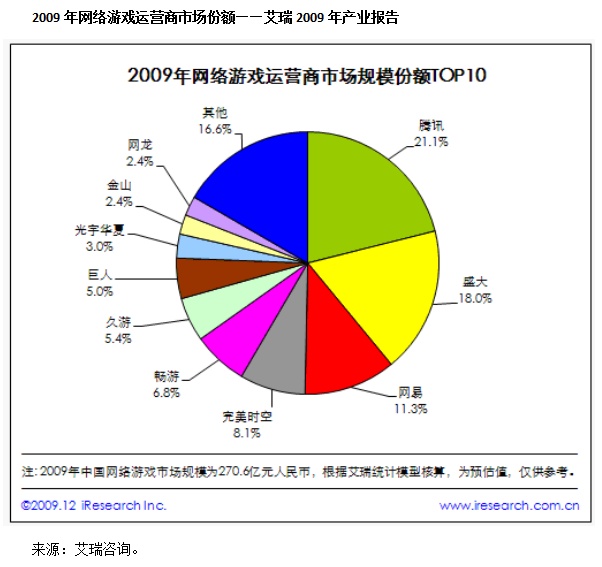

下方兩個圖表分別為艾瑞在2007年及2010年發布的網路遊戲行業報告截圖,列出了2006年和2009年中國網路遊戲市場經營商的市場份額變化。網遊初哥騰訊在2005年的市場份額只有3.3%,遠遠低於排名第一的盛大,而到2009年,騰訊已超越盛大成為行業冠軍,市場份額達到21.1%。

進入遊戲產業的騰訊一發不可收拾,網路遊戲收入連年創新高,在2010年之後已經是當之無愧的行業老大。在遊戲業務強勁增長的驅動下,收入增長和利潤水平都保持在相當不錯的水平。

為什麼騰訊的市值在2014年迎來爆炸性增長?

財華社可能,原因或與網路遊戲收入的增長、2014年股市暢旺、所投的京東在美國上市以及股份分拆有關。2014年3月,騰訊收購京東的15%權益,並訂立戰略合作協議;3月19日,騰訊在港交所上市的每股股份分拆成5股,這有利於降低每手入場費,讓更多投資者參與進來。

根據中國音數協遊戲工委(GPC)和伽馬數據(CNG)聯合發布的《2018年中國遊戲產業報告》(下簡稱《報告》),2014年中國遊戲市場實際銷售收入同比增長37.7%,突破千億元,而騰訊2014年的網路遊戲收入同比增長40%,至447.56億元,占其總收入的56.7%,這或引起了市場對其網遊業務的無限憧憬。

2015年-2017年:一路開掛的黃金歲月

騰訊的市值從2015年的1.4萬億港元飆升至2017年的3.85萬億港元的巔峰,騰訊何以炙手可熱?秘訣可能是這幾年資本市場的暢旺、其遊戲業務的高利潤、積聚流量的變現以及投資的憧憬。

為什麼說網路遊戲是騰訊近年主要的增長驅動力?

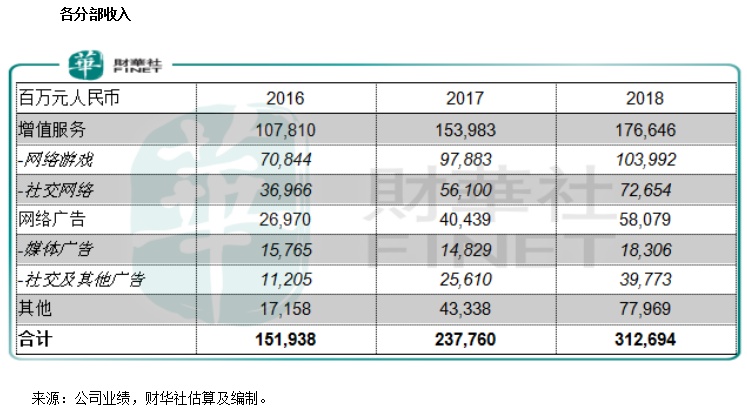

這要先從騰訊的三個業務劃分說起。從2013年開始,該公司在業績中明確了三大業務板塊:增值服務、網路廣告及其他。增值服務又細分為兩項,分別為遊戲和社交網路收入。網路廣告分為社交廣告和媒體廣告,前者為來自社交媒體如微信朋友圈、小程序以及移動廣告聯盟的廣告收入,後者為騰訊視頻的廣告收入。其他業務則主要為金融科技與雲服務。

表中顯示,增值服務占比最大,而增值服務中的網路遊戲又是最主要的收入來源。以2018年為例,增值服務收入同比增長14.7%,至1766.46億元人民幣(下同),占總收入的72.3%,其中網路遊戲收入同比增長6.2%,至1039.92億元,占增值服務收入的58.9%,占總收入的33.3%。

利潤方面,2018年增值服務毛利同比增長10.9%,至1026.85億元,占合計毛利的72.3%,毛利率達58.1%,高於網路廣告的35.8%和其他業務的23.9%。該公司沒有披露網路遊戲的毛利,但是從其龐大的收入占比來看,網路遊戲的利潤應該不低,才不致拉低這個板塊的利潤率。

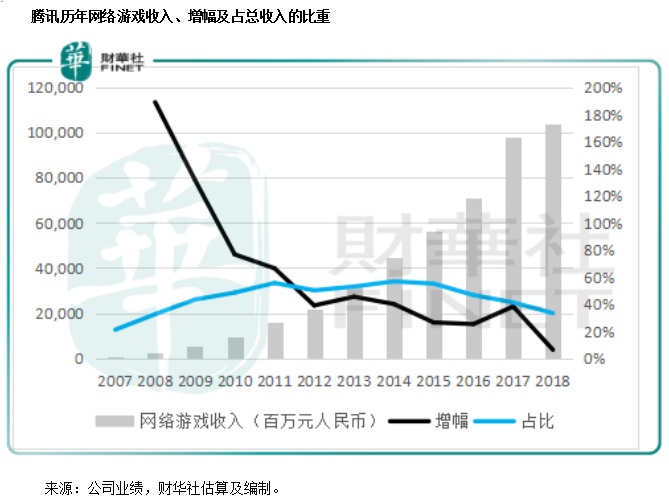

請看下圖,2007年有全年完整記錄以來,網路遊戲收入占其總收入的比重由2007年的21.1%,升至2014年的56.7%,2015年以後,其他業務(即金融科技和雲服務)占比提高,以及受到監管等因素影響,網遊收入占比才有所下降。也就是說,網路遊戲在這幾年是騰訊的收入和利潤台柱。

2018年:「脫水是我最大的威脅」

作為恒生指數的主要成分股,騰訊在資本市場可以說是重量級的存在,既影響整個資本市場的表現,同樣也受到資金流向的反作用力,在這些年我們可以看到騰訊的市值與恒指的走勢密切相關,行情的好壞也影響到騰訊的股價表現。

所以騰訊市值在2018年下跌,全球資金趨緊是其中一個因素,而該公司自身的問題也不容忽視,其一為投資,其二為主營業務的瓶頸。

投資:憧憬超越想像?

對騰訊爭議最大的當屬投資。全球資金流向當然也會對騰訊的投資標的產生影響,舉個例子,在資金尋求高風險回報時,其投資估值節節攀升,而在資金退潮時,可能會引發一系列的減值。

去年中,有媒體指投資占了騰訊利潤的三分之一,實情真是如此嗎?

截至2018年12月31日,騰訊的投資組合約為3691.86億元,相當於資產總值51%,這包括於合營公司和聯營公司的投資、可供出售金融資產、以公允值計量且其變動計入損益及其他全面收益的金融資產等等。也就是說騰訊的投資包括聯營公司和合營公司以及未變現投資。

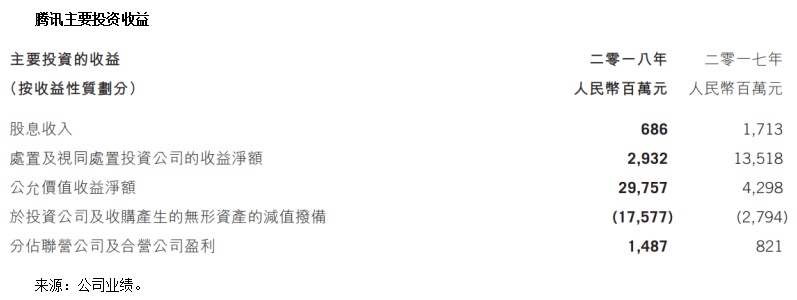

2018年,騰訊來自投資組合的回報同比下降2%,至172.85億元,占稅後歸母淨利潤的21.96%,這其中包括股息收入、處置及視同處置投資公司的收益、公允值收益、無形資產減值撥備以及應占聯營公司和合營公司業績。

值得注意的是,其中有一筆297.57億元的公允值收益,成了決定其投資收益是正數還是負數的關鍵,也是媒體所報導的三分之一利潤來源。實際上,這指的是公司追加投資而重新對該投資估算的價值,減去之前投資的估值,也就是說追加投資時資產價格上漲,則重估值為正數,反之亦然。如此龐大的公允值收益固然反映投資估值提高,但也說明該公司追加投資時的成本較原來高,當市況呈相反方向發展時,虧損也擴大(因前期已錄入公允值調整收益,在資產負債表中反映為較高的投資成本)。這樣的帳面損益並非實打實的盈利。

另一項值得注意的是175.77億元的無形資產減值撥備,這或反映投資標的的業績表現低於預期,導致該公司需要對有關投資作出減值的準備。

如果不考慮這兩項帳面損益,騰訊的已確認投資收益可能為51.05億元,同比下降68.2%,相當於期內歸母淨利潤的6.5%。

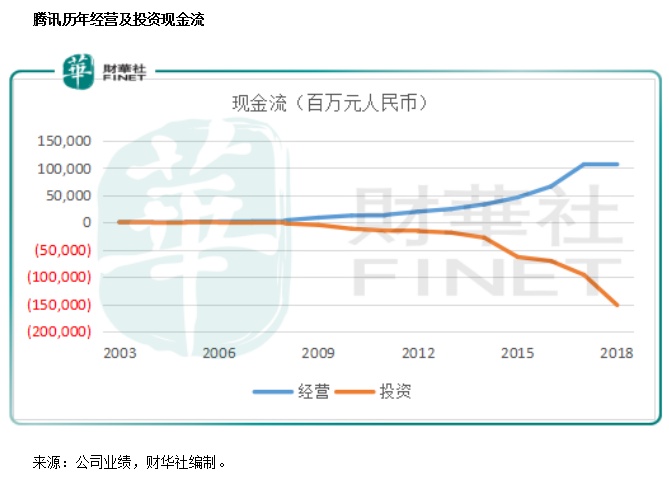

不過騰訊這兩年確實撥出相當大的資金進行投資,得益於龐大的經營淨現金流入以及強大的融資實力支持。下圖顯示,用於投資活動的淨現金流出於2015年首次超越經營淨現金流入,隨後一發不可收拾。到2018年,該公司來自經營活動的淨現金流入同比增長0.3%,至1064.43億元,用於投資的淨現金流出大增57.6%,至1519.13億元。

大家都知道騰訊鐘愛未盈利的獨角獸,這些公司的特點是高估值和執著的燒錢模式,而盈利模式卻不一定靠譜。不過,這其中也有成功的例子,例如並表的附屬公司閱文,2018年業績不錯的增長。但值得留意的是,騰訊收購閱文的代價為29.85億元,而產生的商譽高達37.48億元,若閱文表現不如意,這筆龐大的商譽減值起來也是不少的數目。

綜觀騰訊的投資,基本圍繞其社交生態圈,這些投資能產生多大的協同效應?也許騰訊最近的市值表現已經給出了答案。

在中國網路遊戲產業已無敵的騰訊,還能走多遠?

中國互聯網路信息中心最 新髮布的統計報告顯示,截至2018年12月,中國的網民規模為8.29億,互聯網普及率較上年提高3.8個百分點,至59.6%;中國手機網民規模為8.17億,網民中使用手機上網的比例由2017年底的97.5%,提高至2018年末的98.6%。

根據《報告》,2018年中國遊戲用戶規模為6.26億,同比增長7.3%,財華社對比該數據與中國互聯網路信息中心發布的數據,計得中國遊戲用戶滲透率為75.5%。

《報告》也顯示,2018年中國遊戲市場實際銷售收入同比增長5.3%,至2144.4億元,占全球市場比例約為23.6%。財華社依據這些數據估算:騰訊網路遊戲收入或占中國遊戲市場收入的48.5%,全球市場的11.4%。

2018年,騰訊智慧型手機遊戲收入同比增長24%,至778億元,而PC端遊戲收入同比下降8%,至506億元,也就是說,騰訊遊戲業務中,手遊的增長要高於PC端。《報告》還顯示,2018年中國移動遊戲市場的實際銷售收入為1339.6億元,同比增長15.4%,占全球手遊市場的比例為30.8%。財華社依此計算,騰訊在中國手遊的市場份額可能為58.1%,在全球手遊市場的份額可能為17.9%。

《報告》指出,中國手遊用戶規模為6.05億,同比增長9.2%;而根據極光數據:2018年10月,騰訊旗下手遊用戶規模為3.8億,相當於中國手機網路遊戲用戶總數的62.8%。從這些數據可以看出,手遊市場增長迅猛,而騰訊在這個市場的席位也迅速擴展,但是與此同時,我們也看到,騰訊的網路遊戲業務也逐漸接近業界的天花板。

從上圖可以看到,騰訊網路遊戲收入占總收入的比重在2014年見頂(56.7%)後逐步回落,到2018年,此比率只有33.3%。網路遊戲業務收入增長之所以放緩,上述的拓展空間收窄是一個原因,而監管措施趨嚴更是十分重要的原因——2018年,監管機構曾暫停發放新遊戲牌照長達九個月,這也導致騰訊股價在2018年下半年下滑(見前文市值圖)。

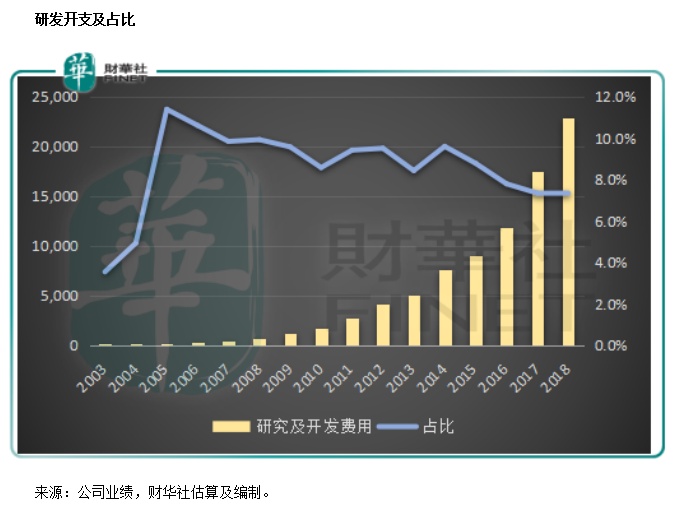

除此以外,財華社也留意到,騰訊的研發費用占總收入之比自2014年持續下降,而這項費用中遊戲開發或占了較大比重。

在遭遇瓶頸之際,騰訊如何應對?

何去何從?

海外覓生機

騰訊向海外遊戲市場擴張的野心可說得上明明白白,考慮到國內市場的瓶頸、非凡的融資實力,不難理解該公司近年大手筆收購海外網遊公司的雄心壯志,例如Riot、育碧、Supercell、Epic Games等。

據《金融時報》報導,騰訊首次在海外有了一款暢銷產品——《絕地求生》在2018年吸引了2.63億用戶,這或讓在Steam遭碾壓的騰訊找到一些安慰。在2018年的年報中,騰訊已經表示將通過加強內部研發能力及外部合作夥伴關係,擴大遊戲產品組合,也就是內部研發與外部合作雙管齊下。此外,該公司還表示將探索新遊戲類型,以及提升海外發行能力,進一步擴大海外業務。

2019年4月18日,廣東省文化和旅遊廳發布公示,審核通過騰訊的任天堂Nintendo Switch(或簡稱NS)遊戲機《新超級馬力歐兄弟U豪華版》B類主機遊戲。根據公開資料,Switch於2017年3月首次發售,是任天堂全球最熱賣的產品,全球範圍內已售出3200萬台,這次獲批或許意味著騰訊可在中國國內出售Switch遊戲機。此消息帶動美國上市的任天堂(NTDOY-US)在當晚美股交易時段最高漲14%。

這讓人不由得關注起中國幾近空白的主機市場,與任天堂的合作關係一打開,騰訊能否扶搖直上,憑借其在中國強大的銷售管道、前期不斷投入的研發能力,與海外最有影響力的遊戲鼻祖任天堂做到資源互補?拭目以待。

數字內容與網路廣告的助力

截至2018年12月31日,QQ的月活躍帳戶數為8.07億,微信及WeChat的合併月活躍帳戶數為10.976億,相比較而言,工信部發布的數據顯示,2018年全國移動互聯網用戶數達13.97億,微信用戶占比達到了79%。

如此驚人的用戶基數,為其收費增值服務,以及最傳統的流量變現業務——網路廣告提供了肥沃的土壤。2018年,社交網路收入同比增長30%,至726.54億元,占總收入的23.2%,增幅高於網路遊戲,主要受直播服務及視頻流媒體訂購等數字內容服務和遊戲內虛擬道具銷售的貢獻增加所帶動。網路廣告在2018年貢獻的收入則同比大增44%,至580.79億元,主要受微信朋友圈、小程序、移動廣告聯盟以及騰訊視頻的廣告收入增長帶動。

在遊戲業務放緩之際,這些業務卻帶來令人驚喜的表現。未來的看點,將是如何進一步完善涵蓋網路遊戲、文學、視頻、音樂、新聞及漫畫的內容生態系統,以及如何優化算法和提升流量,進一步提升廣告收入。

財華社留意到,騰訊網路內容授權的無形資產帳面值占資產總值的比重逐年提高,由2014年末的0.4%,提高至2018年末的2.4%,相較遊戲特許權2018年末的占比為0.1%。騰訊似乎更著力於內容的投入。

至於廣告業務,騰訊在2018年9月30日發布了新戰略升級計劃,其中廣告行銷服務線也是戰略升級的一部分,將企業發展事業群的社交廣告部與網路媒體事業群的廣告銷售線與廣告平台產品部進行整合,組建新的廣告行銷服務線,以發揮協同效應。

To B是新藍海?

馬化騰在2018年各合作夥伴的一封信中提到「移動互聯網的上半場已經接近尾聲,下半場的序幕正在拉開。伴隨數字化進程,移動互聯網的主戰場,正在從上半場的消費互聯網,向下半場的產業互聯網方向發展。」這或預示著後知後覺的騰訊將目光轉向企業客戶,方式是提供雲計算、大數據和人工智能等新型基礎設施,與合作夥伴共建「數字生態共同體」。

底氣何在?當然是C端龐大的用戶和數據。騰訊發展產業互聯網的著力點可能在於企業微信、小程序和雲服務。在2018年的重組中,騰訊整合成立了新的雲與智慧產業事業群,將承載著消費互聯網(C端)與產業互聯網(B端)生態融合的使命。

根據中國互聯網路信息中心的報告,阿里雲為全球第三大公有雲服務商,市場占有率僅次於亞馬遜和微軟,2018年雲計算業務營收同比增長91.3%,至213.61億元,而騰訊的財報顯示,其2018年的雲收入增幅超過100%,至91億元,但仍遠低於阿里雲。

阿里巴巴在雲計算服務已搶得先機,騰訊又能否像前二十年那樣在爭議中找到自己的路、開創出新天地?這可能是決定其市值未來走向的關鍵因素。

總結

縱觀其20年發展史,從復制優化到領航資本風向的科技企業,創新似乎並非騰訊的自帶基因,但是憑借以社交工具為中心的流量輸出和輸入核動力,這個社交帝國已經打造了無可撼動的規模和服務優勢。那麼為何到了弱冠之年,其市值卻呈沖高回落之勢?

建立在流量之上的遊戲,走過了人口紅利期,也到了轉折口,海外擴張、多元化細分領域可能是新的出路。

累積的大量經營現金流讓騰訊擁有買買買的底氣,騰訊不僅僅是行業、甚至產業標桿,還是資本市場的風向標,戰略布局已不再是簡單的指哪打哪,它的停駐可能掀起整個產業的革命,以及資金的流向。然而,在資本潮退之際,市場也似乎冷靜下來思考追逐的是市值還是質量,而這可能促使騰訊探索新的發展道路。

所以,騰訊提出了戰略升級,延展消費互聯網的優勢,拓展產業互聯網的機遇,而這或賦予其新的發展驅動力。

期望C位出道的騰訊,能在下個二十年繼續壯大發展。

在2017年「港股100強」的評選中,騰訊穩居第5,今年這家巨無霸企業將有何表現?歡迎蒞臨2019年5月24日深圳中洲萬豪酒店,與我們一起見證。

作者|毛婷

編輯|彭尚京