尋夢新聞LINE@每日推播熱門推薦文章,趣聞不漏接❤️

圖片來源@視覺中國

文丨消金界

文丨消金界

騰訊近期加大了微粒貸推廣力度,被業內認為是走出了全面開放的第一步。可這一次,卻走得不夠穩妥。

4月27日晚間,一則微粒貸分享鏈接刷爆了朋友圈。

點開鏈接後,用戶可以查看自己的微粒貸借錢額度;同時還可引導好友開通微粒貸、查看專屬額度。

微粒貸規定,每邀請一位好友,首次成功查看微粒貸借貸額度,即可獲得20元紅包獎勵,紅包直接下發至當前微信帳號下。

有用戶表示,「一晚上入帳上千元」。

相比C端用戶的小額收益,微粒貸通過此次裂變式分享,收獲更為豐厚。從業者預計,一晚上收獲用戶上千萬。

結合之前跡象,微信確實在加大針對於微粒貸的推廣力度。

然而,微信此次在朋友圈公然通過利益引誘用戶分享微粒貸鏈接,和之前禁止「通過利益誘惑,誘導用戶分享以及傳播外鏈內容的」明文規定嚴重不符。

更有從業者認為,這種推廣模式會帶來集體性訛詐事件。

4月28日上午,該則推廣模式因為誘導分享,已遭官方喊停。

展開全文

01、自己人打自己人臉

騰訊這種在朋友圈推廣微粒貸的邏輯是,急需資金周轉的人群,往往會聚集在一起。利用微信強社交屬性,通過朋友圈社交裂變,將這群人變成微粒貸用戶。

微粒貸當然不是該模式首位玩家。

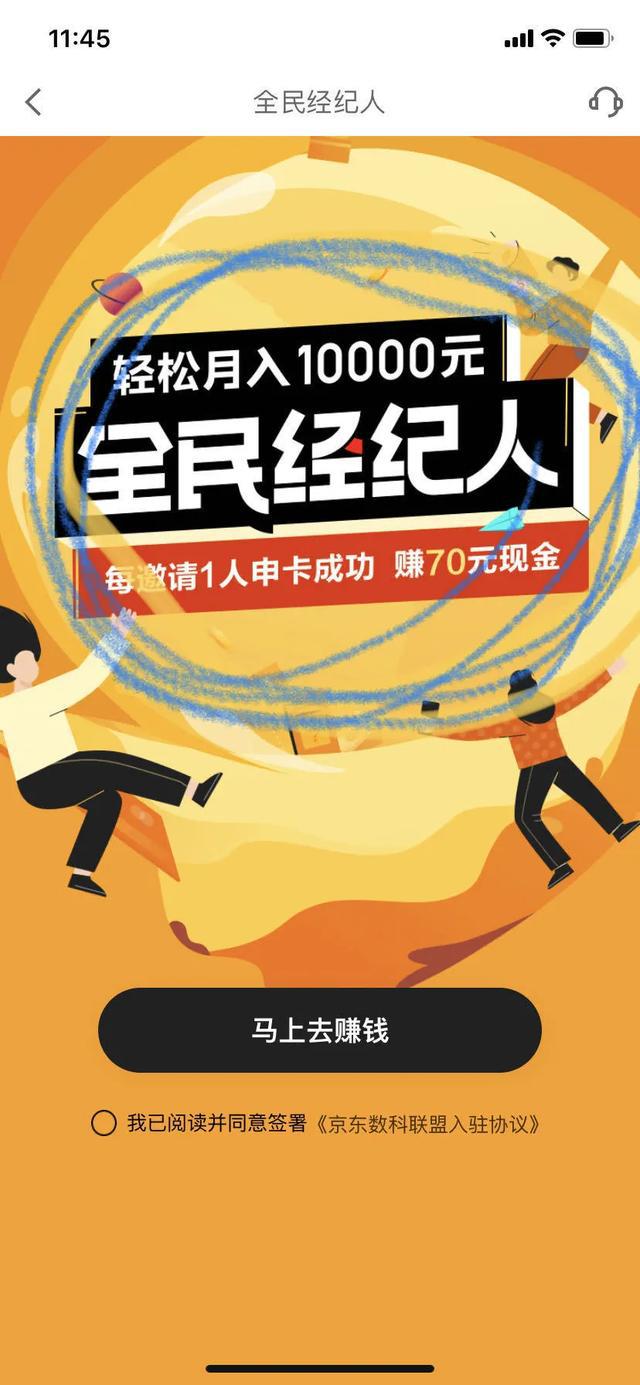

京東也在自家APP上,通過「全民經紀人」模式,吸引用戶申卡。每邀請一人申卡成功,即可獲得70元獎勵。

「但是和騰訊相比,京東並沒有這麼廣泛的社交影響力。所以裂變效果會差很多。」一位接近京東人士說道。

舉個例子,因為信用程度不同,每個人掃QRCode後可獲額度不同,額度大的用戶可在朋友圈炫耀;額度小的,發個朋友圈,也能達到抱怨目的。

通過微信龐大的C端流量,上述行為無形中為微粒貸達到了「裂變傳播」目的。

但據渠道商陳凱表示,微粒貸的推廣模式,極有可能造成集體訛詐風險。

「這群急需資金周轉、急需用錢的人,會變成高風險人群,很容易出現集體訛詐,會出現相互造假流水、假證明的情況。」陳凱說道。

有些類似於恒昌,小牛之前做過的線下3C分期項目,最賺錢都是這些代理商,名義上是虛假3C分期類消費,實質上只是做了一個套現。另一位從業者表示。

微粒貸的這種推廣模式,有可能將這種線下配合訛詐行為上升到線上,給風控帶來了很大挑戰。

另外一個令從業者關註的原因,本次微粒貸推廣模式,正是之前騰訊明文禁止的「誘導分享」。

2019年10月18日,微信修正了外部鏈接內容管理規范,並明確規定,通過利益誘惑,誘導用戶分享以及傳播外鏈內容的,包括但不限於以金錢獎勵等方式,誘導用戶分享以及傳播外鏈內容的,將採取停止鏈接內容在微信繼續傳播、停止對相幹域名或IP地址進行拜訪、阻止相幹鏈接直接打開、在朋友圈對相幹內容做不可見處理等處理措施。

以上內容被騰訊官方列為違規

然而騰訊自己卻採用誘導分享為微粒貸吸引流量,難怪從業者普遍認為,該模式頗有「隻許州官放火、不許百姓點燈的意味」。

02、監管利好

從外部及內部兩方面,不難看出騰訊寧願違規,也要推廣微粒貸的原因。

首先是騰訊自己的金融科技業務實在有些「增收不增利」。

從騰訊2019財報看出,金融科技及企業服務營收增長最快,全年增幅39%至人民幣1014億元,與遊戲業務的1147億元收入已經基本持平。

但騰訊金融科技及企業服務業務2019年的收入成本,同比增長35%至人民幣738.31億元,主要是隨著金融業務的擴大,而導致支付相幹及雲服務的成本增長。

在金融科技營收主力雲服務和支付業務「盤子越大、虧得越多」情況下,將微信內部龐大的C端流量,盡快導流給以微粒貸為首的信貸產品,實現變現,成了微粒貸的首要剛需。

特別是從2019年初開始,第三方支付備付金全部上繳,導致騰訊失去了一大塊利息收入以後,這種需求更為迫切。

另外一大動力,則來自於外部利好。

2020年初,在監管最新下發的《商業銀行互聯網貸款管理暫行辦法》(以下簡稱「辦法」),第5條第1款明確規定,單戶個人信用貸款授信額度不得超過人民幣30萬元。

「這對阿裡騰訊都是利好的,30萬以下的個人授信額度,極大程度上打擊了商業銀行在消費金融領域的優勢。」陳凱說道。

像阿裡、騰訊的個人授信產品,目前針對於C端用戶額度都不小。相對於平安、招商等銀行,其獲客成本更低、風控能力更強。

此前商業銀行很大一部分優勢在於資金體量,能夠給到用戶大額授信。但在監管的「辦法」規定裡,很明顯削弱了銀行優勢。

內部需求,外部利好,也難怪騰訊急切推廣微粒貸產品。只是賺錢時,巨頭也要注意吃相。

更多精彩內容,關註鈦媒體微信號(ID:taimeiti),或者下載鈦媒體App