尋夢新聞LINE@每日推播熱門推薦文章,趣聞不漏接❤️

每經記者:張明雙 每經編輯:吳永久

汽車市場增速持續下降,但產業鏈公司的上市熱情並未消退。7月14日,上海華依科技集團股份有限公司(以下簡稱華依科技)在上交所披露《招股說明書(申報稿)》,擬在科創板IPO獲得受理。華依科技為汽車動力總成智能測試整體解決方案提供商,主要從事汽車動力總成智能測試設備和測試服務業務。

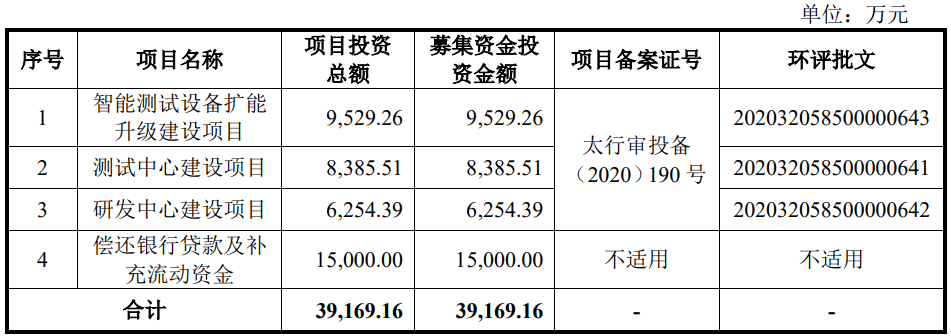

《每日經濟新聞》記者注意到,2017年~2019年,華依科技的整體負債率較高,分別為90.45%、88.68%、65.50%,雖然有下降趨勢,但仍然高於同行業可比公司水平。此次IPO,華依科技擬募集資金3.92億元,其中償還銀行貸款及補充流動資金1.5億元。

2019年淨利潤暴漲3倍

華依科技成立於1998年,屬於智能裝備制造行業,主要產品包括發動機智能測試設備、變速箱測試設備、渦輪增壓器測試設備、水油泵裝配及檢測裝備和新能源汽車動力總成測試設備,同時提供動力總成產品研發設計的測試服務業務。

位於汽車產業鏈的上遊環節,華依科技的主營業務與汽車行業發展密切相幹。《招股說明書(申報稿)》顯示,2010 年到2019 年汽車銷量處於增速回落的過程,2018年行業銷量出現1990年以來首次負增長,2019年汽車銷量同比增速為-8.2%。

在汽車行業景氣度下降的同時,華依科技的業績卻在快速增長。2017 年~2019 年,華依科技實現營業收入分別為9916萬元、2.05億元、2.96億元,實現扣非歸母淨利潤分別為308.16萬元、864.96萬元、3653.88萬元。報告期內,盈利能力在成倍增長,尤其是2019年,同比暴漲了3倍之多。

華依科技表示,報告期內,公司進一步豐富了動力總成測試設備及測試服務種類,並通過有效市場開拓和客戶滲透,實現了公司業務的快速發展,營業收入、盈利水平持續增長。

不過,2017年~2019年,華依科技主營業務毛利率分別為55.50%、36.69%、41.96%,毛利率呈波動下降趨勢。為何會在毛利率波動下降的情況下,實現淨利潤成倍增長?這樣的業績增長是否具有可持續性?7月29日,華依科技回應《每日經濟新聞》記者採訪時表示,隨著中國車企在核心產品及技術上逐步突破,公司產品出現了更多的發展機遇,配套自主企業+全球產業轉移,為公司提供了更廣闊的發展空間;成立以來,公司通過數百個項目的順利交付,形成了龐大的數據系統,產品性能及服務質量逐漸得到下遊客戶的認可,客戶黏性較強。

值得注意的是,2020年1~3月,受傳統節假日及新冠肺炎疫情影響,華依科技及上下遊企業復工延遲,部分銷售訂單未能完成終驗,實現營業收入1859.53萬元,淨利潤虧損976.08萬元。

資產負債率高企

《招股說明書(申報稿)》顯示,華依科技擬通過科創板IPO募集資金3.92億元,其中1.5億元用於償還銀行貸款及補充流動資金,占募資總額的比例為38%,遠遠高於另外三個研發、生產相幹的建設項目。

圖片來源:公司招股書

這與華依科技的債務情況有關。記者注意到,過去三年,華依科技的資產負債率一直較高,2017~2019年分別為90.45%、88.68%、65.50%,2020年3月末,負債率為66.12%。雖然負債率逐年下降,但仍遠遠高於同行。

華依科技披露了天永智能、賽赫智能、江蘇北人、克來機電、蘇試試驗等5家公司相幹數據,作為同行業可比公司。2017~2019年及2020年3月末,5家公司資產負債率均低於華依科技,平均值為51.56%、51.45%、50.40%、43.91%。

華依科技表示,公司融資渠道單一,主要通過銀行借錢、融資租賃及經營性負債等來滿足資金需求,從而導致資產負債率偏高。不過近年來公司整體項目執行周期加快,流動負債減少;另一方面,公司實施增資擴股,股東投入增加,資產負債率逐年下降。

對於負債率高於同行公司,華依科技回應記者採訪表示,公司基於自身發展需要,持續完善動力總成智能測試服務能力,不斷壯大業務規模,且股東投入增加,進而降低了公司資產負債率,提升了公司流動比率和速動比率,具備商業合理性和必要性。另外,由於可比公司完成首發上市或再融資,從而在一定程度上降低了公司償債指標與行業平均償債指標的可比性。

按照《招股說明書(申報稿)》披露,2017~2019年及2020年3月末,華依科技負債總額分別為3.37億元、3.75億元、3.2億元、3.1億元,近幾年負債率下降但負債總額變化不大,流動負債占比八成以上,主要包括短期借錢以及應付帳款、預收帳款等經營性負債。

在資金需求壓力下,華依科技在報告期記憶體在通過外部供應商進行轉貸的情形,資金均用於日常經營活動。華依科技表示,公司已通過改進制度、加強內控等方式積極整改,保證今後不發生類似行為。

資產負債率高企,對企業的財務成本及抗風險能力影響可想而知。2017~2019年,華依科技財務費用占營業利潤的比重分別為135.78%、166.75%、40.95%,財務費用影響了公司盈利水平。《招股說明書(申報稿)》顯示,「隨著公司規模的不斷擴大,公司有必要降低資產負債率以增強公司的抗風險能力。」

因此,華依科技此次IPO,將償還銀行貸款及補充流動資金作為投資額最大的募投項目。

每日經濟新聞