尋夢新聞LINE@每日推播熱門推薦文章,趣聞不漏接❤️

出品 | 搜狐科技

作者 | 尹莉娜

編輯 | 楊錦

劉強東最近成為了當之無愧的IPO收割機。

短短半月,京東旗下兩家「獨角獸」——京東數科和京東健康相繼遞交招股書。9月27日晚間,和零售、物流、數科並稱四駕馬車的京東健康赴港遞表。一時間,京東未上市的核心資產僅剩下物流業務,而該業務年初也曾傳出IPO消息。

根據招股書,京東健康是首家年收入百億級互聯網醫療健康公司。相比於 「老對手」阿裡3.5倍於京東的GMV和阿裡健康的連年虧損,看起來,京東在大健康領域實現了「翻盤」,不僅業務體量更大,且在報告期內持續盈利。

京東數科和京東健康的相繼上市也將給劉強東帶來延續兩次的身價暴漲,僅京東數科的上市就可為其勁增千億身家。在健康領域,他未必是身價增長最多的,但極有可能是最快的。從2019年5月被分拆獨立到如今遞交招股書,京東健康的估值狂飆4倍,增速遠高於京東旗下其他子公司。

但暴漲不能掩蓋問題,難以擺脫的「醫藥電商」標簽,讓劉強東靠健康「再造京東」的願望仍停留在起步階段。

延續三年盈利,估值上漲帶來「巨虧」?

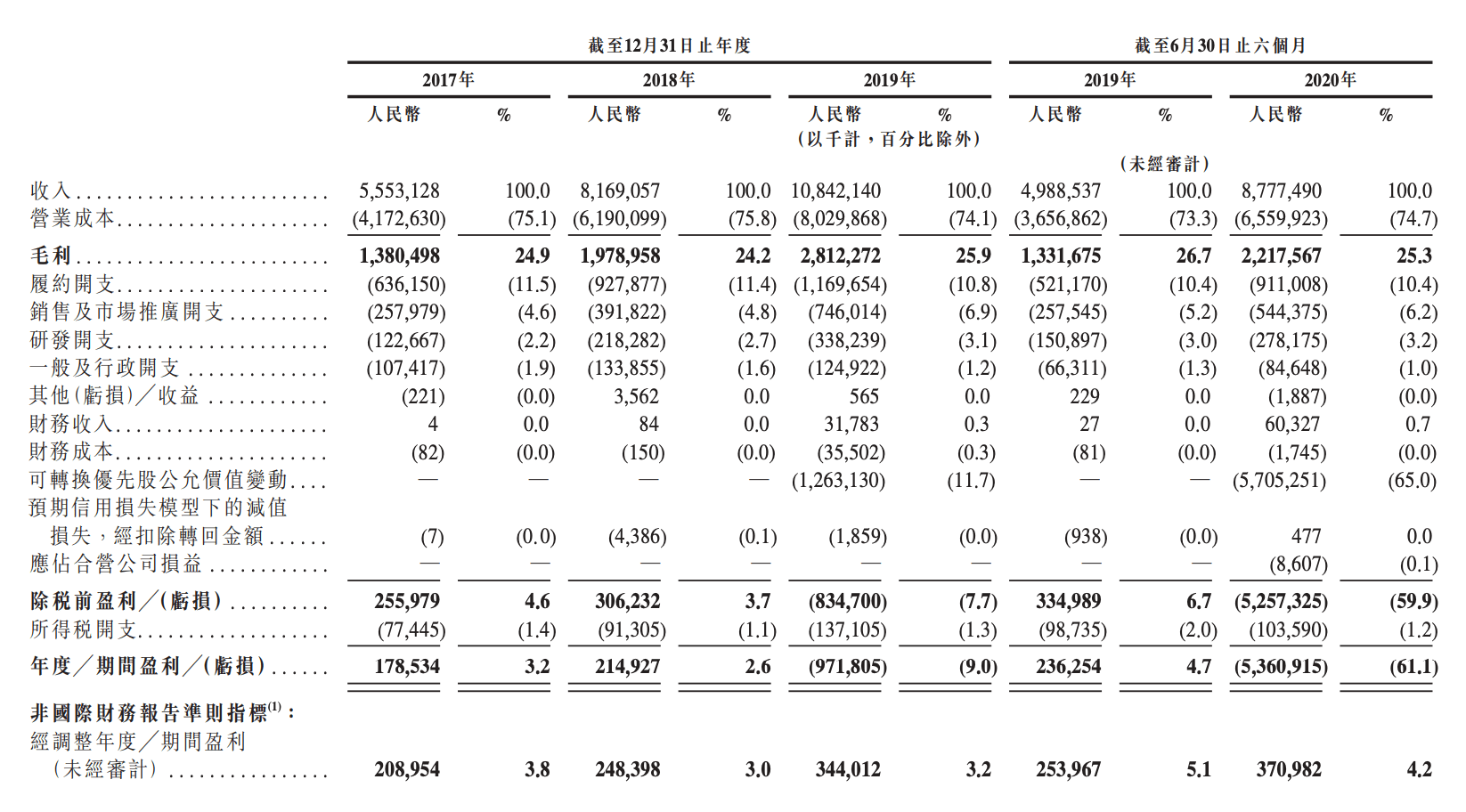

招股書顯示,2017年至2020年上半年,京東健康的總收入分別為56億元、82億元、108億元和88億元。同時間內,淨調整淨利潤分別為2.1億元、2.5億元、3.4億元和3.7億元。盈利雖然不多,但在主要競爭對手們都在虧損的當下,這顯然是個不錯的成就。

京東健康利潤表

京東健康利潤表

繁榮之下,一個異常數據值得注意。在2019年的財務數據中,京東健康有一項可轉換優先股公允價值變動,直接導致了12.6億元的淨利潤減少,同樣,在2020年上半年的財務數據中也出現了57億的可轉換優先股公允價值變動。

從財務角度而言,可轉換優先股公允價值變動實際上是非現金項目,即這種收益只有會計上的意義,並不能帶來實際上的現金入帳。

在公司上市前,VC(風險投資)在投資時大多採用優先股或者認股權證的形式進行,即先投給公司一筆錢,約定未來可以某一價位將優先股或者認股權證轉化為公司的股票,由於具有認購股票的權利,這批優先股或者認股權證因此本身也有一定的價值,且價值隨著公司的估值變動。因此,站在VC視角,公司估值越高,優先股和認股權證的價值也越高,反之亦然。

而從公司的角度來看,根據會計準則,此類價值變動會被計入負債。換句話說,在公允價值增加時,會造成會計上的當期損失,而在公允價值下降時,反而會被計為收益。

類似情況也曾出現在很多互聯網公司的財務報表中,曠視、美團、易車等公司在上市時均出現了由於優先股公允價值變動造成的虧損。其中,美團曾因估值大幅上漲,分別在2017、2018年計入151億、1046億的公允價值變動,造成會計意義上的巨額「虧損」。

回到京東健康本身,2019年及2020年上半年可轉換優先股公允價值變動分別帶來了12.6億和57億的「虧損」,正是估值上漲所帶來的結果。

從資本操作上來看,京東健康曾在2019年5月獲得超過10億美元的A輪融資,而後被拆分獨立,在短短一年零3個月後,2020年8月,京東健康宣布獲得了高瓴資本8.3億美元B輪融資,投後估值高達300億美元,甚至略高於京東數科的估值。

「以藥養醫」,近九成收入靠自營「賣藥」

「以藥養醫」一直是醫療系統長久以來的通病,這一情況同樣可以照搬到互聯網醫療模式中。現有的互聯網醫療平臺大多首選藥品零售作為切入點,京東健康也難以擺脫「醫藥電商」的標簽。

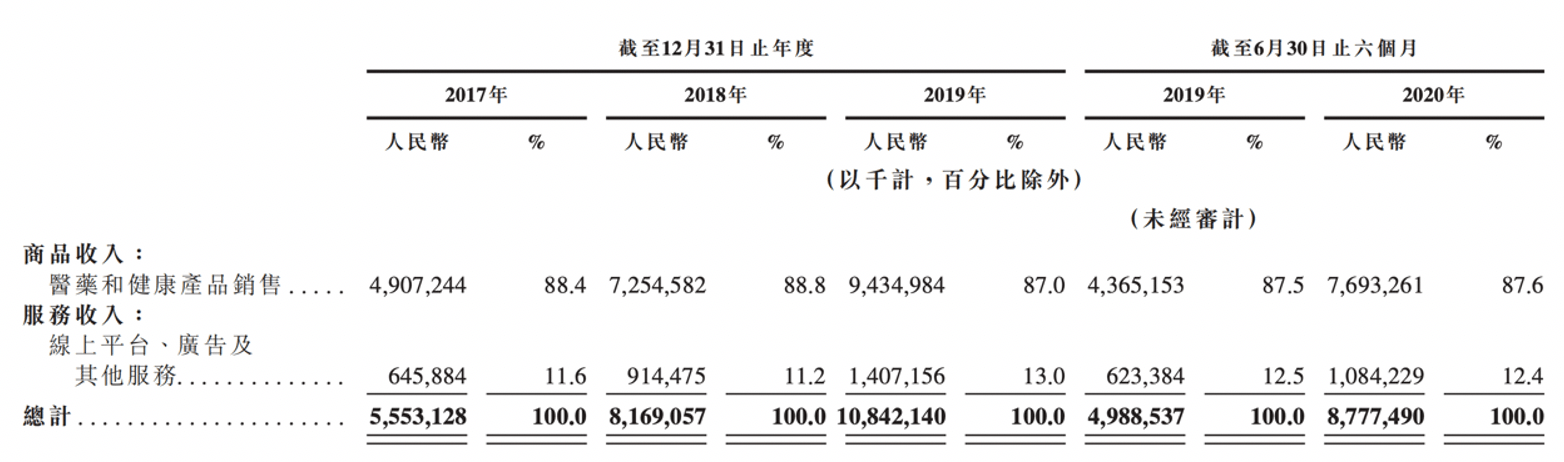

招股書顯示,京東健康收入大部分來自向用戶銷售醫藥和健康產品。2017年至2020年上半年,產品銷售一直占據總收入的近九成,分別達到88.4%、88.8%、87.0%及87.6%。其中,整體業務毛利率一直維持在25%左右。

京東健康在業務模式上主要分成兩部分,其一是零售藥房(包括自營和第三方),其二是線上醫療服務。除此之外,為線下店鋪提供訂單管理、客戶管理等智能醫療健康解決方案也是收入來源之一,但僅占極小比例。

京東的營收構成

京東的營收構成

在零售藥房業務上,京東主要採用自營、線上平臺和全渠道布局三種模式相結合的運營方式。其中,由京東大藥房承載自營業務,能夠調動全國11個藥品倉庫個230個其他倉庫。自營業務是京東數科最為核心的業務,這一點從員工占比就可以看出:京東健康全公司1411人中,僅採購就已經達到951人,約占2/3。值得注意的是,京東健康還在線下運營藥房,但招股書中並未透露具體細節。

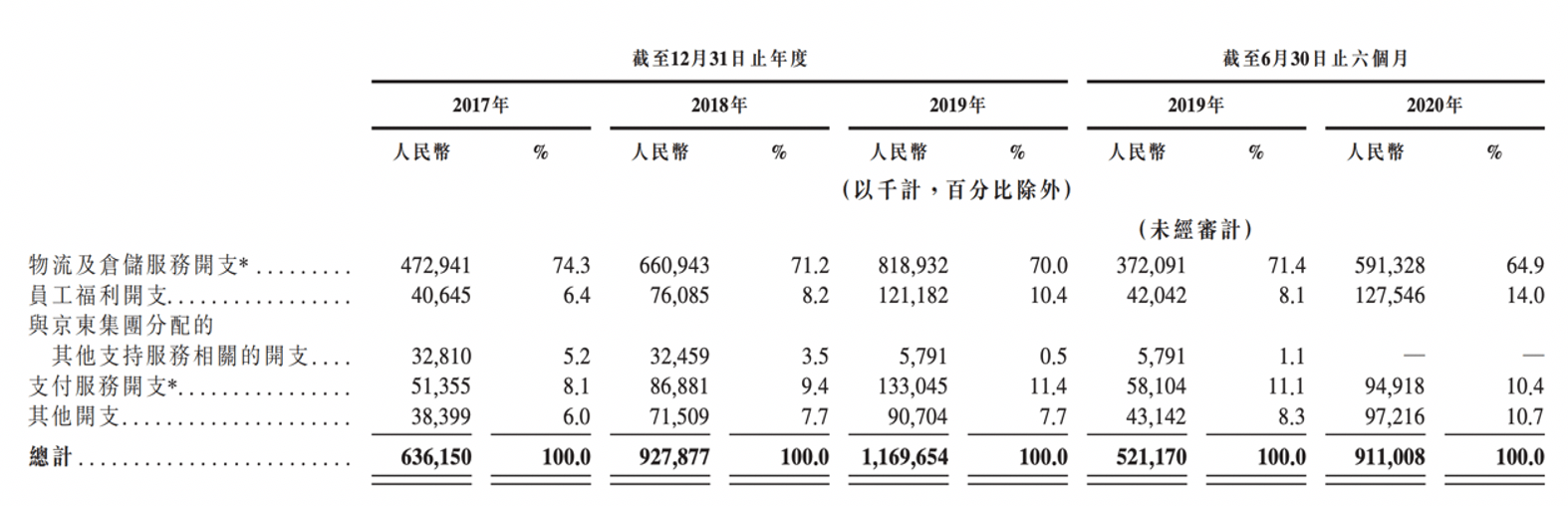

同時,相比於京東零售業務履約費率已經進入「6」時代,京東健康的履約開支卻仍然高居不下。2017年至2020年上半年,京東健康履約開支分別占總收入的11.5%、11.4%、10.8%及10.4%。

京東健康的履約開支

京東健康的履約開支

同時,自營模式下,存貨周轉也同樣需要重點考慮的指標。招股書顯示,京東健康在近期存貨數量顯著增加,從2017年年底的8.84億元增加到2020年6月底的約20億元。不過,存貨周轉天數也從2017年的61.8天下降至2020年上半年的45.0天,不過,相比於京東零售自營業務34.8天的周轉天數仍有不小差距。

對於另外兩種模式,在線上平臺模式下,全國共有超過9000個第三方商家進駐,主要是用於補充自營模式下所不能提供的長尾商品,在配送上也由商家自行負責。全渠道布局主要是滿足用戶緊急的用藥需求,由線下藥房提供存貨,履約配送等由京東來完成。這種模式目前已經覆蓋超過200個城市。包括當日達、次日達、30分鐘達7*24快速送達等。

三種模式下,平臺的用戶規模也在不斷擴大,2017-2020年上半年,年活躍用戶從4390萬增加至7250萬。

除了藥品零售外,京東健康也在向在線問診發力。實際上,早在2017年,京東健康就已經推出了在線問診服務,2018年,銀川京東互聯網醫院取得醫療機構執業許可證,可以向在線問診和處方續簽服務的用戶開具處方。2020年上半年,京東健康的日均在線問診量達到了約9萬次,是2019年同期的近6倍。截至2020年9月20日,全平臺共有65,000多名自有和外部醫生,與知名專家合作共建了16個專科中心。一個月前,京東健康還上線了名為「京東家醫」的家庭醫生服務。

對標阿裡健康,難擺脫的電商標簽

就在京東健康高瓴資本10億美元A輪融資2個月後,時任京東開放平臺總經理、生活服務事業群負責人的辛利軍被任命京東健康CEO。

一個廣為流程的故事是,在正式出任京東健康CEO前,辛利軍曾被老板劉強東拉到北京郊區聊了一次。劉強東提了兩個要求:一是給京東18萬兄弟們積個福,把他們的健康管好;二是初期可以不計投入。

但從京東健康的財務數據上來看,辛利軍無論是在項目上馬初期,還是如今瀕臨上市,都並沒有走高舉高打、不計投入的門路。

「京東雖然起步晚,但不代表做得慢,做得晚更能看清楚這個市場的格局和痛點。」在辛利軍看來,京東健康的未來發展方向會以健康管理為核心,而中國截至目前還沒有出現一個美國、歐洲那樣的超過幾千億市值的健康管理公司。

隨著京東健康赴港上市,大健康賽道也逐漸變得擁擠。

今年以來,隨著新冠肺炎疫情的爆發,大健康行業迎來的空前關註,互聯網醫療的模式也重新被審視。長久低迷的阿裡健康股價接連上漲,從年初的9港元摸高至23.3港元,市值突破400億美元。截止上個交易日港股收盤,阿裡健康股價達18.4港元/股,總市值在2500億港元上下。

今年8月,阿裡健康首次對外公開募資100億港元。「備足糧草」之後,阿裡健康APP正式更名為醫鹿,將下一步重點放在在線診療上。自6年前收購中信21世紀並更名為阿裡健康後,它就開始承接馬雲所提出的「Double H(Happiness & Health)戰略」中Health的落地。但長久以來,Happiness & Health這對「雙生子」的表現並不如人意,甚至成為了整個阿裡經濟體的邊緣所在,直到近期才稍有起色。

但與京東健康類似,阿裡健康也無法擺脫電商的烙印。財報顯示,2020財年內,阿裡健康在醫藥電商平臺和醫藥自營業務上的收入分別為11.7億元、81.34億元,同比增長69.6%、92.4%,合計占總收入的97%。

具體來看,阿裡健康運營的天貓醫藥電商平臺產生GMV超過835億元,年度活躍消費者已超過1.9億,同比增長46.2%;線上自營店(阿裡健康大藥房和阿裡健康海外旗艦店)年度活躍消費者超過4800萬,同比增長77.8%。如果將電商業務合併,我們不難發現,電商幾乎是阿裡健康營收的全部來源,占比達99%,且常年來鮮有變化。

同時,盤踞在藥品零售領域的不止有阿裡、京東,還有美團虎視眈眈、叮當快藥增長迅猛。而在巨頭們緊盯的在線診療領域,早已出現了多家垂類的創業公司,或加緊融資,或背靠「大樹」。如搜狗領投春雨醫生,微醫宣布完成5億美元Pre-IPO融資。同樣,還有在醫療賽道全領域的平安科技,除了旗下平安好醫生作為拳頭產品外,還從保險、支付等多個角度切入。

根據弗若斯特·沙利文的報告,2019年,中國在醫藥健康領域的支出達到了6.5萬億元,2020年有望達到7.2萬億元。辛利軍也曾表示,整個大健康行業市場會超過10萬億。

劉強東曾說:「健康這個領域做好了,能再造一個京東。」 馬雲也曾表態「未來十年能超過阿裡的,只有大健康產業。」從兩位商業大佬的言語中不難看出他們對健康產業的期許。但在現階段,京東健康的上市僅僅是邁出的第一步。

(搜狐科技原創文章,轉載請註明來源。)