尋夢新聞LINE@每日推播熱門推薦文章,趣聞不漏接❤️

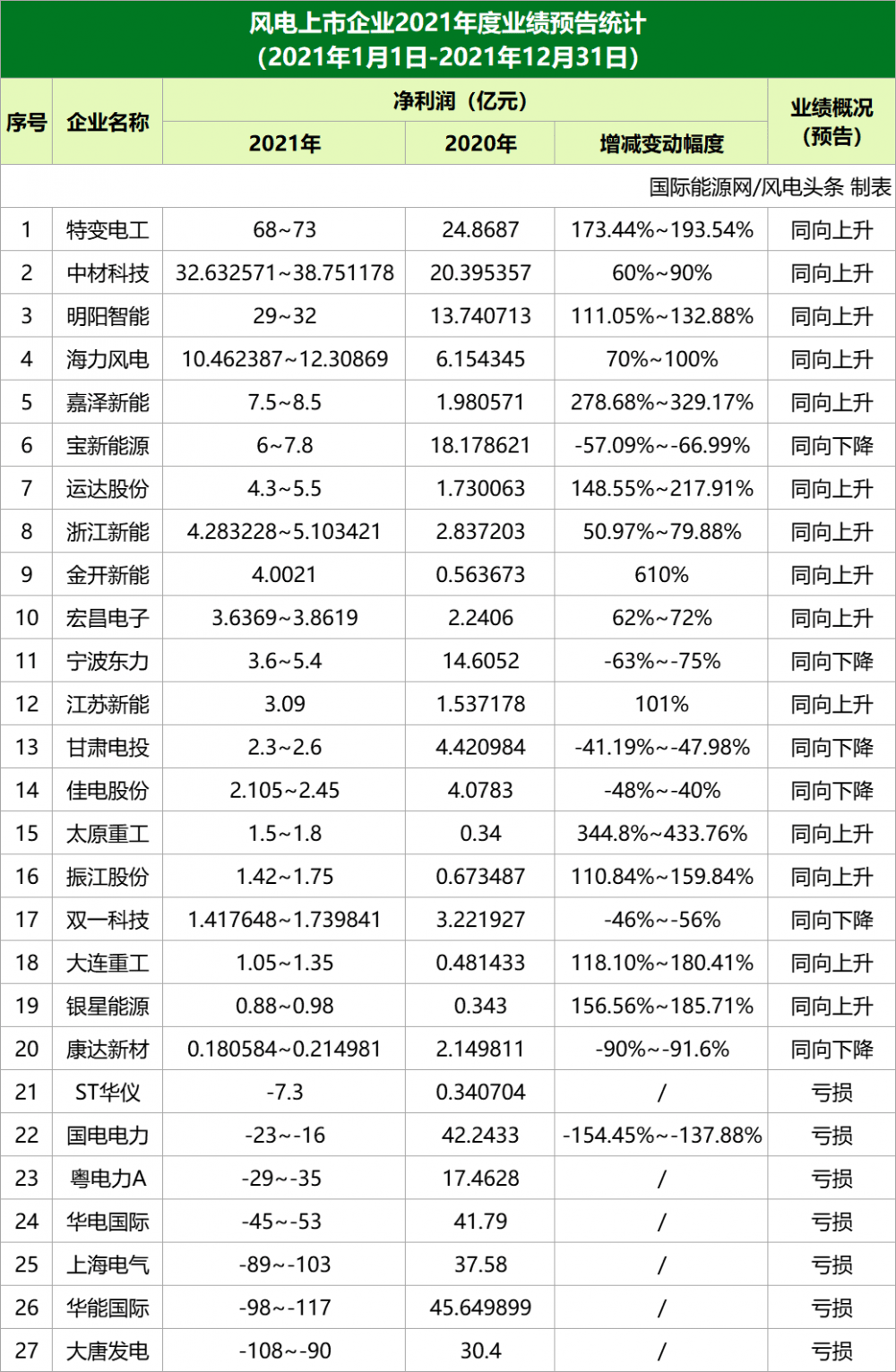

年關將近,部分風電上市企業2021年的業績預告陸續發布。國際能源網/風電頭條對27家上市企業的風電業績預告進行了統計梳理,14家企業淨利潤預增,6家企業業績出現下滑,7家企業陷入虧損。

按照已公布的情況,特變電工位於淨利潤榜首,中材科技緊隨其後,位列第二;明陽智能位列第三。

從預告淨利潤下限來看,18家風電企業預計2021年實現淨利潤超1億元,分別是特變電工、中材科技、明陽智能、海力風電、嘉澤新能、寶新能源、運達股份、浙江新能、金開新能、宏昌電子、寧波東力、江蘇新能、甘肅電投、佳電股份、太原重工、振江股份、雙一科技、大連重工。

7家風電企業淨利潤為負,其中,預虧損較為嚴重的是大唐發電,淨利潤預虧損108~90億元。

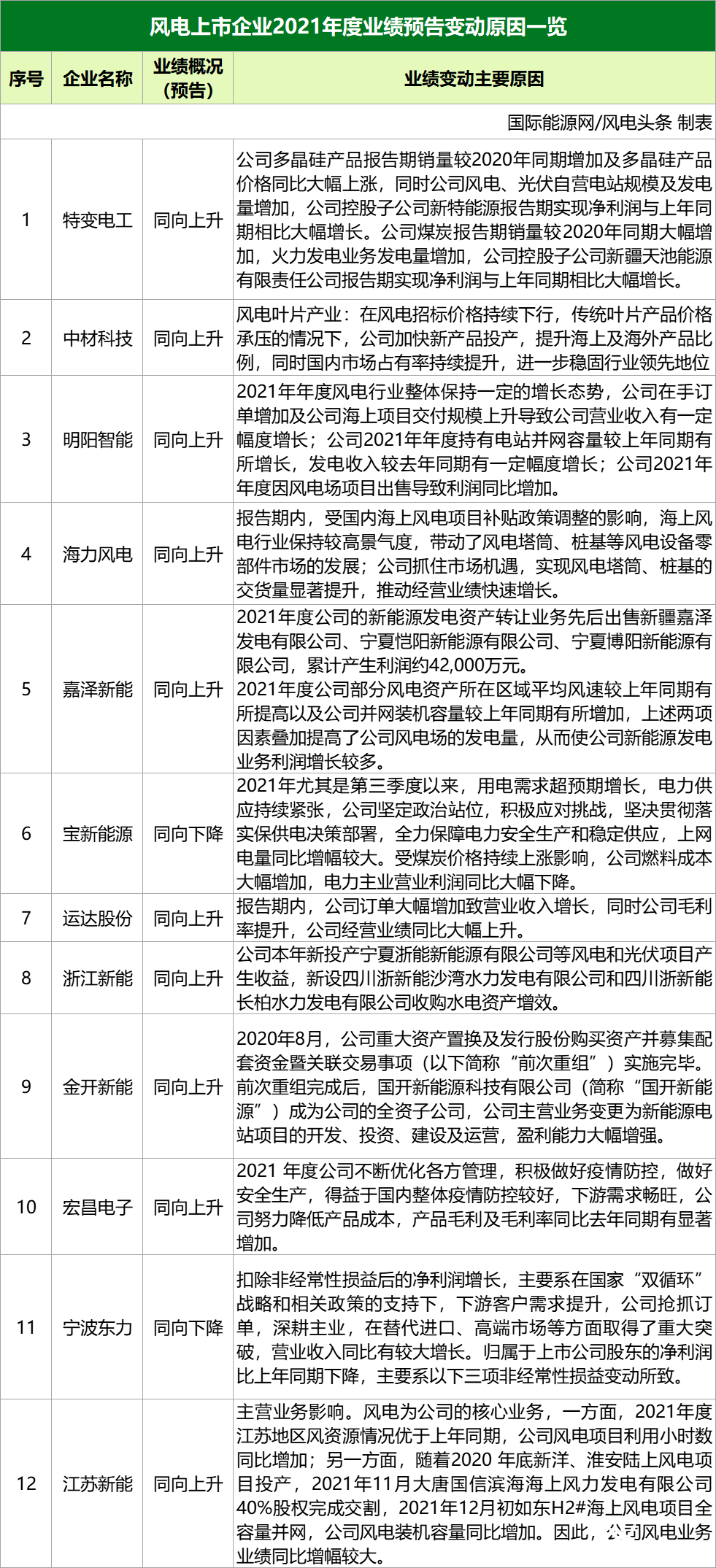

國際能源網/風電頭條(微信號:wind-2005s)對上述上市企業的2021年度業績變動原因進行了分析。

特變電工作為為全球能源事業提供綠色清潔解決方案的服務商,本年度業績實現淨利潤預增68億元-73億元,同比增長173.44%-193.54%。對於公司業績增長,特變電工表示,公司多晶矽產品報告期銷量較2020年同期增加及多晶矽產品價格同比大幅上漲,同時公司風電、光伏自營電站規模及發電量增加,公司控股子公司新特能源報告期實現淨利潤與上年同期相比大幅增長。

在風電整機商中,明陽智能、運達股份業績均實現預增,上海電氣業績大幅預虧。

明陽智能表示,本報告期歸屬於上市公司股東的淨利潤較上年同期增加的原因是,2021年年度風電行業整體保持一定的增長態勢,公司在手訂單增加及公司海上項目交付規模上升導致公司營業收入有一定幅度增長。同時,2021年年度公司持有電站並網容量較上年同期有所增長,發電收入較去年同期有一定幅度增長。以及2021年年度因風電場項目出售導致利潤同比增加。

運達股份的主營業務為大型風力發電機組的研發、生產和銷售。本期業績增長的原因主要是報告期內,公司訂單大幅增加致營業收入增長,同時公司毛利率提升,公司經營業績同比大幅上升。

上海電氣本次業績預虧主要原因有六個方面。一是對上海電氣通訊技術有限公司風險事項計提相幹損失;二是海外工程運營成本上升;三是原材料價格波動導致成本上升;四是公司部分權益法核算的聯營企業出現重大虧損;五是對部分下屬企業持有與恒大集團相幹的資產計提信用減值損失;六是對部分子公司計提商譽減值。

上海電氣作為國內能源制造的龍頭企業,上海電氣在中國能源結構轉型的過程中,各產業板塊正圍繞著新能源低碳和智能制造進行轉型。公司在風電、光伏、儲能和燃料電池方面均有產業布局,打造了源網荷儲一體化產業鏈布局。

另外,還值得注意的是,風電葉片龍頭企業中材科技在報告期內所有業務板塊全面實現盈利。其中在風電葉片產業業績增長的原因是,在風電招標價格持續下行,傳統葉片產品價格承壓的情況下,公司加快新產品投產,提升海上及海外產品比例,同時國內市場占有率持續提升,進一步穩固行業領先地位。

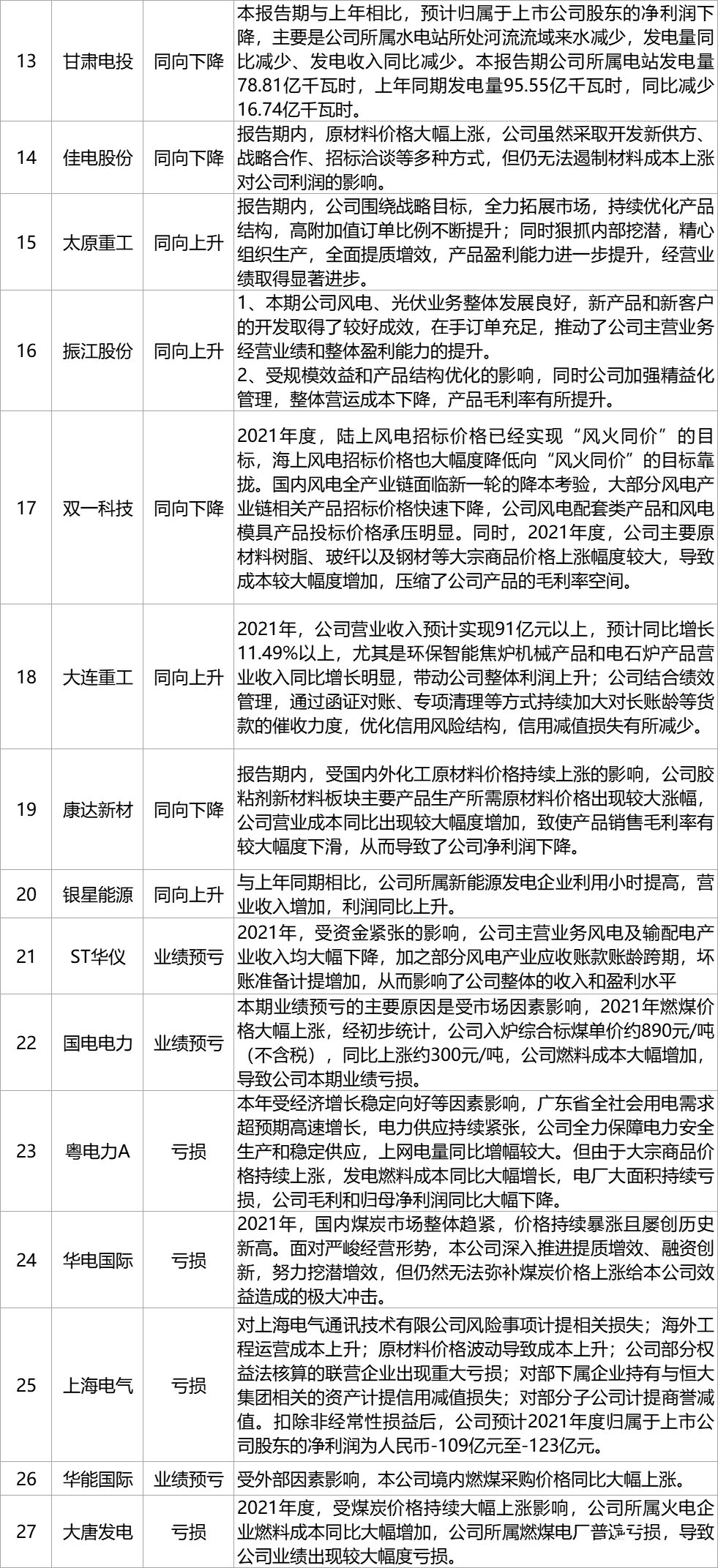

業績變動原因具體如下:

特變電工

特變電工2021年實現歸屬於上市公司股東的淨利潤68億元-73億元,同比增長173.44%-193.54%;預計實現歸屬於上市公司股東的扣除非經常性損益的淨利潤56億元-61億元,同比增長204.98%-232.21%。

對於公司業績增長,特變電工表示,第一,公司多晶矽產品報告期銷量較2020年同期增加及多晶矽產品價格同比大幅上漲,同時公司風電、光伏自營電站規模及發電量增加,公司控股子公司新特能源報告期實現淨利潤與上年同期相比大幅增長。

第二,公司煤炭報告期銷量較2020年同期大幅增加,火力發電業務發電量增加,公司控股子公司新疆天池能源有限責任公司報告期實現淨利潤與上年同期相比大幅增長。

第三,公司輸變電產品報告期收入較2020年同期增加,報告期實現的淨利潤與上年同期相比實現增長。

第四,公司參股公司新疆眾和報告期實現淨利潤與上年同期相比大幅增長,報告期公司確認的投資收益與上年同期相比大幅增長。

第五,經公司2022年第一次臨時董事會、2022年第一次臨時監事會審議通過,公司對2021年度合併報表範圍內部分資產計提專項減值準備,減少公司2021年度利潤總額103,336.96萬元。

第六,公司投資的南網能源股票上市,按南網能源2021年12月31日收盤價計算的公允價值增加。

中材科技

中材科技預計2021年歸屬於上市公司股東的淨利潤約326,325.71萬元~387,511.78萬元,同比增長60%~90%;基本每股收益盈利1.9446元~約2.31元。

報告期內,公司所有業務板塊全面實現盈利。

1、玻璃纖維產業:行業高景 氣度延續,主要玻纖產品量價齊升,疊加產能及產品結構持續優化,公司玻纖產 業盈利能力大幅提升;

2、風電葉片產業:在風電招標價格持續下行,傳統葉片 產品價格承壓的情況下,公司加快新產品投產,提升海上及海外產品比例,同時 國內市場占有率持續提升,進一步穩固行業領先地位;

3、鋰電池隔膜產業:新 能源汽車行業需求持續旺盛,公司鋰膜產業完成資產整合,加速產能釋放,優化 客戶結構,銷量及盈利水平較上年大幅提升;

4、先進復合材料等其他業務經營情況良好。

明陽智能

明陽智慧能源集團股份公司預計2021年年度實現歸屬於上市公司股東的淨利潤為290,000萬元到320,000萬元,與上年同期相比將增加152,592.87萬元到182,592.87萬元,同比增加111.05%到132.88%。

公司預計2021年年度實現歸屬於上市公司股東的扣除非經常性損益的淨利潤為285,000.00 萬元到315,000萬元,與上年同期相比將增加145,001.58萬元到175,001.58萬元,同比增加 103.57%到125.00%。

本期業績預增的主要原因是,2021年年度風電行業整體保持一定的增長態勢,公司在手訂單增加及公司海上項目交付規模上升導致公司營業收入有一定幅度增長;公司2021年年度持有電站並網容量較上年同期有所增長,發電收入較去年同期有一定幅度增長;公司2021年年度因風電場項目出售導致利潤同比增加。

海力風電

海力風電預計2021年歸屬於上市公司股東的淨利潤約104,623.87萬元 –123,086.90萬元,同比增長70%~100%。

業績變動原因是:報告期內,受國內海上風電項目補貼政策調整的影響,海上風電行業保持較高景氣度,帶動了風電塔筒、樁基等風電設備零部件市場的發展;公司抓住市場機遇,實現風電塔筒、樁基的交貨量顯著提升,推進經營業績快速增長。

報告期內,海上風電塔筒、樁基等產品的市場需求相對旺盛,而該等產品在吊裝出運設備、焊接疲勞強度控制、材料無損探傷檢測、工程設計經驗儲備等方面均有較高要求,市場供給仍較為緊張;在供求關係的影響下,公司海上風電塔筒、樁基整體利潤水平較高。

嘉澤新能

嘉澤新能預計2021年度實現歸屬於上市公司股東的淨利潤75,000萬元-85,000萬元,與上年同期的 19,805.71萬元相比,將增加55,194.29 萬元-65,194.29萬元,同比增長278.68%-329.17%。

歸屬於上市公司股東的扣除非經常性損益的淨利潤74,545.07萬元-84,545.07萬元,與上年同期的20,060.02萬元相比,將增加54,485.05 萬元-64,485.05 萬元,同比增長271.61%-321.46%。

公司本期業績預增的主要原因是:

1、2021年度公司的新能源發電資產轉讓業務先後出售新疆嘉澤發電有限公司、寧夏愷陽新能源有限公司、寧夏博陽新能源有限公司,累計產生利潤約42,000萬元。

2、2021年度公司部分風電資產所在區域平均風速較上年同期有所提高以及公司並網裝機容量較上年同期有所增加,上述兩項因素疊加提高了公司風電場的發電量,從而使公司新能源發電業務利潤增長較多。

寶新能源

寶新能源預計2021年歸屬於上市公司股東的淨利潤6億元~7.8億元,同比下降57.09%~66.99%。業績變動主要原因是,2021年尤其是第三季度以來,用電需求超預期增長,電力供應持續緊張,公司堅定政治站位,積極應對挑戰,堅決貫徹落實保供電決策部署,全力保障電力安全生產和穩定供應,上網電量同比增幅較大。受煤炭價格持續上漲影響,公司燃料成本大幅增加,電力主業營業利潤同比大幅下降。

運達股份

運達股份2021年度業績預計年度歸屬於上市公司股東的淨利潤為4.3億至5.5億元,同比增長148.55%至217.91%;扣除非經常性損益後的淨利潤為4.18億至5.4億元,同比增長206.12%至295.47%。

業績變動原因是,報告期內,公司訂單大幅增加致營業收入增長,同時公司毛利率提升,公司經營業績同比大幅上升。

報告期內,公司非經常性損益對淨利潤的影響金額預計為1,000萬元—1,200萬元,上年同期非經常性損益對淨利潤的影響金額為3,646.02萬元。

浙江新能

浙江省新能源投資集團股份有限公司預計2021年年度實現歸屬於母公司所有者的淨利潤為42,832.28萬元到51,034.21萬元,與上年同期相比,將增加14,460.25萬元到22,662.18萬元,同比增加50.97%到 79.88%。公司扣除非經常性損益淨利潤與上年同期相比預計增加12,372.69萬元到18,868.84萬元,同比增加50.89%到77.61%。

本期業績變化的主要原因是公司本年新投產寧夏浙能新能源有限公司等風電和光伏項目產生收益,新設四川浙新能沙灣水力發電有限公司和四川浙新能長柏水力發電有限公司收購水電資產增效。

金開新能

金開新能源股份有限公司預計2021年實現歸屬於上市公司股東淨利潤40,021萬元左右,與上年同期相比,將增加34,384萬元左右,同比增加610%左右。公司預計2021年歸屬於上市公司股東的扣除非經常性損益的淨利潤35,816萬元左右,與上年同期相比,將增加37,574萬元左右,同比增長2,137%左右。

本期業績預增的主要原因:2020年8月,公司重大資產置換及發行股份購買資產並募集配套資金暨關聯交易事項(以下簡稱「前次重組」)實施完畢。前次重組完成後,國開新能源科技有限公司(簡稱「國開新能源」)成為公司的全資子公司,公司主營業務變更為新能源電站項目的開發、投資、建設及運營,盈利能力大幅增強。根據同一控制下企業合併會計處理原則,國開新能源經營成果納入合併報表後,由於國開新能源自身的盈利能力增強,加之上市公司原百貨業務剝離,上市公司2021年實現歸屬於上市公司股東淨利潤相比2020年大幅增加。

宏昌電子

宏昌電子預計2021年度實現歸屬於上市公司股東的淨利潤人民幣36,369萬元到38,619萬元,與上年同期(法定披露數據)相比,將增加13,963萬元到16,212萬元,同比增長62%到72%。預計2021年度實現歸屬於上市公司股東的扣除非經常性損益的淨利潤人民幣35,930萬元到38,152萬元,與上年同期(法定披露數據)相比,將增加21,256萬元到23,478萬元,同比增長145%到160%。

宏昌電子預計2021年度歸屬於上市公司股東的淨利潤與上年同期相比增加主要為:

1、主營業務影響。2021年度公司不斷優化各方管理,積極做好疫情防控,做好安全生產,得益於國內整體疫情防控較好,下遊需求暢旺,公司努力降低產品成本,產品毛利及毛利率同比去年同期有顯著增加。

2、非經營性損益的影響。2021年度非經常性損益主要為取得政府補貼、銀行理財產品收益等項目,對公司2021年度淨利潤預增無重大影響。

3、會計處理影響。會計處理對本次業績預增無重大影響。

寧波東力

寧波東力預計2021年實現歸屬於上市公司股東的淨利潤36000萬元–54000萬元,同比下降63%-75%;預計實現歸屬於上市公司股東的扣除非經常性損益的淨利潤13000萬元–16000萬元,同比增長50%-84%。

報告期內,公司業績變動主要原因:

(一)扣除非經常性損益後的淨利潤增長,主要系在國家「雙循環」戰略和相幹政策的支持下,下遊客戶需求提升,公司搶抓訂單,深耕主業,在替代進口、高端市場等方面取得了重大突破,營業收入同比有較大增長。

(二)歸屬於上市公司股東的淨利潤比上年同期下降,主要系以下三項非經常性損益變動所致。1、上年同期司法機關追繳並註銷部分公司股份產生淨利潤13.59億元。2、本報告期出售土地和廠房取得資產處置收益,預計增加淨利潤1.9億元。3、本報告期司法機關追贓等預計增加淨利潤3.2億元。

江蘇新能

江蘇新能預計2021年度實現歸屬於上市公司股東的淨利潤30,900萬元左右,與上年同期相比,增加15,528萬元左右,同比增長101%左右。公司預計2021年度實現歸屬於上市公司股東的扣除非經常性損益的淨利潤30,200萬元左右,與上年同期相比,增加15,510萬元左右,同比增長106%左右。

業績變動主要原因是,主營業務影響。風電為公司的核心業務,一方面,2021年度江蘇地區風資源情況優於上年同期,公司風電項目利用小時數同比增加;另一方面,隨著2020 年底新洋、淮安陸上風電項目投產,2021年11月大唐國信濱海海上風力發電有限公司40%股權完成交割,2021年12月初如東H2#海上風電項目全容量並網,公司風電裝機容量同比增加。因此,公司風電業務業績同比增幅較大。因此,公司風電業務業績同比增幅較大。

甘肅電投

甘肅電投預計2021年歸屬於上市公司股東的淨利潤2.3億元-2.6億元,同比下降41.19%-47.98%。

業績變動原因是本報告期與上年相比,預計歸屬於上市公司股東的淨利潤下降,主要是公司所屬水電站所處河流流域來水減少,發電量同比減少、發電收入同比減少。本報告期公司所屬電站發電量78.81億千瓦時,上年同期發電量95.55億千瓦時,同比減少16.74億千瓦時。

佳電股份

佳電股份預計2021年歸屬於上市公司股東的淨利潤約2.1億元~2.45億元,同比下降40%~48%;基本每股收益盈利0.35元~0.41元。

業績變動主要原因是,報告期內,原材料價格大幅上漲,公司雖然採取開發新供方、戰略合作、招標洽談等多種方式,但仍無法遏制材料成本上漲對公司利潤的影響。上年同期公司全資子公司佳木斯電機股份有限公司通過收購華銳風電科技(集團)股份有限公司全資子公司100%股權解決應收款項,轉回壞帳準備9908萬元及產生債務重組收益1525萬元。

太原重工

太原重工預計2021年度實現歸屬於上市公司股東的淨利潤為1.5 億元到1.8億元,與上年同期相比,將增利1.16億元到1.46億元,同比增加344.80%到433.76%。公司預計2021年度歸屬於上市公司股東的扣除非經常性損益的淨利潤為-0.9億元到-0.6億元,與上年同期相比,將增利3.41億元到3.71億元。

業績變動主要原因是,主營業務影響。報告期內,公司圍繞戰略目標,全力拓展市場,持續優化產品結構,高附加值訂單比例不斷提升;同時狠抓內部挖潛,精心組織生產,全面提質增效,產品盈利能力進一步提升,經營業績取得顯著進步。非經營性損益的影響。報告期內,根據公司整體戰略安排,轉讓了全資子公司——太重(天津)濱海重型機械有限公司51%的股權,因此產生的非經常損益金額約1億元。

振江股份

振江股份預計2021年年度實現歸屬於上市公司股東的淨利潤為14200萬元至17500萬元,與上年同期(法定披露數據)相比,將增長7465.13萬元至10,765.13萬元,同比增加110.84%至159.84%。

業績變動原因:1、本期公司風電、光伏業務整體發展良好,新產品和新客戶的開發取得了較好成效,在手訂單充足,推進了公司主營業務經營業績和整體盈利能力的提升。2、受規模效益和產品結構優化的影響,同時公司加強精益化管理,整體營運成本下降,產品毛利率有所提升。

雙一科技

雙一科技預計2021年歸屬於上市公司股東的淨利潤約14,176.48萬元至17,398.41萬元,同比下降46%~56%。

2021年度淨利潤下降的主要原因如下:

1、為響應國家「碳中和」發展目標,國內風電行業「風火同價」的發展方向得以明確。2021年度,陸上風電招標價格已經實現「風火同價」的目標,海上風電招標價格也大幅度降低向「風火同價」的目標靠攏。國內風電全產業鏈面臨新一輪的降本考驗,大部分風電產業鏈相幹產品招標價格快速下降,公司風電配套類產品和風電模具產品投標價格承壓明顯。

2、2021年度,公司主要原材料樹脂、玻纖以及鋼材等大宗商品價格上漲幅度較大,導致成本較大幅度增加,壓縮了公司產品的毛利率空間。

3、2021年度,新冠肺炎疫情進入第二年,國際海運價格進一步上漲且海運貨櫃一櫃難求,導致公司產品出口成本大幅度增加。

4、2021年度,人民幣呈現持續升值態勢,造成公司一定的匯兌損失。

5、預計2021年度公司非經常性損益對歸屬於上市公司股東淨利潤的影響金額約1,300萬元。

大連重工

大連重工預計2021年歸屬於上市公司股東的淨利潤10500萬元~13500萬元,同比增長118.10%-180.41%。

大連重工預計2021年歸屬於上市公司股東的淨利潤同比增加的主要原因為:2021年,公司營業收入預計實現91億元以上,預計同比增長11.49%以上,尤其是環保智能焦爐機械產品和電石爐產品營業收入同比增長明顯,帶動公司整體利潤上升;公司結合績效管理,通過函證對帳、專項清理等方式持續加大對長帳齡等貨款的催收力度,優化信用風險結構,信用減值損失有所減少。

銀星能源

銀星能源預計2021年歸屬於上市公司股東的淨利潤8800萬元~9800萬元,同比增長156.56%~185.71%;基本每股收益盈利0.1246元~0.1388元。業績變動主要原因是,與上年同期相比,公司所屬新能源發電企業利用小時提高,營業收入增加,利潤同比上升。

康達新材

康達新材預計2021年實現歸屬於上市公司股東的淨利潤1,805.84萬元–2,149.81萬元,同比下降90%-91.6%;預計實現歸屬於上市公司股東的扣除非經常性損益的淨利潤79.82萬元–423.79萬元,同比下降98.02%-99.63%。

業績變動原因是,報告期內,受國內外化工原材料價格持續上漲的影響,公司膠黏劑新材料板塊主要產品生產所需原材料價格出現較大漲幅,公司營業成本同比出現較大幅度增加,致使產品銷售毛利率有較大幅度下滑,從而導致了公司淨利潤下降。

報告期內,公司軍工科技板塊整體生產、經營情況良好,電磁兼容與電源模塊業務保持穩健增長態勢。

報告期內,預計非經常性損益對淨利潤的影響金額約為1,726.02萬元,主要系報告期內收到的政府補助等。

ST華儀

ST華儀預計公司 2021 年年度實現歸屬於上市公司股東的淨利潤為-73,000萬元左右。預計歸屬於上市公司股東扣除非經常性損益後的淨利潤為-54,000萬元左右。

業績變動主要原因是,經常性損益的影響。2021年,受資金緊張的影響,公司主營業務風電及輸配電產業收入均大幅下降,加之部分風電產業應收帳款帳齡跨期,壞帳準備計提增加,從而影響了公司整體的收入和盈利水平。非經常性損益的影響。截至報告期末,公司為原控股股東華儀集團有限公司提供擔保而涉訴的案件均已判決且已生效。根據判決結果,計提本年度新增的利息費用,並相應增加信用減值損失,預計影響損益金額為1.55億元。

國電電力

國電電力預計2021年度公司實現歸屬於上市公司股東的淨利潤為-230,000萬元到-160,000萬元,同比減少154.45%到137.88%。

預計2021年度公司實現歸屬於上市公司股東扣除非經常性損益的淨利潤為-410,000萬元到-280,000萬元,同比減少616.65%到389.42%。

本期業績預虧的主要原因是受市場因素影響,2021年燃煤價格大幅上漲,經初步統計,公司入爐綜合標煤單價約890元/噸(不含稅),同比上漲約300 元/噸,公司燃料成本大幅增加,導致公司本期業績虧損。

粵電力A

粵電力A預計2021年度歸屬於上市公司股東的淨利潤為虧損29億-35億元,上年同期為盈利17.46億元;扣除非經常性損益後的淨利潤為虧損30億-36億元。

業績變動原因是本年受經濟成長穩定向好等因素影響,廣東省全社會用電需求超預期高速增長,電力供應持續緊張,公司全力保障電力安全生產和穩定供應,上網電量同比增幅較大。但由於大宗商品價格持續上漲,發電燃料成本同比大幅增長,電廠大面積持續虧損,公司毛利和歸母淨利潤同比大幅下降。

華電國際

華電國際預計公司2021年度實現歸屬於上市公司股東的淨利潤將出現虧損,實現歸屬於上市公司股東的淨利潤為-45億元至-53億元。

業績變動主要原因是,2021年,國內煤炭市場整體趨緊,價格持續暴漲且屢創歷史新高。面對嚴格經營形勢,公司深入推進提質增效、融資創新,努力挖潛增效,但仍然無法彌補煤炭價格上漲給公司效益造成的極大沖擊。

上海電氣

上海電氣預計2021年度歸屬於上市公司股東的淨利潤為人民幣-89億元至-103億元。預計公司2021年度歸屬於上市公司股東的扣除非經常性損益的淨利潤為人民幣-109億元至-123億元。

本期業績預虧的主要原因:1、對上海電氣通訊技術有限公司風險事項計提相幹損失;2、海外工程運營成本上升;3、原材料價格波動導致成本上升;4、公司部分權益法核算的聯營企業出現重大虧損;5、對部分下屬企業持有與恒大集團相幹的資產計提信用減值損失;6、對部分子公司計提商譽減值。

華能國際

華能國際預計本公司2021年年度實現歸屬於上市公司股東的淨利潤為人民幣-980,000萬元到人民幣-1,170,000萬元。預計本公司歸屬於上市公司股東扣除非經常性損益後的淨利潤為人民幣-1,210,000萬元到人民幣-1,400,000萬元。

本期業績預虧的主要原因是受外部因素影響,本公司境內燃煤採購價格同比大幅上漲。

大唐發電

大唐國際發電股份有限公司預計2021年年度實現歸屬於上市公司股東的淨利潤約為-108 億元至-90億元。公司預計2021年年度實現歸屬於上市公司股東扣除非經常性損益後的淨利潤約為-116億元到-97億元。

本期業績預減的主要原因是2021年度,受煤炭價格持續大幅上漲影響,公司所屬火電企業燃料成本同比大幅增加,公司所屬燃煤電廠普遍虧損,導致公司業績出現較大幅度虧損。

來源:國際能源網/風電頭條