尋夢新聞LINE@每日推播熱門推薦文章,趣聞不漏接

2018年已經過去

回顧這一年

網路視聽產業的諸多變化

可謂 喜 憂 參 半

流量基數、用戶付費習慣

原創內容數量構建良好視聽盈利基礎

1、可喜的是,網路視聽行業的規模進一步持續增加:根據2018年11月網路視聽大會上的《2018中國網路視聽發展研究報告》中揭露的,截止至今年2018年6月,網路視頻用戶已經占到所有網民數量的76%,達到6.09億,在半年里突破了新高。

其中手機視頻用戶數量達到5.78億,短視頻用戶5.94億,直播用戶4.25億,音頻用戶3.0億,互聯網電視激活用戶2.18億,截至2018年9月底,互聯網電視(OTTTV)累計覆蓋終端達到3.22億台。

2、其次,值得欣慰的是,在海量用戶的基礎之上,用戶付費的商業模式逐步養成了商業習慣,從在線視頻行業三年的數據來看,廣告數據基本持平,內容付費逐年上升,網路視頻用戶、內容、流量進一步朝著優愛騰集中。

但必須客觀認識到的是,相比北美,中國本土視頻服務的付費意識仍然未成熟,用戶付費的商業模式依然並未成立。

3、在內容層面,網路自制劇、網路綜藝、網路電影等視頻內容的創作量基本持平,但值得欣喜的是,網路原創內容正逐步獲得用戶的認可與接受,大批具有創意的創造團隊的內容質量正獲得市場的認可。

22018前三季度,共有網劇214部、網路綜藝118檔、網路電影1030部上線,上線數量與去年同期相比持平或稍有下降,但播放量大幅增長,精品化、獨播化、創新化的內容形態更受用戶青睞,大量粗制濫造、低水平內容被市場拋棄。

粗放流量變現手段、付費率仍處初級階段

原創成本高昂是網路視聽變現重要阻礙

盡管基礎數據的優勢理應帶來流量價值的爆發與變現,但現實是,網路視聽行業仍然面對了諸多挑戰。

1、流量用戶基礎並未被精準的經營,流量價值多倚靠粗獷式的流量變現方式,結果是內容價值與消費用戶的過度消費,導致平台喪失廣告價值的核心優勢。

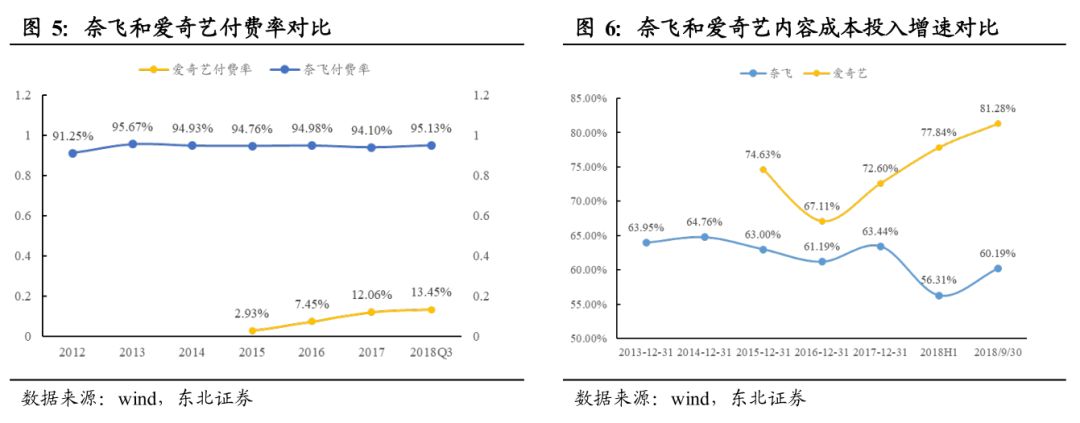

2、盡管國內的視頻付費率有所提升,但根據愛奇藝第三季度的報告,愛奇藝平台用戶付費率也僅為13.47%,而北美Netflix同期的付費率95.13%,用戶付費的消費模式在國內仍然處於初級階段。用戶付費Cover獨播戰略成本的命題不成立。

3、而從自制內容的成本上來看,獨家內容戰略帶動的是國內版權意識的增強以及用戶對於內容產品的消費意識,但本身推動自制內容卻是成本的居高不下,18 年前三季度愛奇藝內容成本約 146 億,僅內容成本一項就占到整體收入的81.28%。

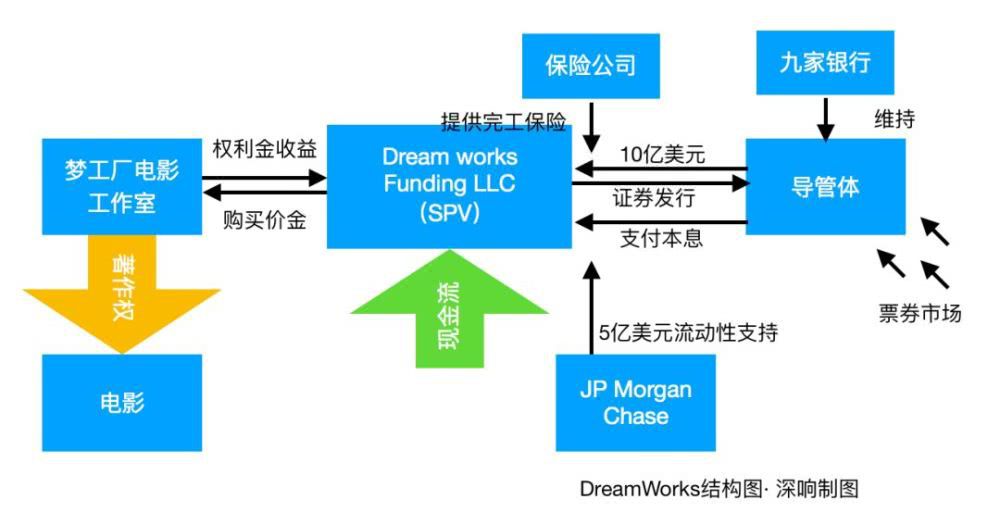

夢工廠原創內容ABS結構圖

內容變現周期長,投入大,給內容平台的資金鏈帶來巨大的壓力。

為改善資金的流轉周期愛奇藝首個知識產權供應鏈ABS在12月21日成功發行,雷同於Netflix的內容ABS,這也將大大減緩內容投入過大,變現周期過長帶來的資金鏈風險,同時知識產權供應鏈ABS同時也給愛奇藝在版權分銷的價值上提供了一定的保障及可能性。

視頻內容成本主要包括採購成本和自制成本,採購成本占收入比重約為50%,原創成本占比收入約 20%,預計內容成本占收入將由 70%增加至接近 90%,內容成本高使得多數的中國視頻的商業模式尚未做到盈虧平衡。

中美網路視聽收入結構差異化

用戶付費依然是關鍵因素

近期東北證券在評估芒果超媒時給出了相關研報,通過對網路視聽行業的分析,對芒果TV獨有的牌照商、經營商屬性帶來的附加值與優愛騰等一線的視頻服務平台做了相關的差異性分析。

文中對於國內外的網路視聽產業做了詳細的對比,認為目前從優愛騰的視聽商業模式參照北美Netflix的商業模型存在一定的風險,而芒果超媒及芒果TV所具備的多元化屬性可以將風險降低到最小。

其內引用的部分數據及事實具有借鑒意義,特從中整理出部分數據及論據,供讀者參考。

根據報告所述,核心的思路在於提供兩點論證:

一丨愛奇藝復制 Netflix的曲線較難;

二丨對比愛奇藝和Netflix,從中找到中外網路視聽產業核心邏輯的差異及視頻產業的增長點差異

報告的最終目的是說明,芒果超媒並不是網路視聽的龍頭,但芒果TV的生態恰好可以規避目前中外差異帶來的行業風險,通過自己的發展路徑,芒果TV的商業模式被看好,芒果超媒處於利好的環境。

報告中對中國視頻平台的而商業模式進行了分析,在商業模式上:

從收入端看,視頻平台收入主要包括廣告收入和付費收入兩大核心。廣告收入包括貼片廣告和植入廣告,植入廣告和付費收入更多取決於平台內容質量,貼片廣告更多取決於平台流量。

1)、付費收入占比呈上升趨勢,廣告收入與付費收入占比逐步趨同,以愛奇藝為例,廣告收入/付費收入將由 1.2 逐步降至為1;

2)、廣告收入包括貼片廣告和植入廣告,貼片廣告更多取決於流量,視頻去廣告趨勢顯著,流量紅利見頂,因粗獷式地倚靠流量變現模式,逐步消耗用戶和內容的價值,容易導致平台喪失核心優勢;

3)、版權分銷收入在大部分視頻平台收入結構中仍然占比較小,主要因中國的多數版權業務仍集中於上遊製作及中遊版權商,視頻平台當前多深耕自制原創內容,打造核心優勢,未來視頻版權業務收入占比將提升。但當前用戶付費仍然是決定視頻平台長期價值的關鍵因素。

從海外視頻平台的收入看,美國視頻平台 90%收入都是來源於付費收入,與國內廣告付費對半開的情況有所差異。

其觀看體驗為純淨化無廣告,平台從非付費用戶幾乎未獲得收入,因而付費月活和 ARPU 的提升基本由內容質量決定。

國內網路視聽仍需面對

內容效率邊際效應

規模化尚需時日

於是,中美平台一方做到盈利 ,一方尚未扭虧,在報告中主要體現在兩點原因:

一丨與二者是否為先天性付費模式有關

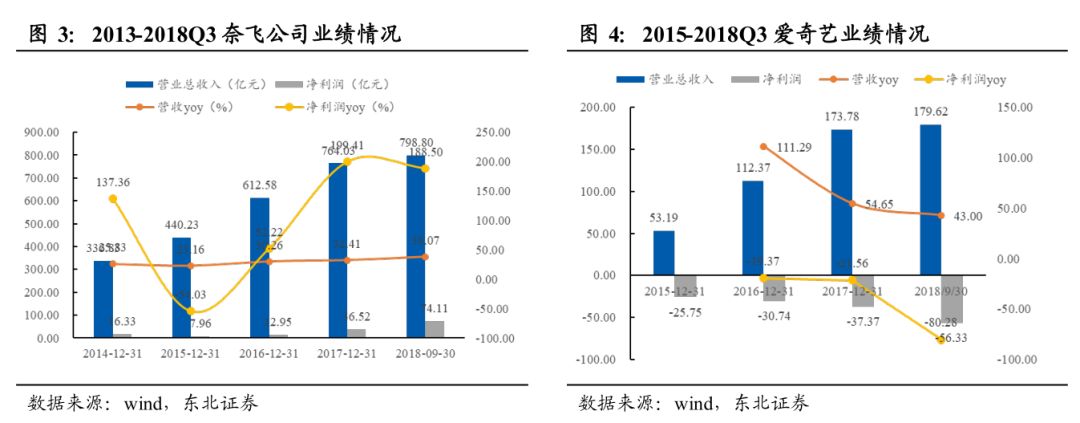

Netflix由 2010 年業務轉型之初就未出現利潤大幅虧損的情況,在於其起家就採用內容付費模式,奈飛公司 17-18 年開始業績提速,主要因為海外市場的付費用戶擴張,即使內容成本高投入,但用戶數增長不斷超預期。

2018Q3 Netflix的用戶數國際用戶數和國內用戶數分別 5695.7 萬(YoY+10.9%)和 7346.5 萬(YoY+39.5%),2018Q3 Netflix營收達 798.8 億,同比增長188.5%,淨利潤為 74.11 億,同增38.07%,淨利率由去年同期的4.44%提升至 9.28%,盈利情況進一步好轉。

二丨根源在於內容成本占收入比重的趨勢差異

東北證券的報告中提出,Netflix與愛奇藝同時對高質量的內容具有強大的依賴性,Netflix和愛奇藝均屬於內容成本高的企業。

18Q3 Netflix內容成本投入金額是愛奇藝的 3.29 倍,占收入比的60.19%,但視頻平台在付費率穩定的前提下內容成本會呈現下降趨勢:Netflix內容成本占比呈下降趨勢同時付費率已經穩定在 94%-95%之間。

而愛奇藝付費率仍然處於緩慢提升期,截至18Q3愛奇藝付費用戶數達 8000 萬以上,付費滲透率 13.45%,與此同時內容成本占比持續攀升,18 年前三季度愛奇藝內容成本約146 億,占收入81.28%。

所以盡管Netflix與愛奇藝都有同樣的預期與目標:

1)提升內容質量,豐富內容庫

2)控制內容成本

但Netflix優質內容投入的規模化效應,使其進入了付費、內容創作的良性循環,而愛奇藝目前仍需要進一步經歷不算短的過渡期,才能做到Netflix一般的正向循環。

對於有內容投入是否是無底洞,內容成本未來的發展趨勢,東北證券也給出了一定的解答:

基於一定的觀察指標及數據模型,進行判斷,單付費用戶成本增速收窄,單付費用收入持續擴大。

從Netflix的模型能看到,內容效率邊際遞增,對於愛奇藝,視頻平台是可以看漲的生意,符合視頻平台的內容閾值理論:

早期內容成本持續增加,虧損擴大,當內容投入達到一定閾值,即內容庫足夠豐富時,平台具備一定護城河,用戶收入維持穩定增長,成本增速收窄,使得平台盈虧收窄或盈利,內容的組合價值達到最大化,內容投入的邊際效應遞增。

OTT設備滲透率仍然較低

海外是剛需的過渡

國內是選項之一

從中外視頻的發展戰略來看,國內外視頻的發展路徑存在本質差異,海外Netflix由DVD租賃向流媒體業務轉型,本質是用戶電視內容觀看需求的升級。

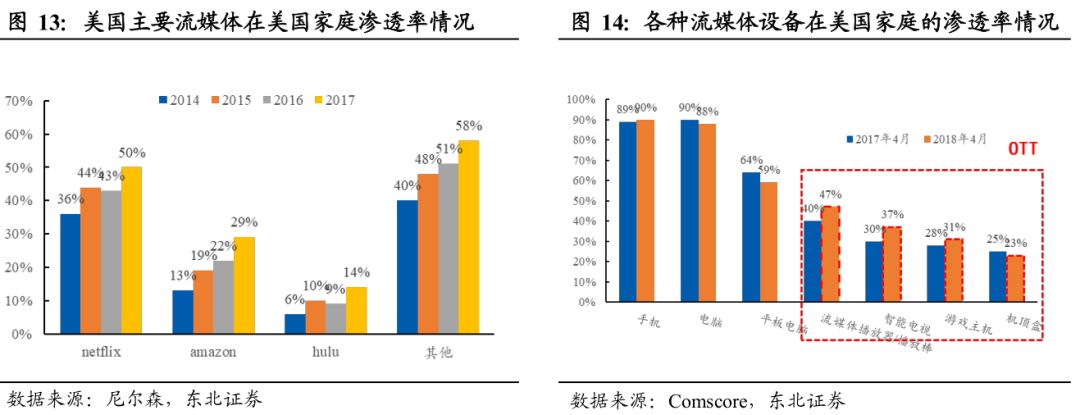

Netflix 等流媒體品牌在美國家庭滲透率較高,2017 年Netflix在美國家庭的滲透率高達50%,而OTT設備在海外的滲透率約為90%,OTT海外並沒有牌照商的限制。

而相比較而言,中國對於OTT視頻牌照具有一定程度的限制,OTT牌照在中國OTT產業鏈上一直都是稀缺資源,僅有7家牌照方,7 家牌照方分別或同時合作國內視頻平台,因而視頻內容的多管道流量擴張受限,目前流媒體在OTT端滲透率約 30%-40%。

所以,相比海外流媒體的剛性電視消費需求升級,國內流媒體更偏向於移動化娛樂的可選性消費升級。

流量思維必須做出改變

娛樂時間總量幾乎觸達極限

從MAU角度來看,愛奇藝等國內視頻平台的迅速崛起源於移動化和三四線下沉紅利。

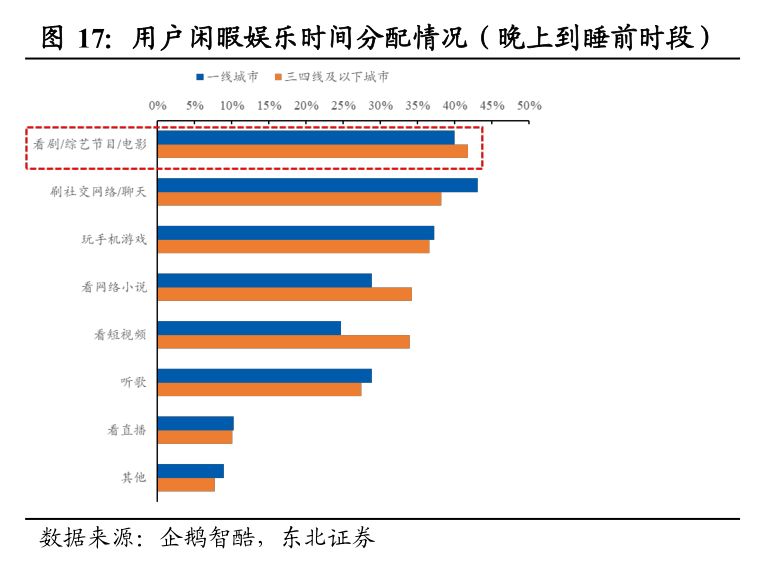

根據企鵝智酷的報告顯示,用戶閒暇娛樂時間的分配,相較於其他娛樂項目如聊天、遊戲、小說等,國內觀看長視頻內容時間最久,三四線城市觀看時間也超過一二線用戶,然而用戶娛樂時間總量已到極限,可選娛樂流量總體增長空間已然不大。

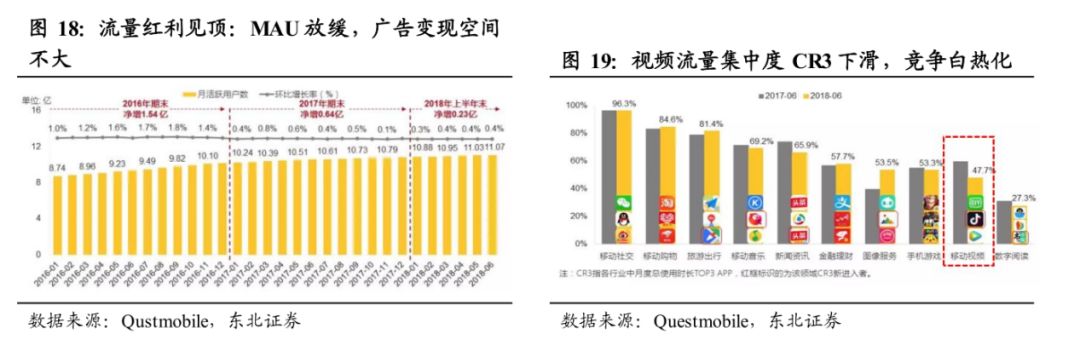

中國移動化紅利已逐步見頂,移動手機用戶 MAU 增長放緩。

16-18H1 移動用戶月活流量淨增額分別為 1.54 億、0.64 億和 0.23 億,具體看細分領域,移動視頻 MAU 增長也逐步放緩,移動視頻流量 CR3 由 60%降至 18 年的 47.7%,視頻競爭也逐步白熱化。

東北證券在報告中提到,在中國特殊娛樂場景下,中國重流量變現的思維模式需要轉變。

海外進軍視頻或內容的互聯網巨頭,均是多業態、以技術升級為導向的科技公司,中國互聯網巨頭則是以流量變現為導向、重商業模式的互聯網公司, 基因上的差異直接導致中外視頻平台「 付費+ 廣告」與純「 付費」模式的差異。

於是,從量的角度來看,中外視頻邏輯差異本質上是剛性消費升級和可選消費升級的差異,國內視頻平台的長期成長需要重視研發技術的力量。

中美有線、OTT價格差對比

美國有線助推OTT的ARPU值提升

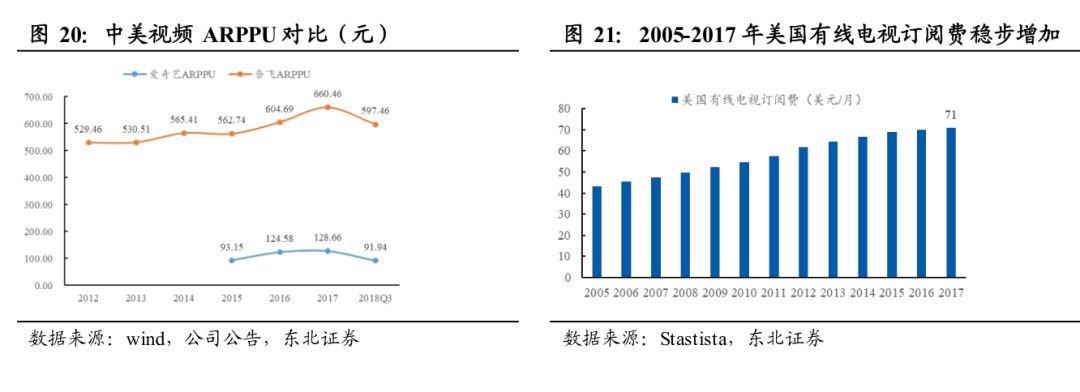

從 ARPU 層面看,不考慮廣告收入,就付費收入(會員收入)而言,中美視頻的付費收入的確存在價格差,但是添加中美有線電視訂閱費對比項後,實際中國視頻平台的相對價格更貴,提升空間不大。

1)、中美存在視頻付費價格差。

以愛奇藝和Netflix作為對比項,2017 和 2018Q3 奈飛的視頻ARPPU 分別是 660.46 元和 597.46 元,中國愛奇藝為 128.66 元和 91.94 元,17 年相差 5 倍,2018Q3 價格相差6倍,表面看中國視頻 ARPPU 有很大的提價空間,但如果加入有線電視的相對價格,則實際中國網路視頻 ARPPU 相對更貴。

2)、中國視頻ARPU提價存在一定難度。

獨播戰略通過高質量的、較電視差異化的內容提升議價能力,事實上這是 Netflix 提價的基礎,也是未來視頻付費反超電視價格的關鍵;但國內視頻一方面提價空間不大,管道擴張也面臨 OTT 牌照限制,另一方面最根本的原因是內容端受政策監管力度較大,在內容質量和題材多樣性方面,較美國有一定政策壓制。

對比東北證券也給出了相關的判斷,其表示,未來的趨勢將可能為網台並軌監管,網生內容將不再是尺度的避風港;明星限酬限薪趨嚴。行業將不斷去偽存真,趨於健康。

總 結

整個研究報告後半段更多闡述了芒果超媒2018年所帶來的成績與數據,無論是基於OTT/IPTV平台所帶來的成績,還是芒果TV本身具備的多牌照、多管道屬性以及湖南台的內容製作生態,與上述相對,芒果TV並不是要走愛奇藝、Netflix的網路視聽路線,而是通過自有優勢形成獨一無二的專有路線,在這里就不延展開。

正如本文一開始所說,2019年也正是行業里程碑式的一年,在這一年里,OTTTV行業喜憂參半,高漲的流量、OTTTV廣告價值的窪地、自制內容的新模式、用戶付費習慣的逐步養成,正為大屏入口帶來一個新的可能性,同時潛在諸多的轉折點。

盡管未必與北美Netflix與Comcast的競爭案例的實際情況雷同,但同樣具備有「電視+」的參考價值與空間。由於電視流媒體設備的特殊性,2019年,也正是大屏流媒體規範化與市場化的關鍵年,在監管與開放之間,如何作出取舍,也將是2019年行業關注的焦點。

「守正」