尋夢新聞LINE@每日推播熱門推薦文章,趣聞不漏接❤️

編者按:

2021年,是不屈凡的一年。

全球疫情反覆無常、經濟高低起伏、通脹愈演愈烈;金融市場更是大起大落,昔日的價值股如地產、互聯網、生物醫藥、教育,甚至白酒,一個個被輪番重錘,與此同時,新生的力量也在蓬勃崛起,以電動車、光伏、風電為代表的新能源成功接棒,成為股市裡最耀眼的明星。

時代切換、新舊交替,是貫穿整整一年的主題。酸甜苦辣也好,喜怒哀樂也罷,身處當中的每一個人,無論是社會民眾還是股市投資者,這一年來都經歷了太多太多。年終歲末之際,格隆匯特別推出了《年終特稿系列》,和大家一起回過頭再細細品味我們共同走過的這一年。

本文是本系列的第七篇《中概股的2021:暴跌、退市、回歸》。

2021年,中概股倍感心酸。

隨著暴跌、退市的輪番上演,曾炙手可熱的「中概互聯」淪為被吐槽不已的「中丐互憐」。

在監管趨嚴、反壟斷深入、中美博弈持續的龐雜形勢下,中概股掀起歸國潮,許多美股上市公司選擇回到港股和A股上市。

盡管如此,中概股未來仍面臨諸多考驗,如安在逆境中尋找新的出路成為大家共同思考的問題。

1

跌跌不休

由於上市門檻、估值等原因,前些年,阿裡、騰訊、京東、美團、拼多多等眾多中國互聯網公司相繼遠赴美國、香港等地上市,這些在境外上市的中國公司組成了耀眼的「中概互聯」CP。

中概股公司集中於互聯網、教育、科技、娛樂、新能源等新經濟領域,曾一度被投資者看好,股價也水漲船高。但今年,中概股累計跌去了7600億美元,差不多蒸發了1/3的市值。曾經輝煌一時的「中概互聯」已跌成「中丐互憐」。

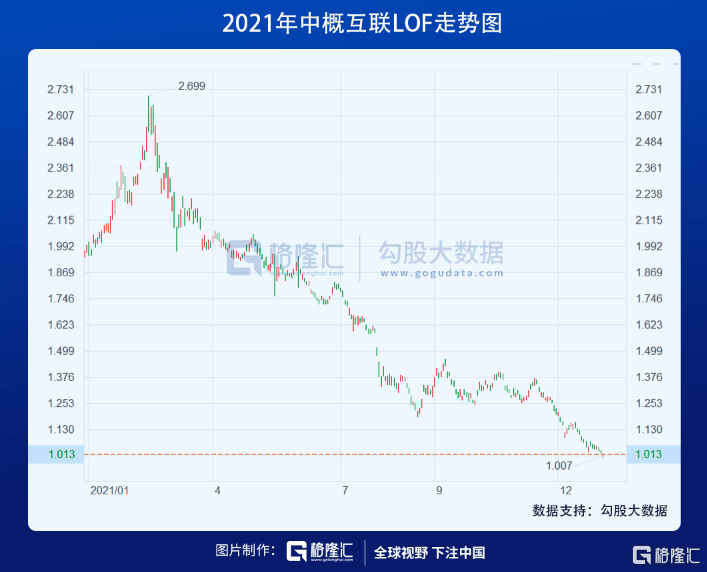

今年中概股的總體趨勢是前高後低、震蕩下跌。拿中概互聯LOF來看,從年初到2月份,曾有過一波漲幅,但從2月底開始就一路下滑,不斷築底。截至今日,今年中概互聯LOF的跌幅已達44%。

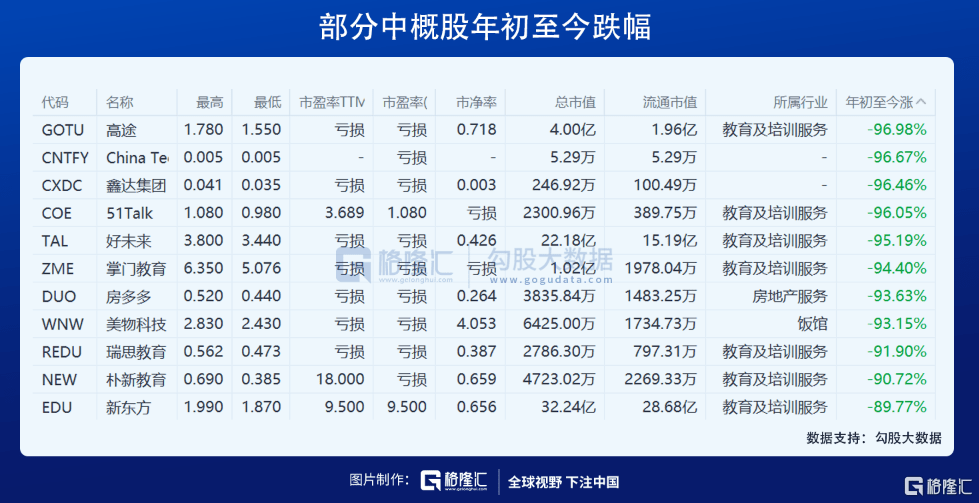

從年初至今,兩百多家中概股公司中約80%的公司股價下跌。其中,大跌80%及以上的有40家左右,跌幅40%以上的超過150家,經歷幾次大跌以後,許多公司市值嚴重縮水。高途今年累計下跌96%,好未來累計下跌95%,新東方累計下跌89%,愛奇藝累計下跌76%,拼多多累計下跌69%,阿裡巴巴累計下跌51%。

中概股公司中股價上漲的僅有50家左右,而且漲幅較高的公司裡面,除了中石油、中石化、BOSS直聘等個別公司有上百億市值,其他大部分是小市值妖股。這樣少數逆勢上漲的股票挽回不了中概股集體下跌的頹勢。

今年中概股的跌跌不休讓不少投資者損失慘重,有些投資者在中概股下跌時,越跌越買,直至重倉被套,至今都沒有起來。一位網名為朋克民族的基金經理因為重倉中概股,隨著中概股的持續回調,所管理的基金淨值一路下跌,直至跌破清盤線,被迫清盤。

2

為什麼跌這麼慘?

中概股為什麼跌這麼慘?

究其原因,今年的雙減、反壟斷、中美博弈等因素對中概股造成了較大利空。

首先是雙減。為了減輕學生課業負擔,保證學生睡眠時間,規范管理校外培訓機構,今年國家出臺了《關於進一步減輕義務教育階段學生作業負擔和校外培訓負擔的意見》,這對於學生和家長而言是好事,但對教育培訓機構是毀滅性的打擊。

雙減政策出臺後,K12教培機構的業務空間幾乎被完全限制,在線教育板塊股價集體下挫。高途、好未來、新東方等中概股公司市值不斷縮水。截止今日,高途股價累計下跌96%,好未來下跌95%,掌門教育下跌94%,新東方下跌89%。

強監管之下,教育培訓行業盈利邏輯被重塑、規則被推倒重來。雖然一些教育培訓公司已積極向成人職業教育、直播帶貨等領域轉型,但是這些領域的用戶畫像、運營模式等與原來的K12教培不一樣,能否轉型成功還有待觀察,對未來的不確定讓投資者迅速撤離。

其次是反壟斷。據新京報報導,今年反壟斷處罰案例中有75%是互聯網公司,公布的89起關於互聯網企業反壟斷處罰案例中,罰款累計超200億元。其中不乏一些互聯網大廠中招,阿裡巴巴被處182.28億元巨額罰款,美團被罰34.42億元,騰訊、京東等互聯網公司也被頂格處罰50萬元。

反壟斷一定程度上制約了大公司的擴張,對他們形成利空,而高額罰款對公司財務上也造成一定打擊。受此影響,這些公司股價也有所下滑。截止今日,阿裡巴巴今年美股股價累計下跌51%,美團港股累計下跌25%,騰訊港股累計下跌21%。

反壟斷制約了大公司的擴張,短期內會形成一定利空。但長期而言,只要公司業績正常,盈利能力還在,就不必過於驚慌,去除泡沫之後,公司的估值反而更紮實。

最後,中美博弈下的監管規則打架,也讓許多美股中概股公司很受傷。由於許多中概股公司主營業務在國內,上市地點在美國,所以要接受中國和美國的雙重監管,但雙方的監管規則卻存在差異。

比如,美國證監會公布的《外國公司問責法》實施細則,要求對包括中概股在內的外國公司所聘審計機構持有的審計底稿進行檢查,在美上市公司如延續三年不能滿足監管要求,將被禁止在美國證券交易所交易。

另一方面,中方監管要求,境外證券監管機構不得在境內直接進行調查取證等活動,境內組織與個人未經監管批準也不得向境外提供相幹資訊。

這種監管規則的沖突,讓國內的美股上市公司陷入尷尬地步。12月2日,美國證監會通過法規修正案,完善《外國公司問責法》相幹的資訊提交與披露實施細則之後,包括滴滴、嗶哩嗶哩、愛奇藝、蔚來汽車等公司在內的中概股應聲大跌。為了降低風險,許多美股上市公司選擇回歸港股或A股上市。

3

退市和回歸成潮流

在美國監管趨嚴、中美博弈的背景下,這些在美國上市的中概股公司面臨著雙重監管的壓力,合規成本很高。此時,他們有三種選擇,要麼私有化退市,要麼回歸港股或A股。

(1)私有化退市。從去年信任危機爆發,中概股被打壓後,陸續有公司宣布私有化退市。中概股遊戲公司暢遊被搜狐私有化,從納斯達克退市;聚美優品也完成私有化,正式從美股退市。今年3月,新浪也宣布完成私有化,從美國資本市場退出;今年6月,前程無憂也宣布私有化退市的消息。

但私有化隻適合那些股權相對集中、擁有外資股東支持的中小市值公司。由於私有化需要大量的贖回資金,再加上那些股權結構龐雜、外資股東占比高的中概股私有化成本較高、耗時長,直接私有化並不是最佳選擇。所以直接私有化退市的公司並不多,回歸港股和A股才是主流。

(2)回歸港股。近年來許多中概股公司都選擇回歸港股。今年12月,在紐交所上市不到半年的滴滴,在跌去近60%市值後,宣布啟動在紐交所退市的工作,準備回香港上市;此外,阿裡巴巴、京東、百度、小米、微博、網易、嗶哩嗶哩等互聯網公司均已回歸港股。

由於大市值公司私有化退市成本較高,以及港股允許以大中華為業務重心的公司保留VIE架構進行二次上市等因素,港股市場成為中概股回歸的重要選擇。需要注意的是,港交所要求市值大於30億港幣且上市5年,或者市值大於100億且上市兩年的公司才能在港股二次上市,所以那些小市值中概股極有可能無法登錄港股。

(3)回歸A股。除了回歸港股之外,也有不少中概股公司選擇回歸A股。比較典型的就是分眾傳媒和360。在納斯達克上市的分眾傳媒曾多次被渾水做空,此後分眾傳媒進行了私有化退市,並於2015年借殼七喜控股在深交所上市。360也是如此,從紐交所摘牌,完成私有化兩年後,於2018年順利進入上交所。

由於A股上交所和深交所的主板市場門檻較高,許多不滿足條件的公司無法上市獲得融資,這是中概股公司遠赴境外上市的重要原因。但近幾年國內資本市場進行了變革,無論是科創板註冊制的落地,還是北交所的成立都讓企業在國內上市變得更容易,同時也為中小企業提供了更豐富的融資的渠道。

在美國監管趨嚴,港股和A股市場不斷變革優化迎接中概股回流的情況下,今年從美股退市,回歸港股和A股的中概股公司越來越多。在美國監管規則的重壓下,預計未來兩年中概股回歸潮流還將持續。近期,高盛也表示,中概股回歸有望持續活躍,2022年可重點關註科技、醫療等板塊。

4

小結

近十幾年來,中國企業掀起了一波又一波的海外上市潮,做互聯網的、教育的、娛樂的、科技的、新能源的紛紛登錄海外資本市場。這些中國新經濟的代表企業曾一度受到資本追捧,公司市值水漲船高,實現了一個又一個造富神話。

如今,形勢已然逆轉,在雙減、反壟斷、中美博弈的背景下,曾經備受追捧的它中概股成了資本手中的燙手山芋,跌跌不休輪番上演。而隨著美國監管趨嚴,港股和A股市場不斷變革優化,中概股回歸又成了新的潮流。

究其根本,企業無論去海外上市,還是回港股、A股上市,都是為了融資,而能否獲得足夠的資金,還取決於企業是否有好的商業模式、增長空間和創新,只有自身足夠優秀,才能無懼風雨。

但願大浪淘沙,慘烈過後,是繁華。