生活

從育兒經驗出發!營養師高敏敏攜手創新生技推出D3補充的新選擇

(記者張芸瑄/綜合報導)現代人對營養的關注早已不再只是「吃得飽」,而是更進一步思考「是否攝取到足夠且適合的營養」。對育兒家庭來說,孩子的營養更是每天都在面對的實際課題。尤其在生活步調緊湊、外食頻率升高的情況下,從飲食中自然攝取所有必要營養素 …

健康

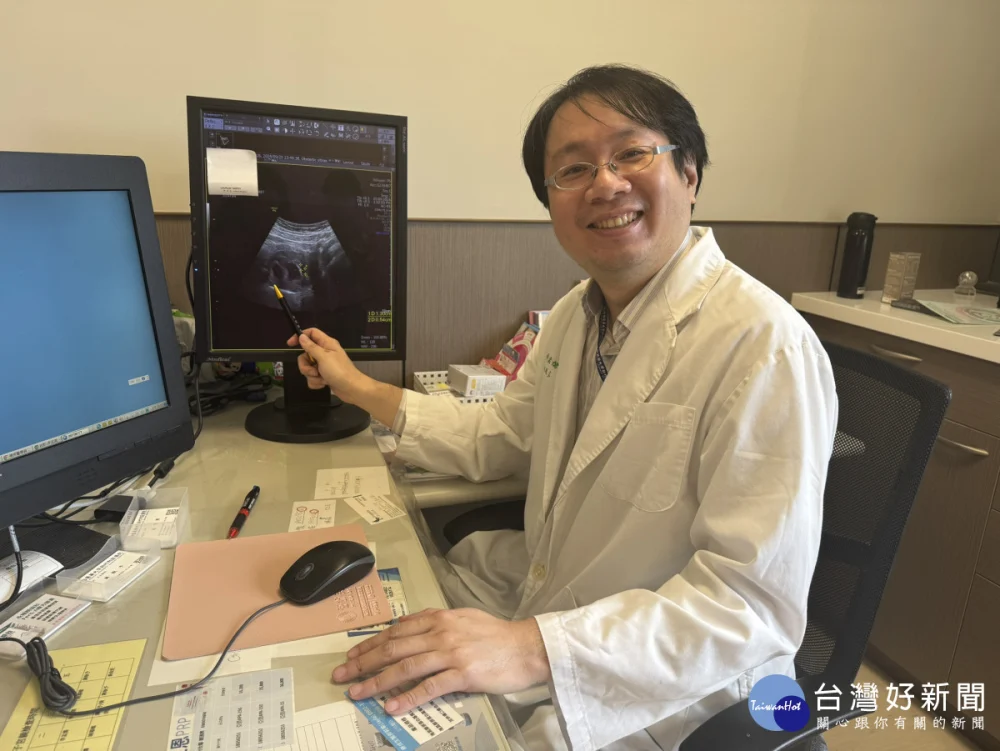

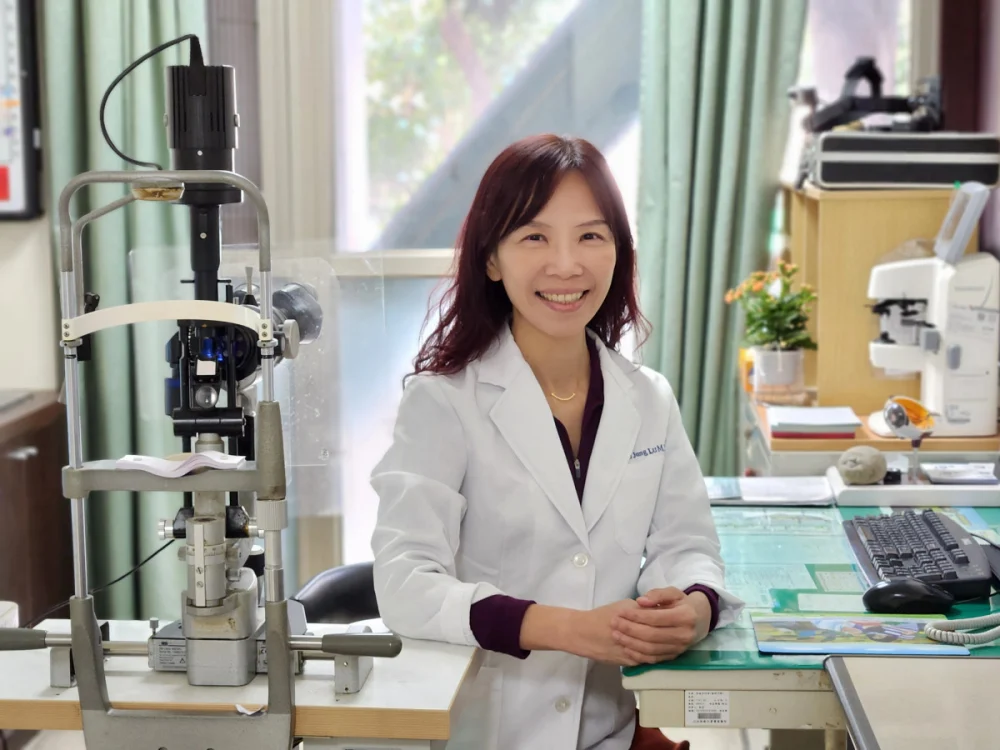

婦嗜好甜食逾六成全是脂肪肝 病變釀成癌

記者陳榮昌/台中報導一名60多歲的婦人,日前到醫院就診意外發現有嚴重的脂肪肝及疑似腫瘤,進一步詳細檢查,在左邊肝臟看到兩顆腫瘤,安排手術治療,醫師手術時驚覺,婦人脂肪肝居然佔肝臟的四到六成以上,術後追問,患者本身沒有喝酒習慣,也沒有B、C肝 …

旅遊

出國不想絕交必看! 網議「八大雷旅伴行為」排行

記者楊博喻/旅遊報導一趟完美的旅行,合拍的「旅伴」比景點更重要!《Social Lab 社群實驗室》透過《OpView 社群口碑資料庫》追蹤近六個月數據,揭曉「雷旅伴行為」聲量排行榜。數據顯示,「態度差、愛抱怨」是摧毀旅遊氣氛的榜首;而「不 …

政經

政院拍板《國民年金法》修正草案 老年年金將上調至5000 元

政治中心/綜合報導(圖/翻攝自YouTube頻道行政院開麥啦-2直播)為落實國民基本經濟安全與生活保障,行政院上週院會提出老農津貼修法,本周進一步提出《國民年金法》修法。今(22)日行政院院會通過衛生福利部擬具之《國民年金法》部分條文修正草 …

.webp)