尋夢新聞LINE@每日推播熱門推薦文章,趣聞不漏接

近期,STO聲名鵲起,一時之間在區塊鏈行業掀起輿論熱潮,嗅覺靈敏的早期推廣者甚至表示「STO必將取代1C0」「2019年將是STO元年」。此前,五六財經已經做過相關報導,但更多的是偏向於來龍去脈的科普和理論層面的探討。當然,這一方面是因為關於STO的實踐案例並不多見,另一方面理論和實踐先行者都出現在大洋彼岸的美國。

不過,在業內熱議之際,堪稱STO先知的一票區塊鏈項目開始引起人們的關注,包括2017年7月問世的Polymath,2018年8月完成STO的tZRRO……它們會是最先吃到STO紅利的幸運兒嗎?

雷聲大,雨點小?

毫無疑問,這是STO的現狀,畢竟1C0在區塊鏈行業發展快速的美國、中國、日本、韓國、新加坡都引發不少的監管難題和融資亂象。在此影響下,即使STO被稱為處在監管之下的「合法1C0」,仍然讓權威機構慎之又慎。

從全球角度看,各個國家和地區對於STO的態度迥然不同,在創造這個概念的美國,監管層面態度稍顯矛盾,推進速度緩慢;而在熱議STO的中國,合法化的可能性極低;此外,新加坡、日本抱歡迎態度,但行動上非常謹慎。

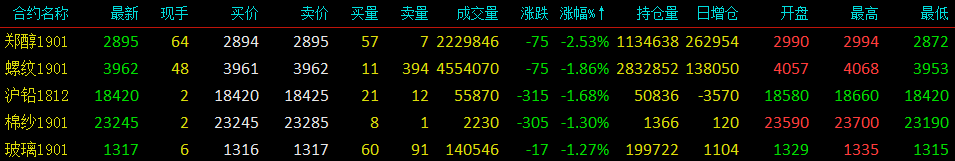

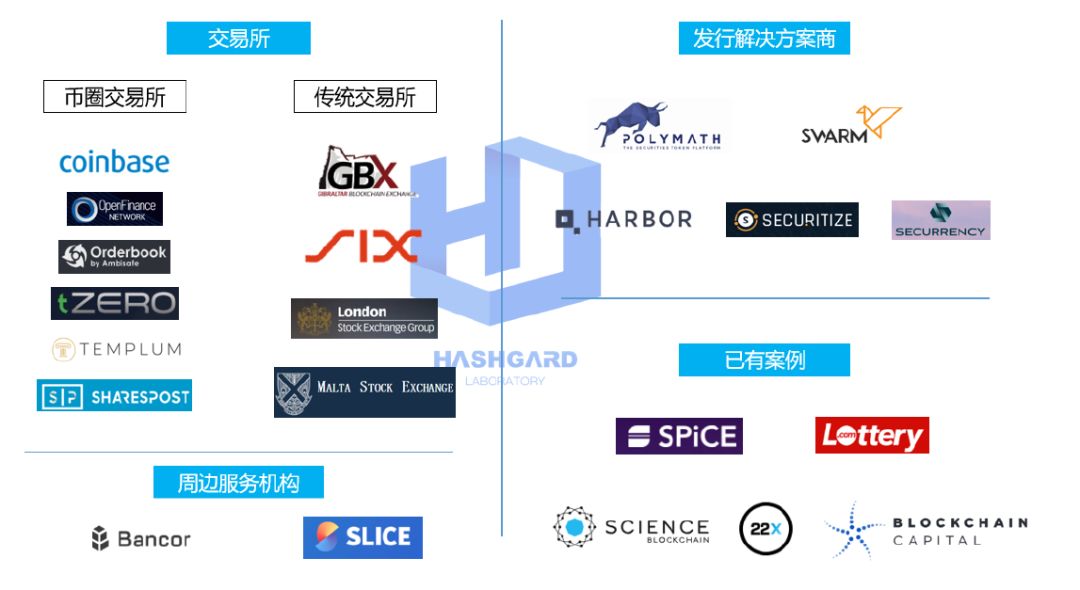

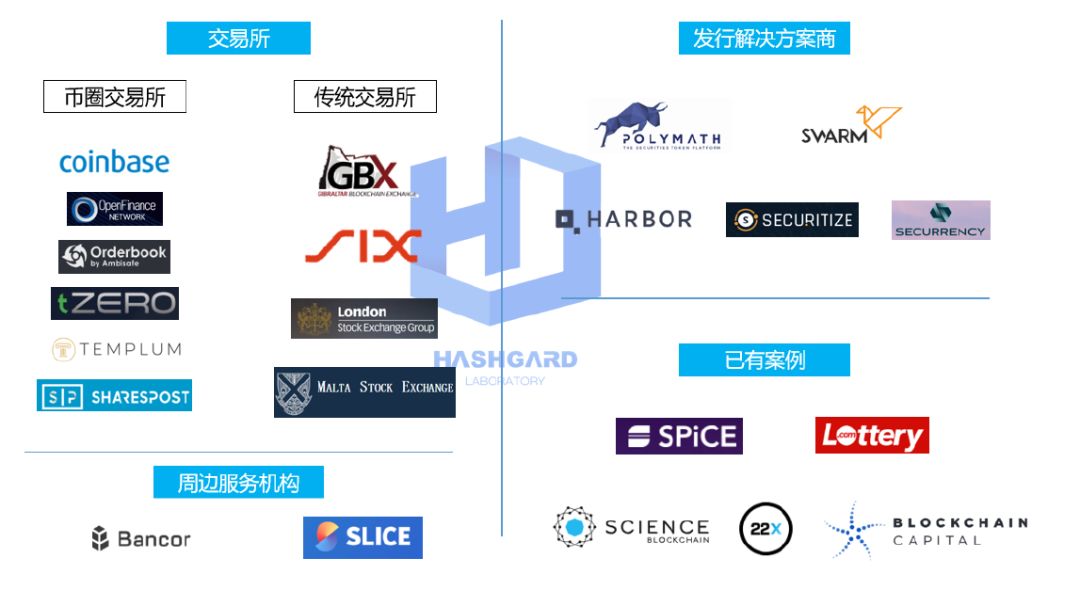

目前涉及STO的區塊鏈項目

可見,雖然STO是區塊鏈行業主動向監管伸出橄欖枝,希望獲得權威機構和圈外普通投資者認可,甚至在熊市茫茫的數字貨幣市場引起流量熱潮,但是仍然難逃雷聲大、雨點小的尷尬窘境。

政策是關鍵,圈外流量和共識是金礦

盡管被吐槽「跪著造反」,不過五六財經在之前的報導中闡述過STO的優點:能夠拓寬融資管道,讓資本以一種新的形式進入市場,STO為傳統金融部門和區塊鏈技術之間嫁接了一條橋梁;STO的項目有實物資產做依托,發行的token存在一定的價值錨定;接受監管,在確定監管的框架下進行融資,雖然STO也是接受監管,但是監管程度遠低於IPO,簡化手續、節約時間、降低費用,在效率上要優於IPO,大大降低融資門檻。

簡單理解,就是金融世界的區塊鏈技術化,二者的優勢集結在STO身上。

事實上,政策不松綁,不管是業內人士召開STO峰會進行理論探討,還是項目方不斷提出新的STO可行性方案,基本看不到有何不同。以美國為例,STO需獲得SEC和其他監管機構批准的許可。它們允許公司創建白名單和黑名單,這使得更容易遵守了解客戶(KYC)和反洗錢(AML)報告要求,同時投資者需有準入資格。

與此同時,圈外流量和共識是巨大的金礦,如果STO進展順利,那麼意味著圈外普通投資者會給區塊鏈帶來巨大的流量,社會認知度和共識將會大大提升,更重要的是將為STO區塊鏈項目帶來寶貴的資金。

風險愛好者搶跑在概念之前

超額收益一定發生充滿風險、充滿不確定的領域。

那些早在STO概念風行之前就入場的區塊鏈項目,毫無疑問都是風險愛好者。根據五六財經觀察,目前,第一批專門研究STO的交易所剛剛開始上線。Polymath 和Harbour等公司正忙於為加密資產和安全令牌制定標準限制;完全合規的交易所(如Templum) 已獲得經紀人交易商許可證,以托管私人配售(但目前這些僅供認可的投資者使用);其他合規交易所,如Open Finance和tZERO旨在做同樣的事情。

從5900萬美金的融資規模看,Polymath(Poly)是當之無愧的老大,它成立於 2017 年,提供證券類通的底層協議(ST20T20),Polymath該協議將金融監管的需求嵌入到通證的設計中,做到了區塊鏈發行和交易證券類交易的無縫體驗。在Polymath平台上,匯集了KYC服務商、法律顧問、技術開發者和投資者。在競爭對手還在探索STO怎麼玩的時候,Polymath已經領先一步搶占市場份額,提前布局。

與Polymath不同的是,雄心勃勃的tZERO本身就是受監管的中心化交易所,它是電子商務零售巨頭Overstock 旗下的區塊鏈子公司,想要將來能夠根據美國證券法通過SEC直接註冊。屆時,tZERO的token的流動性勢必會大大提高。要說明的是,剛在8月完成STO的tZERO明年1月10日,token可以提幣到個人錢包;8月6日後,圈外普通投資者就可以購買。

以上就是兩個最為耀眼的STO冒險者,冒著付出慘重試錯代價的風險愛好者們,野望到底是什麼?

Poly們想成為下一個以太坊?

正如開頭所言,業內人士對於STO的期望是取代1C0。在這個視角下,我們就能將Poly們的野望看得更為清楚:以STO基礎設施的身份成為下一個以太坊。

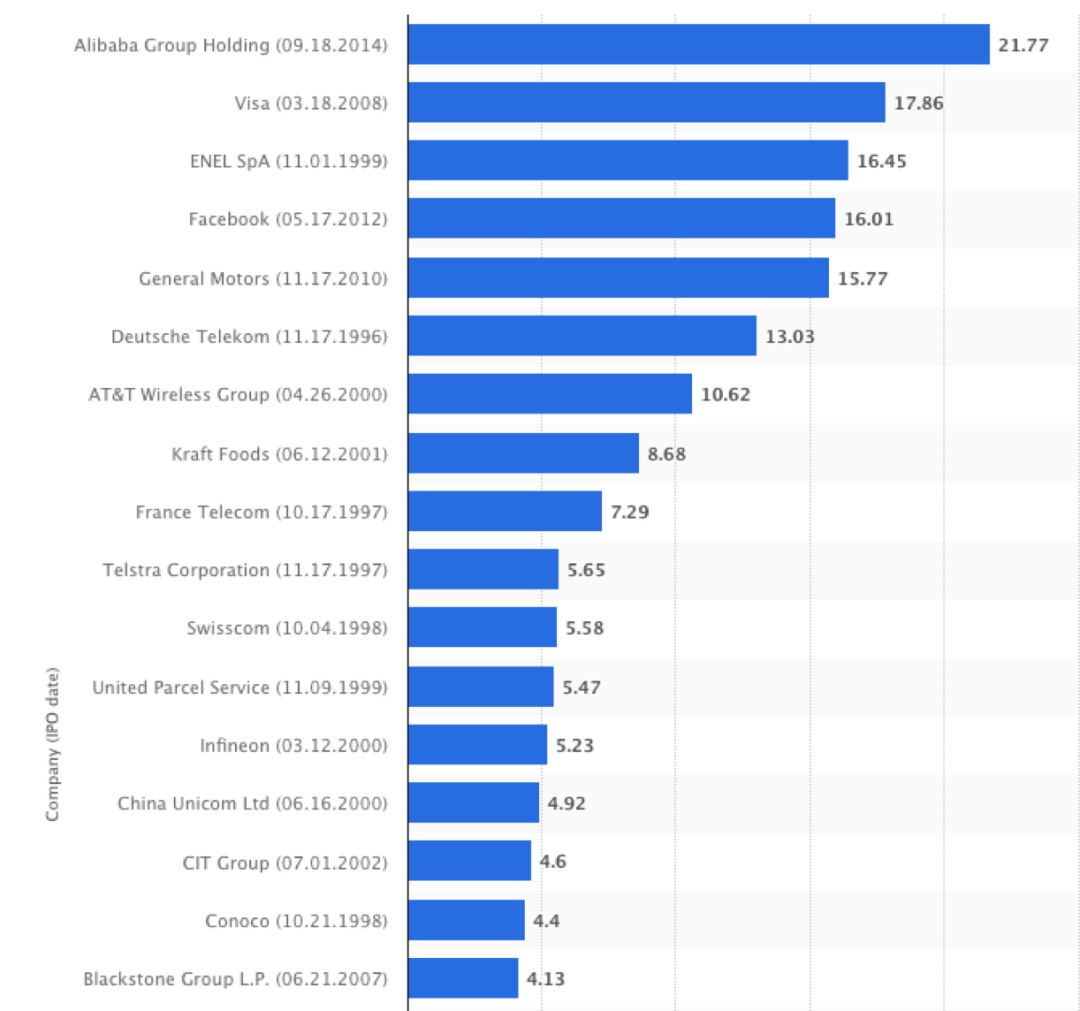

在為Poly搖旗吶喊的文章中,Poly的創始人Gil Penchina非常坦誠地展示了他的野望:讓數字貨幣市場從1億美元增長到100億美元。他寫到,Poly真正機會是把困在昂貴交易所的資產成為全球性的、實時的、7*24的流動資產。40億美元的1C0總額跟阿里巴巴200億美元IPO的相比,微不足道。

他認為,全球債券市場超過80萬億美元規模,全球股市超過70萬億美元規模,與此同時這並不包括所有可能被標記的私人資產,這就是STO的潛力所在。

總而言之,跑在概念風行之前的、提前謀篇布局的、主動擁抱監管的、希望獲得主流世界流量和共識的STO冒險者們正在躊躇滿志地湧向了STO風口。而且,可以預見的是,跟隨者將越來越多,STO風口將越來越擁擠。

不過,唯一無法預測的是,風到底會不會來?什麼時候來?

近期,STO聲名鵲起,一時之間在區塊鏈行業掀起輿論熱潮,嗅覺靈敏的早期推廣者甚至表示「STO必將取代1C0」「2019年將是STO元年」。此前,五六財經已經做過相關報導,但更多的是偏向於來龍去脈的科普和理論層面的探討。當然,這一方面是因為關於STO的實踐案例並不多見,另一方面理論和實踐先行者都出現在大洋彼岸的美國。

不過,在業內熱議之際,堪稱STO先知的一票區塊鏈項目開始引起人們的關注,包括2017年7月問世的Polymath,2018年8月完成STO的tZRRO……它們會是最先吃到STO紅利的幸運兒嗎?

雷聲大,雨點小?

毫無疑問,這是STO的現狀,畢竟1C0在區塊鏈行業發展快速的美國、中國、日本、韓國、新加坡都引發不少的監管難題和融資亂象。在此影響下,即使STO被稱為處在監管之下的「合法1C0」,仍然讓權威機構慎之又慎。

從全球角度看,各個國家和地區對於STO的態度迥然不同,在創造這個概念的美國,監管層面態度稍顯矛盾,推進速度緩慢;而在熱議STO的中國,合法化的可能性極低;此外,新加坡、日本抱歡迎態度,但行動上非常謹慎。

目前涉及STO的區塊鏈項目

可見,雖然STO是區塊鏈行業主動向監管伸出橄欖枝,希望獲得權威機構和圈外普通投資者認可,甚至在熊市茫茫的數字貨幣市場引起流量熱潮,但是仍然難逃雷聲大、雨點小的尷尬窘境。

政策是關鍵,圈外流量和共識是金礦

盡管被吐槽「跪著造反」,不過五六財經在之前的報導中闡述過STO的優點:能夠拓寬融資管道,讓資本以一種新的形式進入市場,STO為傳統金融部門和區塊鏈技術之間嫁接了一條橋梁;STO的項目有實物資產做依托,發行的token存在一定的價值錨定;接受監管,在確定監管的框架下進行融資,雖然STO也是接受監管,但是監管程度遠低於IPO,簡化手續、節約時間、降低費用,在效率上要優於IPO,大大降低融資門檻。

簡單理解,就是金融世界的區塊鏈技術化,二者的優勢集結在STO身上。

事實上,政策不松綁,不管是業內人士召開STO峰會進行理論探討,還是項目方不斷提出新的STO可行性方案,基本看不到有何不同。以美國為例,STO需獲得SEC和其他監管機構批准的許可。它們允許公司創建白名單和黑名單,這使得更容易遵守了解客戶(KYC)和反洗錢(AML)報告要求,同時投資者需有準入資格。

與此同時,圈外流量和共識是巨大的金礦,如果STO進展順利,那麼意味著圈外普通投資者會給區塊鏈帶來巨大的流量,社會認知度和共識將會大大提升,更重要的是將為STO區塊鏈項目帶來寶貴的資金。

風險愛好者搶跑在概念之前

超額收益一定發生充滿風險、充滿不確定的領域。

那些早在STO概念風行之前就入場的區塊鏈項目,毫無疑問都是風險愛好者。根據五六財經觀察,目前,第一批專門研究STO的交易所剛剛開始上線。Polymath 和Harbour等公司正忙於為加密資產和安全令牌制定標準限制;完全合規的交易所(如Templum) 已獲得經紀人交易商許可證,以托管私人配售(但目前這些僅供認可的投資者使用);其他合規交易所,如Open Finance和tZERO旨在做同樣的事情。

從5900萬美金的融資規模看,Polymath(Poly)是當之無愧的老大,它成立於 2017 年,提供證券類通的底層協議(ST20T20),Polymath該協議將金融監管的需求嵌入到通證的設計中,做到了區塊鏈發行和交易證券類交易的無縫體驗。在Polymath平台上,匯集了KYC服務商、法律顧問、技術開發者和投資者。在競爭對手還在探索STO怎麼玩的時候,Polymath已經領先一步搶占市場份額,提前布局。

與Polymath不同的是,雄心勃勃的tZERO本身就是受監管的中心化交易所,它是電子商務零售巨頭Overstock 旗下的區塊鏈子公司,想要將來能夠根據美國證券法通過SEC直接註冊。屆時,tZERO的token的流動性勢必會大大提高。要說明的是,剛在8月完成STO的tZERO明年1月10日,token可以提幣到個人錢包;8月6日後,圈外普通投資者就可以購買。

以上就是兩個最為耀眼的STO冒險者,冒著付出慘重試錯代價的風險愛好者們,野望到底是什麼?

Poly們想成為下一個以太坊?

正如開頭所言,業內人士對於STO的期望是取代1C0。在這個視角下,我們就能將Poly們的野望看得更為清楚:以STO基礎設施的身份成為下一個以太坊。

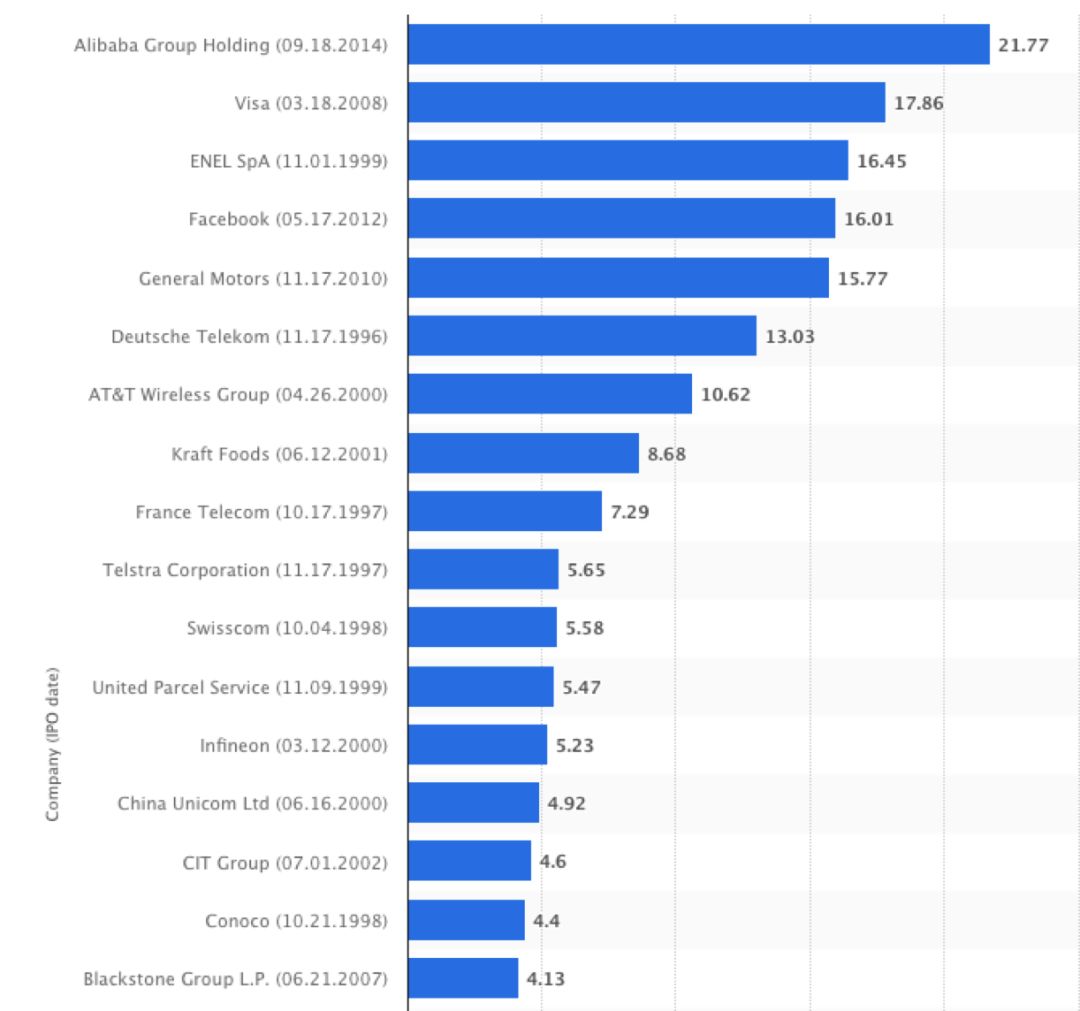

在為Poly搖旗吶喊的文章中,Poly的創始人Gil Penchina非常坦誠地展示了他的野望:讓數字貨幣市場從1億美元增長到100億美元。他寫到,Poly真正機會是把困在昂貴交易所的資產成為全球性的、實時的、7*24的流動資產。40億美元的1C0總額跟阿里巴巴200億美元IPO的相比,微不足道。

他認為,全球債券市場超過80萬億美元規模,全球股市超過70萬億美元規模,與此同時這並不包括所有可能被標記的私人資產,這就是STO的潛力所在。

總而言之,跑在概念風行之前的、提前謀篇布局的、主動擁抱監管的、希望獲得主流世界流量和共識的STO冒險者們正在躊躇滿志地湧向了STO風口。而且,可以預見的是,跟隨者將越來越多,STO風口將越來越擁擠。

不過,唯一無法預測的是,風到底會不會來?什麼時候來?