尋夢新聞LINE@每日推播熱門推薦文章,趣聞不漏接❤️

今天,我的錢記者獲悉,《商業銀行互聯網貸款管理辦法(征求意見稿)》已經下發。這份文件未來一旦落地,標誌著銀行的線上貸款,尤其是消費金融業務,迎來強監管。銀行正規軍將在線上貸款方面占據市場主流,或迎來爆發式成長。

文件要點:

一、下發目的和依據:下發目的是規範商業銀行開展互聯網貸款業務經營行為,並促進其互聯網貸款業務規範健康發展。依據是現行的商業銀行法。

二、適用範圍:中國境內依法設立的商業銀行經營的互聯網貸款業務。

三、互聯網貸款定義:本文件所稱的互聯網貸款,是指商業銀行運用互聯網技術和信息通信技術等,基於風險數據和風險模型,線上自動受理貸款申請及開展風險評估,並進行授信審批、放款支付、貸後管理,為符合條件的借款人提供的用於借款人消費、日常生產經營周轉等的個人貸款和流動資金貸款。

以下情況不屬於本文件所稱互聯網貸款:①銀行線下進行貸款調查、風險評估和預授信後,借款人在線上進行貸款申請及後續操作的貸款;②銀行以借款人持有的金融資產為質押物,全流程線上為借款人放貸。

四、基本原則:小額、分散。單戶個人貸款授信額度應不超過30萬元,單戶企業流動資金授信額度不得超過50萬,貸款期限不得超過1年。

五、資質:銀行開展互聯網貸款業務,應取得電子銀行業務的相關資質。

六、地方法人機構:地方商業銀行開展互聯網貸款業務,主要服務當地客戶,向外省客戶發放的互聯網貸款餘額不得超過互聯網貸款總餘額的20%。

七、數據:銀行應要求數據合作方提供通過合法管道獲得的,滿足身份驗證、貸款調查、風險評估和授信審查等要求的有效風險數據,包括客戶原始信息數據等。銀行不得僅根據數據合作方提供的數據直接作出授信決策,變相讓渡貸款風險管理職責。

八、授信與風控:銀行不得將授信審查、風控等核心業務環節外包給合作機構,不得僅根據第三方合作機構提供的信用評分放貸。

九、聯合貸款:銀行與其他有貸款資質的機構聯合發放互聯網貸款,應建立聯合貸款內部管理制度,並明確銀行的授權管理機制。聯合貸款各方銀行應分別獨立對貸款進行審批,不得以任何形式為無放貸資質的合作機構提供資金,不得與無放貸業務資質的合作機構共同出資放貸。

十、聯合貸款額度:單筆聯合貸款中,作為客戶推薦方的商業銀行出資比例不得低於30%;接受推薦客戶的銀行出資比例不得高於70%。作為客戶推薦方的商業銀行全部聯合貸款餘額不得超過互聯網貸款餘額的50%;接受客戶推薦的商業銀行全部聯合貸款不得超過全部互聯網貸款餘額的30%。

十一、「催收合作」規定,商業銀行不得委托有暴力催收等違法違規記錄的第三方催收機構進行貸款催收,商業銀行發現合作催收機構存在暴力催收等違法違規行為的,應立即終止合作,並將違法違規線索及時移交相關部門。

業內人士表示,從該文件摘錄的銀行互聯網貸款相關限制條例來看,銀行線上放貸,尤其是發放消費金融貸款迎來的變化巨大。

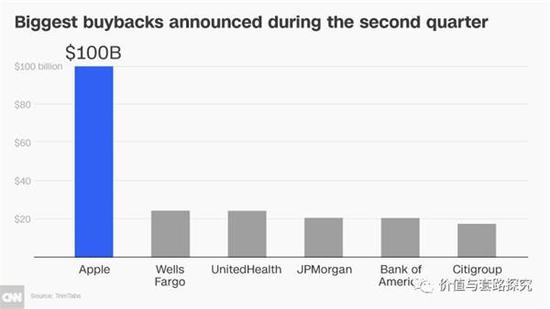

限制百度、阿里、騰訊和京東等均將平台獲得的借款流量輸送給銀行及消費金融公司、信托等銀行之外的其他銀行業金融機構,以滿足監管合規需要,以及資金穩定需要。比如,僅從聯合貸款比例來看,某巨頭的聯合貸款發放比例已經從之前的1:9變為現在的1:19,從而做到迅猛跑量占領存量市場。前述銀行互聯網貸款管理辦法一旦落地,將使得頭部平台自身需要大規模增資才能滿足現有合規需要。

而推薦客戶的互聯網銀行聯合貸款餘額不超過總的貸款50%,意味著至少一半以上的互聯網貸款必須由網商銀行、微眾銀行或新網銀行、眾邦銀行自己發放。當然自己發放之後還是可以做成信貸ABS或者銀登中心信貸資產流轉。