尋夢新聞LINE@每日推播熱門推薦文章,趣聞不漏接❤️

最近,中國旭陽集團有限公司(下稱中國旭陽)向港交所遞交主板上市申請,獨家保薦人為國泰君安國際。

中國旭陽是綜合焦炭、焦化產品和精細化工產品的生產商及供應商。按2017年數量計算,該公司是全球最大的獨立焦炭生產商及供應商,亦在中國或全球多個精細化工產品領域處於領先地位。

中國旭陽雖然是全球最大的獨立焦炭生產供應商,但面向的市場卻主要在中國,業績記錄期間,該公司幾乎所有收益都在中國產生。

2018年,由於鋼鐵行業復蘇,焦炭需求隨之增加,加上政府淘汰落後產能及環保政策導致供應減少,中國旭陽產品銷售價格上漲,業績也水漲船高。

今年上半年,該公司取得收入100.96億元,同比增長5.2%;公司擁有人應占溢利6.93億元,同比增加228.6%。

時間再往前推幾年,該公司業績增長也尤為迅猛。招股書顯示,2015-2017年,中國旭陽總收益分別是99.93億元、122.17億元、186.58億元,復合年增長率為36.6%。2015年該公司虧損5.07億元,2016年開始扭虧為盈,全年做到公司擁有人應占溢利3.59億元,2017年淨利同比增長110%至7.55億元。

供給側改革為盈利最大推力

據智通財經APP了解,煉焦行業的價值鏈包括三個主要部分,即上遊焦煤開采;中遊焦炭生產;及下遊鋼鐵行業及化工行業。中國旭陽處於中遊的焦炭生產環節,港股的中國東方集團(00581)是其五大客戶之一。

從產能周期看,中國旭陽收入與利潤大增的這幾年恰好是焦炭處於供需偏緊的環境。據了解,上兩輪焦炭的產能投放周期在2004-2005年以及2009-2011年,隨後焦炭的產能投放多年放緩。2016年,在供給側改革的浪潮下,新增產能的投放受到嚴格控制,同時房地產、基建、汽車等投資增加帶動鋼鐵需求回升,於是焦炭價格出現回暖。在這一年,鋼鐵企業扭轉了2015年全行業虧損的局面,上遊焦化的利潤也出現了明顯的回升。

具體來看,中國旭陽經營三個業務分部,分別是焦炭及焦化產品、精細化工產品生產,及貿易。其中精細化工產品與焦炭收入規模占比相當,2018年上半年分別為43.89億元、42.31億元,占比為43.5%、41.9%,近幾年來保持穩定,貿易業務收入占比呈逐年下降趨勢,上半年占總收入的14.6%。

受上遊煤炭開采企業及下遊鋼鐵生產的影響,中國焦炭生產商的利潤率極低。不過近年來,中國旭陽毛利率上升得很快,2015年僅為5.2%,到今年上半年已經提升至13.5%,接近鞍鋼股份(00347)、馬鞍山鋼鐵(00323)等鋼鐵企業的同期毛利率。

行業老大也有難言之苦

縱觀整個煉焦行業,盡管供給側改革仍在推進,產能過剩的問題依然存在,行業集中度也非常低。作為中國最大的獨立煉焦企業,中國旭陽在國內的市場份額僅占2%,與排名第二的競爭對手相差不大,中國前五大獨立煉焦企業的合共市場份額也僅有7.1%,剩下的92.9%市場份額由其他參與者分割。煤炭、焦炭生產及消耗量分散是導致行業集中度低的原因之一。

焦炭行業具有地區集中的特點,區間運輸存在瓶頸,且產能利用率處於較低水平,特別是中小型煉焦企業。因此即使行業集中提高,關聯公司之間的協同效應也不明顯。

中國旭陽下遊客戶主要是鋼鐵製造商和下遊化工製造商,因此其業績表現依賴於鋼鐵行業及化工行業的需求。而以焦煤為主的原材料成本占比超過80%,因此公司對上遊焦煤價格的波動也較為敏感,若煤炭價格上升,公司不能將成本上漲轉嫁到下遊,毛利率會承壓。此外,如果鋼價面臨下跌回調,也會帶動焦炭價格下行。

當前,在環保約束不放鬆的情況下,焦炭產能增長有限,煉焦供應短調節能力有限;需求方面,無論從房地產還是汽車行業看,下遊的需求實際上都在減弱,這在一定程度上利空焦炭。

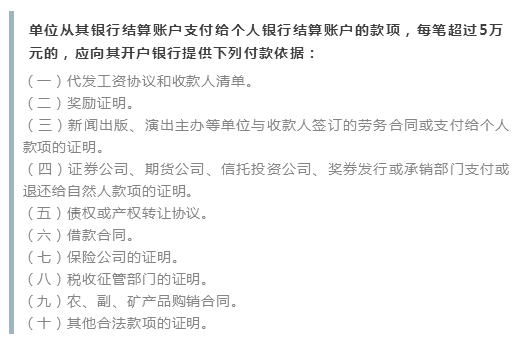

對於中國旭陽來說,短期內更大的風險在於高企的負債。智通財經APP發現,中國旭陽債務壓力沉重,今年上半年資產負債率為85.44%,淨資產負債率高達586.86%。截止2018年6月30日,公司流動負債淨額67.21億元,而可動用之未使用銀行融資僅20.14億元。

招股書顯示,中國旭陽募集資金所得淨額將用於以下用途:一是償還現有債務;二是收購或戰略投資以及對中國其他第三方焦炭及精細化產品生產商的戰略營運及管理;三是用於改善環保設施和措施,及提升自動化及資訊系統;餘下用於營運資金。