生活中心/綜合報導

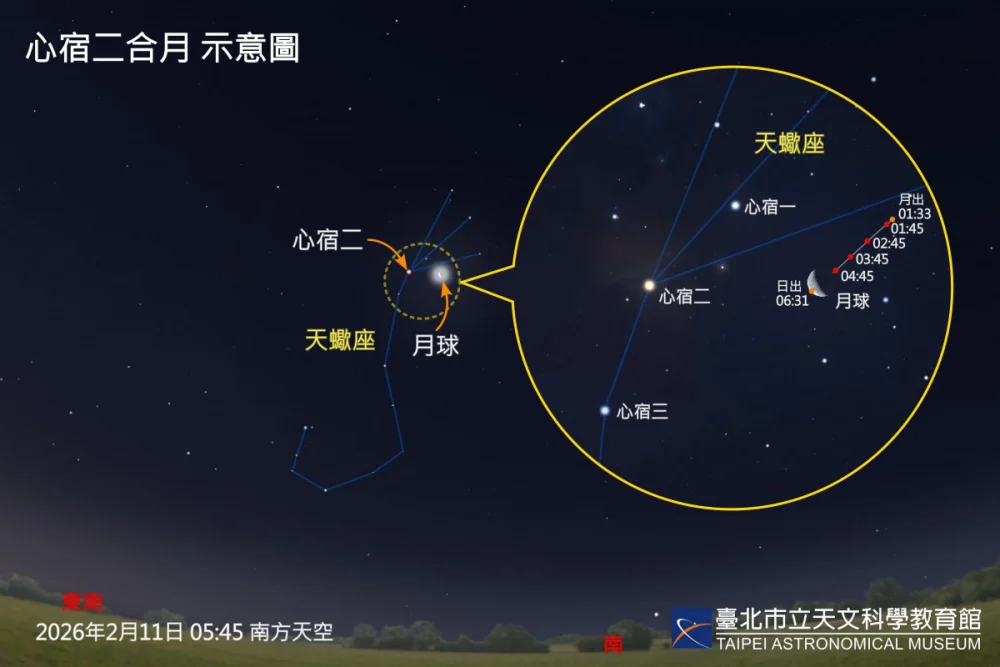

(圖/臺北天文館提供)

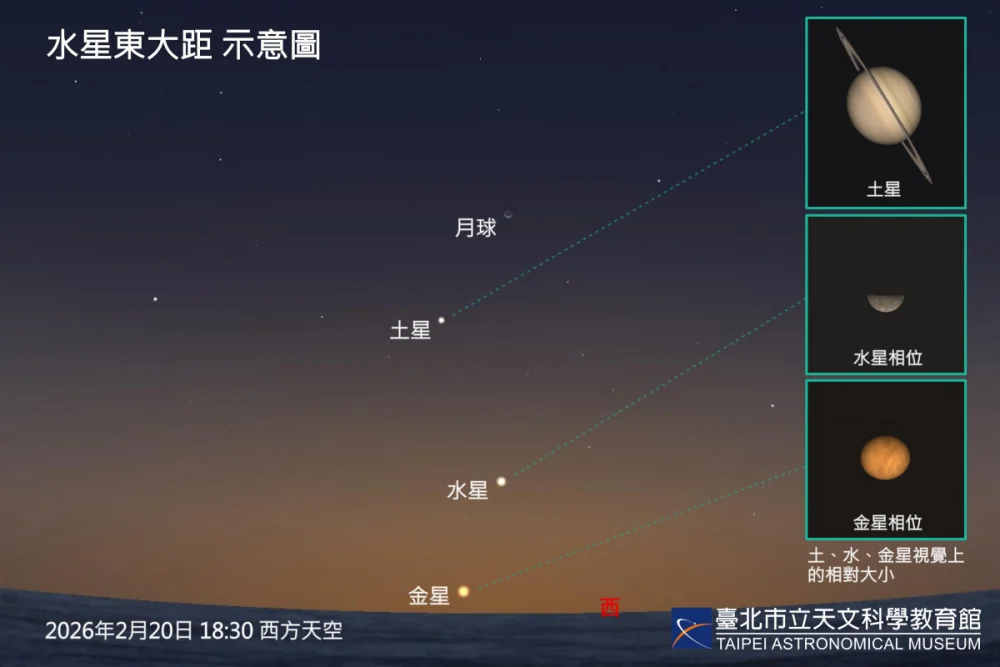

(圖/臺北天文館提供)冬季向來是觀星的黃金季節,而今年2月的夜空更是熱鬧非凡。臺北天文館表示,一等亮星心宿二合月、海王星與土星近距相會、水星東大距接力登場,下旬更有金星、水星、土星與眉月同列西方天空的難得景象,抬頭可見不容錯過。

天文館指出,2月夜空亮星雲集,是一年中最適合辨認星座的時節。金牛座的畢宿五、獵戶座的參宿七、御夫座的五車二、雙子座的北河三、小犬座的南河三,以及夜空中最亮的天狼星,共同勾勒出「冬季大橢圓」,再加上位於橢圓裡的參宿四,幾乎囊括天空近半數的一等亮星。想快速認識這些冬季明星,可把握臺北天文館宇宙劇場每週六晚間19時的免費星座解說活動。

天文館說,多項精彩天象也將在二月輪番登場。11日天亮前發生「心宿二合月」,眉月將與天蠍座紅色一等亮星心宿二相聚於約3度範圍內,五時許於東方天空即可欣賞這幅柔美的紅星伴月畫面。16日則出現「海王星合土星」,兩星距離不到1度,雖然海王星亮度僅約8等,肉眼難以辨識,但可在土星引導下,利用雙筒望遠鏡或小望遠鏡嘗試尋找這顆淡藍色、少有人親眼見過的遙遠行星。20日水星將來到「東大距」,亮度-0.5等,與太陽的角距達18.1度,是今年少數能在日落後觀賞水星的良機,在此前後數日的黃昏時分,只要在西方地平線視野開闊處,即有機會用肉眼發現這顆最靠近太陽的行星。

天文館表示,2月最吸睛的天象,將出現在19日至20日傍晚。亮度達-3.9等的金星、水星、土星與一彎眉月,將難得地在西方天空排成一列,無論肉眼欣賞或以相機記錄,都是令人難忘的天象美景。

更多新聞推薦