尋夢新聞LINE@每日推播熱門推薦文章,趣聞不漏接❤️

原標題:「3A」標準今非昔比!證監會就修訂《期貨公司分類監管規定》公開征求意見,三項重要指標進入評價體系

昨日,證監會就《期貨公司分類監管規定》(以下簡稱《規定》)向社會公開征求意見。

為落實依法全面從嚴監管要求,適應期貨市場發展變化,引導期貨公司專注主業、合規經營、穩健發展、做優做強,提升期貨業服務能力和競爭力,近期證監會在征求行業意見基礎上修訂了《規定》,主要內容如下:

一是優化加分指標,包括新設服務實體經濟能力指標大類、合併存在重復評價的指標、將期貨公司資產管理業務開展情況納入評價、微調部分指標的評價標準、適當增加評審委員會授權等內容。

二是優化扣分指標,包括重組風險管理能力指標、調整特定情形扣分項目、細化措施和處罰扣分項目、擴充適用降級處理的嚴重違規情形等內容。

三是優化評價程序,包括適當增加自評內容、合理安排初審分工、明確監管協作要求等內容。

分類評價明確納入三項指標

為適應期貨市場變化,此次《規定》修訂稿結合期貨公司近年來業務開展情況,明確納入三項指標:一是「保險+期貨」業務規模,二是機構客戶日均持倉,三是資產管理業務投向期貨市場情況。

方正中期期貨首席風險管理官田冰在接受期貨日報記者採訪時表示,2011年修訂的《規定》只包含傳統的經紀業務板塊指標,通過此次修訂,把目前通過期貨公司風險管理子公司來做到的「保險+期貨」板塊也全面納入了期貨公司分類考核指標體系。至此,「保險+期貨」與傳統經紀業務、資管業務形成並駕齊驅之勢。

「‘保險+期貨’業務的開展需要與實體企業相結合,此次新引入‘保險+期貨’業務規模指標顯然是圍繞期貨公司服務實體經濟的能力而設立的,能夠更加合理的引導期貨公司積極了解企業的具體需求,設計出合理方案滿足企業風險管理的需要。同時,原培育和發展機構投資者指標,直接簡化為機構客戶日均持倉提高了機構客戶持倉的重要性,使期貨公司更加願意引導企業以風險管理為目標參與期貨投資,提高持倉量,優化交易持倉比。」國投安信期貨總經理戈峰表示,這兩項指標的納入會引導期貨公司更加貼近實體企業,服務實體經濟。

五礦經易期貨副總經理朱家秋對記者表示,現階段,「保險+期貨」業務規模納入評價指標能夠引導期貨公司合理的運用期貨衍生品工具更好的服務「三農」,未來能夠為更多產業鏈企業「造血」。

首創期貨總經理黃曉對記者表示,將資產管理業務投向期貨市場情況納入評價,一方面將鼓勵期貨公司做大資管業務規模、加大投資比重,另一方面也將引導行業間的分化。

將境外客戶權益納入考慮

《規定》修訂稿顯示,本次《規定》修訂刪去了機構客戶日均權益增長量指標,同時合併機構客戶日均權益、日均客戶權益總額指標,並將境外客戶權益納入考慮,形成「加權調整後日均客戶權益總額」這一綜合指標,其中自然人客戶、境內法人客戶、境外法人客戶權重系數分別為0.5、1、1.2。

戈峰認為,在評價客戶總權益時引入了加權調整的概念,自然人的權重為境內法人的一半,境外法人為境內法人的1.2倍,這將引導期貨公司去服務產業客戶服務機構客戶服務境外機構客戶。

「一票降級」監管升級

《規定》修訂稿顯示,本次《規定》修訂擴充「一票降級」情形。在現行規定列出的股東虛假或抽逃出資、挪用保證金、超範圍經營等情形基礎上,增列欺詐客戶、從事內幕交易、傳播虛假信息、參與非法期貨活動、惡意規避監管等「紅線」。修改後「一票降級」情形增至八項。

戈峰表示,此次修訂《規定》的征求意見稿加大了對於違規行為的處罰力度,對一些逾越紅線的違規行為直接給予一票降級處理,落實了依法全面從嚴監管;同時在優化調整評價指標的過程中也將進一步強化期貨公司服務實體經濟的初衷,引導期貨公司回歸服務實體經濟的本源。

據了解,2009 年 8 月,證監會發布《期貨公司分類監管規定(試行)》,開始實施分類監管制度;2011年 4 月修訂發布《期貨公司分類監管規定》,沿用至今。證監會已累計開展 10 次期貨公司分類評價。分類評價是結合經營業績及合規狀況對期貨公司打分排名,並從優至劣劃為 A(AAA、AA、A)、B(BBB、BB、B)、C(CCC、CC、C)、D、E 等 5 類 11 個級別的過程。在長期的監管實踐中,分類監管已成為期貨行業重要的監管抓手和引導工具,對促進期貨公司合規經營、穩健發展發揮了重要作用。

點擊查看完整《期貨公司分類監管規定》修訂稿

*END*

責任編輯:孫亞寧

推薦閱讀:

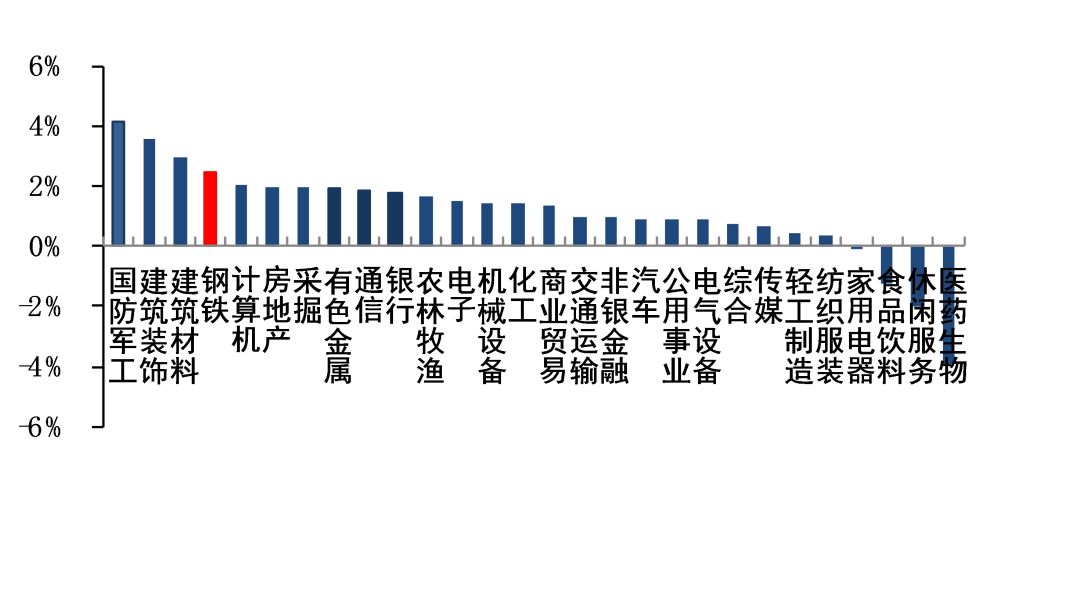

真酒跌停,假酒也難逃一劫?

「天公」不作美,新季玉米產量及質量如何;大豆是否受影響?黑龍江東部調研帶來一手資訊