尋夢新聞LINE@每日推播熱門推薦文章,趣聞不漏接

本周觀察:央行鼓勵下沉評級對外評偏低隱含評級偏高的債券利好更多

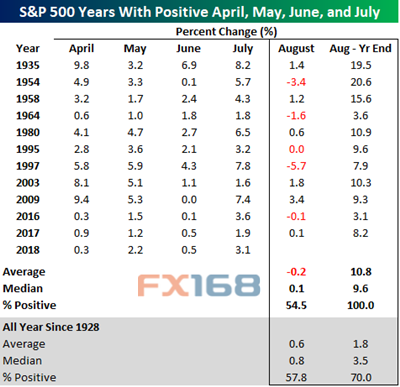

7月19日,《每日經濟新聞》記者從機構確認,央行窗口指導銀行,對於新增信用債投資,AA+及以上債券的投資,1:1配MLF;AA+以下債券的投資,1:2配MLF,並要求必須為產業類信用債,金融債不符合。

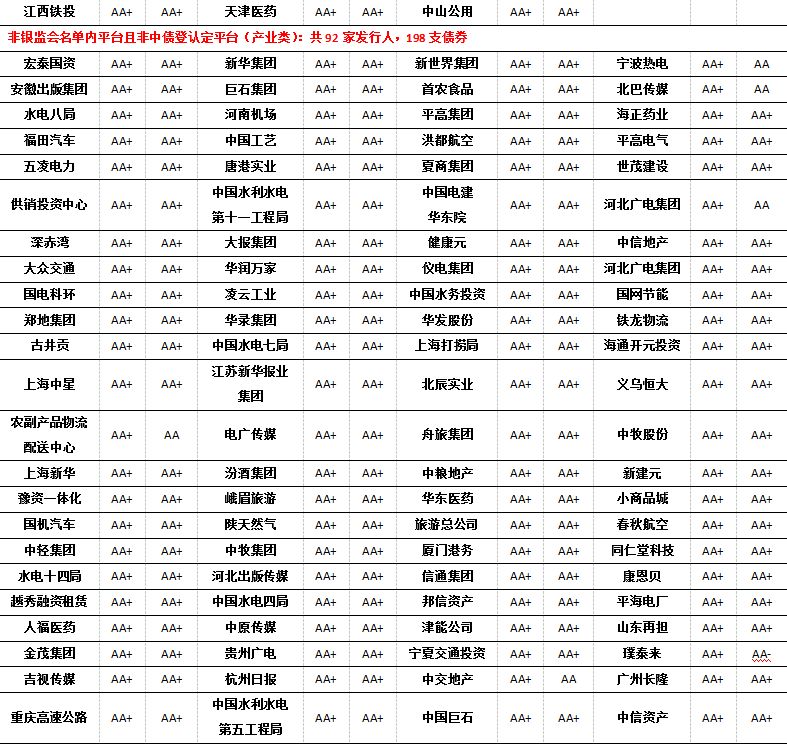

發行人付費外部評級低於AAA但隱含評級較高的債券後續利差可能率先壓縮。由於評級虛高和分行業評級的做法,兩支有同樣外部評級的債券違約風險可能差別很大。隱含評級不分行業,主要依據市場收益率來辨別違約風險,而在中國隱含評級分檔更加合理,用隱含評級為AA-及以下作為高收益債的標準更加合理。由於兩種評級邏輯不同,必然有部分債券外評較低但隱含評級較高,這些債券我們認為違約風險較低。而此次窗口指導並非強制,銀行在爭取MLF資金的時候必然會重視安全性,因此會盡量投資外評不高但安全性較高的債券。這種情況下,外評不高但隱含評級較高的債券收益率更有率先壓縮的可能。AA+之下的債券能夠獲得1:2的配比,顯然能獲得更多的市場青睞,而AA+雖然和AAA一樣僅能獲得1:1的配比,但是由於此前市場過度追逐AAA債以及銀行有授信集中度限制,因此AA+能獲得比AAA更多的市場青睞。於是我們梳理債項評級不為AAA,主體評級低於AAA但隱含評級高於或等於AA+的債券及發行人得到:銀監會名單內平台共52家發行人,305支債券;非銀監會名單內平台但屬中債登認定平台(類平台)共59家發行人,227支債券;非銀監會名單內平台且非中債登認定平台(產業類)共92家發行人,198支債券。央行窗口指導要求必須為產業類,但其所稱的產業債是與金融債相對應的,因此包含所有非金融信用債,但由於目前監管限制銀行對名單內企業以及房地產企業授信(貸款和信用債投資等),因此此次央行窗口指導或對類平台和產業類中的非房地產企業利好更多。

市場跟蹤:淨融改善,收益率下行

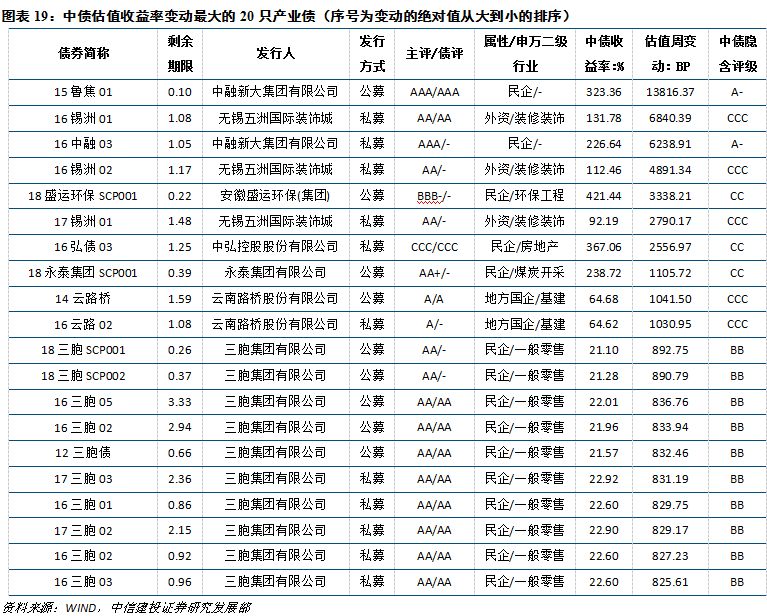

本周(7.16-7.22)一級市場共發行產業債119只,總發行1504.8億元,較上周變動288.43億元,總償還為789.34億元,淨融資量為715.46億元,較上周變動215.95億元。二級市場:中短票收益率全面下行。中短票收益率分位數1Y在67%附近,3Y在62%附近,5Y在59%附近。信用利差除AA-外均收窄。信用利差分位數1Y在81%附近,3Y在59%附近,5Y在59%附近。煤炭與鋼鐵行業各評級利差均走闊,公用事業與房地產行業利差變化不一。各主要行業AAA級信用利差均走闊。本周收益率變動最大的20支產業債收益率全部上行。其中,上行幅度最大的是15魯焦01,收益率上升13816.37BP。

正文

一、本周觀察:央行鼓勵下沉評級對外評偏低隱含評級偏高的債券利好更多

1.1

各類評級介紹

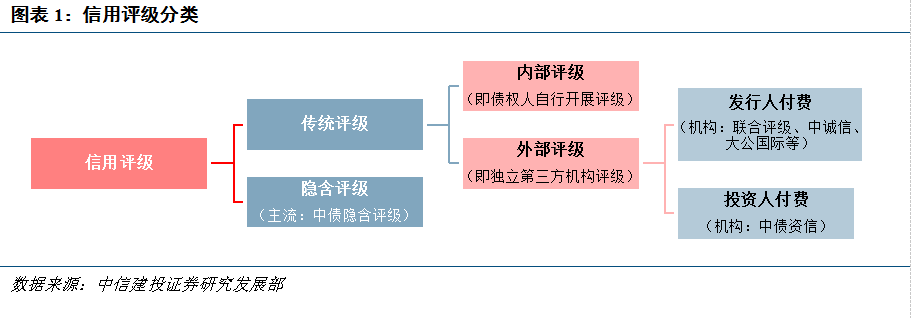

國內債券市場中常見的信用評級方法可分為傳統信用評級與隱含信用評級兩種。

傳統信用評級即一般意義上的信用評級,是基於行業、財務、治理以及經營情況等定性與定量的基本面信息,通過一定的模型和方法進行綜合打分,根據違約風險對受評對象進行分檔,從而預測債務違約的可能性。

傳統信用評級可以大致分為外部信用評級和內部信用評級兩種類別,外部信用評級由獨立於債權人和債務人的外部第三方機構執行,而內部評級則一般由債權人自行開展,利用公開信息和債權人對債務人所掌握的情況進行評價。內部評級能夠結合債權人的偏好與視角開展,但是通常需要在內部建立一支專業的信評隊伍。

外部評級又可主要分為發行人付費和投資人付費兩種形式,發行人付費即委托評級,是債券發行人支付評級費用,委托具有相應的業務許可資質的外部評級機構通過綜合公開信息以及實地調研、內部資料等額外信息為發行人進行評級的模式,其評級結果和評級報告對市場公開披露。國內評級機構中的聯合評級、中誠信、大公國際、新世紀評級等大多數評級機構均採用這種業務模式。發行人付費的信用評級模式的優點在於能夠獲得發行人提供的額外信息,比公開市場和債權人所掌握的信息更豐富,可提高信評的準確度。但其弊端在於評級機構的業務收入來源於發行人支付的評級費用,從而在多家機構構成競爭的環境下,評級機構存在為發行人虛高評級以拓展業務的動機而不利於投資人,故需監管機構進行嚴格的監管。

投資人付費評級是主動評級,由債權人為評級機構支付評級費用,能夠避免發行人付費模式下評級虛高的弊端。相較於內部評級,評級機構的分析方法可能更為系統,人力資源也更專業。但由於這種模式下評級機構與受評方之間沒有利益關係,難以獲取公開信息以外的情況,評級機構可獲得的信息集與債務人內部評級一致或更少。國內主流評級機構中大量採用發行人付費模式的是中債資信,其評級結果公開披露,但評級報告則需要付費購買。而部分券商如中金公司等也會定期發布需付費(間接付費為主)獲取的債券評分分析報告供投資人參考,其性質與主動評級報告較為相近。

隱含評級與上述的傳統評級方法不同,其完全基於證券的市場歷史價格信息對其進行信用評價,其本質是使用證券的信用利差來反映其信用風險。隱含評級可以認為是一種對市場觀點的反映,相對於傳統信用評級,其優點在於避免了評級虛高的風險,而且隱含評級能夠直接比較不同行業債券的信用狀況,而傳統評級則對不同行業會建立不同的評價體系。隱含評級的更新速度也較快。但隱含評級的弱點在於其完全基於市場信息,投資人若依賴隱含評級則無法發現被錯殺或價值虛高的個券。國內隱含評級使用較多的標準是中債隱含評級。

2.1

央行鼓勵下沉評級對外評偏低隱含評級偏高的債券利好更多

7月19日,《每日經濟新聞》記者從機構確認,央行窗口指導銀行,向公開市場一級交易商額外給予中期借貸便利(MLF)資金,用於支持貸款投放和信用債投資。具體要求是:對於信貸投放,銀行較月初報送貸款額度外的多增部分,給予1:1配MLF資金;並要求多增部分為普通貸款,不含票據和同業借款。對於新增信用債投資,AA+及以上債券的投資,1:1配MLF;AA+以下債券的投資,1:2配MLF,並要求必須為產業類信用債,金融債不符合。

其中央行的信用評級標準,我們認為是發行人付費的外部評級。根據央行文件,擔保品中「證券資產的信用評級主要參考中國人民銀行認可的外部信用評級」,而根據央行網站,其認可的外部評級機構包括大公國際資信評估有限公司、上海新世紀資信評估投資服務有限公司、聯合資信評估有限公司、中誠信國際信用評級有限責任公司、東方金誠國際信用評估有限公司和中債資信評估有限責任公司。這六家評級機構中僅中債資信屬於投資人付費,其餘五家均是發行人付費,根據我們前述介紹,兩種付費模式下債券評級結果差異很大,因此為統一標準,央行必取其一或以其一為主。而中債資信雖然也被央行認可,但市場影響力更大的還是發行人付費外部評級,監管機構在監管指標中應用較多的也是發行人付費外部評級,因此我們認為央行在MLF操作中應用的評級標準是發行人付費的外部評級。

發行人付費外部評級低於AAA但隱含評級較高的債券後續利差可能率先壓縮。由於評級虛高和分行業評級的做法,兩支有同樣發行人付費外部評級的債券違約風險可能差別很大。隱含評級不分行業,主要依據市場收益率來辨別違約風險,而此前我們在《從隱含評級看高收益債》中分析過,在中國隱含評級分檔更加合理,用隱含評級為AA-及以下作為高收益債的標準更加合理。由於兩種評級邏輯不同,必然有部分債券外評較低但隱含評級較高,這些債券我們認為違約風險較低。而此次窗口指導並非強制,銀行在爭取MLF資金的時候必然會重視安全性,因此會盡量投資外評不高但安全性較高的債券。這種情況下,外評不高但隱含評級較高的債券收益率更有率先壓縮的可能。AA+之下的債券能夠獲得1:2的配比,顯然能獲得更多的市場青睞,而AA+雖然和AAA一樣僅能獲得1:1的配比,但是由於此前市場過度追逐AAA債以及銀行有授信集中度限制,因此AA+能獲得比AAA更多的市場青睞。於是我們梳理債項評級均不為AAA,主體評級低於AAA但隱含評級高於或等於AA+的債券及發行人得到:銀監會名單內平台共52家發行人,305支債券;非銀監會名單內平台但屬中債登認定平台(類平台)共59家發行人,227支債券;非銀監會名單內平台且非中債登認定平台(產業類)共92家發行人,198支債券。央行窗口指導要求必須為產業類,但其所稱的產業債是與金融債相對應的,因此包含所有非金融信用債,但由於目前監管限制銀行對名單內企業以及房地產企業授信(貸款和信用債投資等),因此此次央行窗口指導或對類平台和產業類中的非房地產企業利好更多。

二、市場跟蹤

2.1

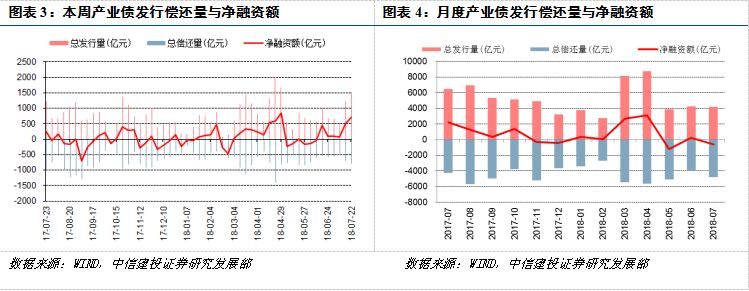

發行淨融

本周(7.16-7.22)一級市場共發行產業債119只,總發行1504.8億元,較上周變動288.43億元,總償還為789.34億元,淨融資量為715.46億元,較上周變動215.95億元。

2.2

到期收益率和信用利差

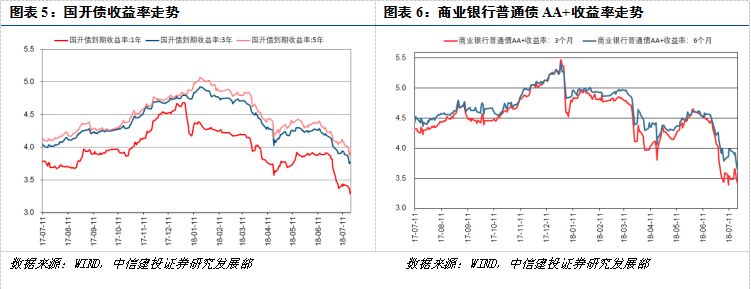

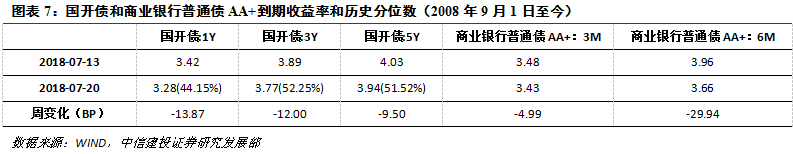

本周(7.16-7.22)國開債收益率均下行,收益率分位數處於48%左右,商業銀行普通債AA+收益率下行。

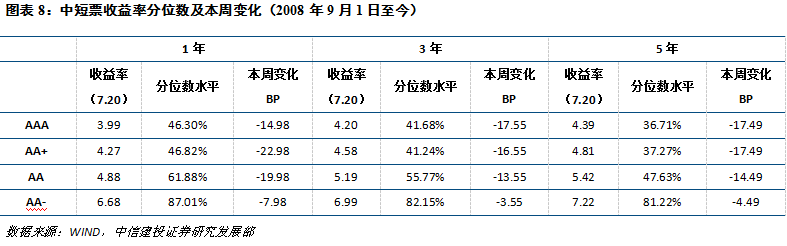

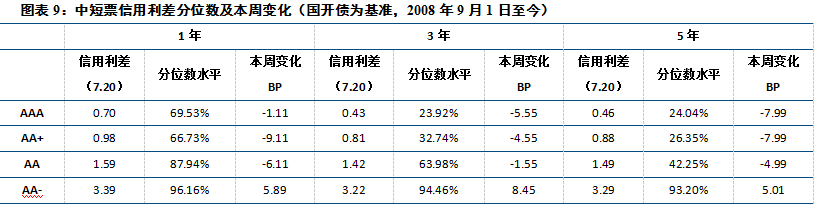

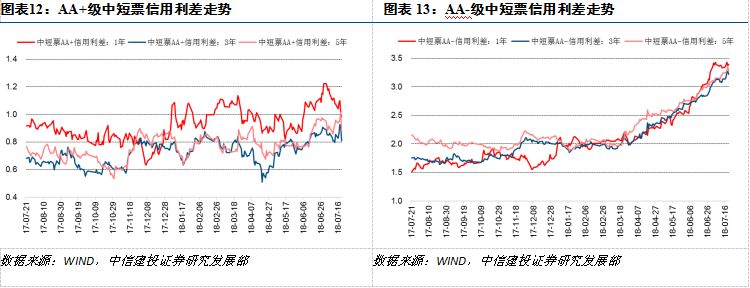

本周(7.16-7.22)中短票收益率全面下行。中短票收益率分位數1Y在67%附近,3Y在62%附近,5Y在59%附近。信用利差除AA-外均收窄。信用利差分位數1Y在81%附近,3Y在59%附近,5Y在59%附近。

2.3

主要行業利差

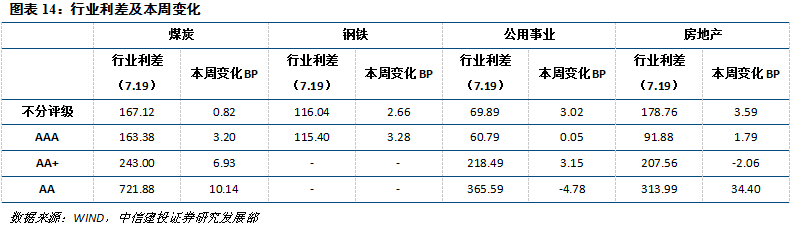

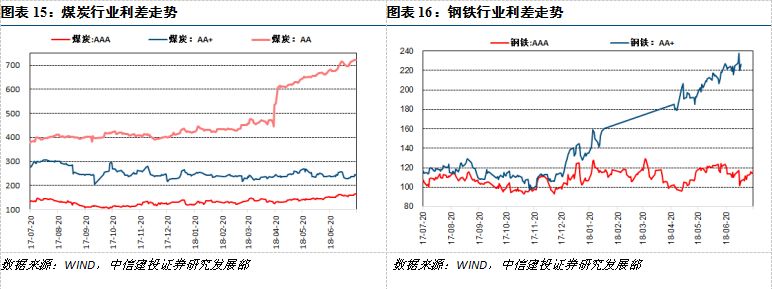

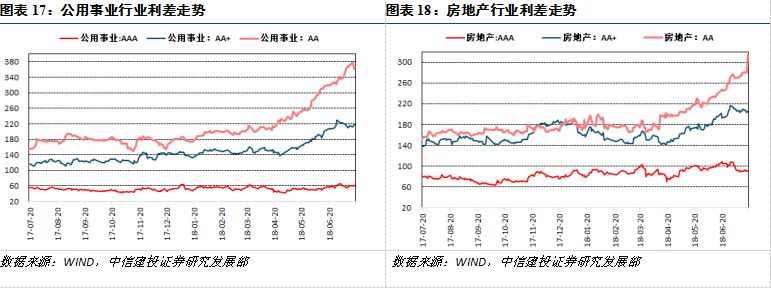

本周(7.16-7.22)煤炭與鋼鐵行業各評級利差均走闊,公用事業與房地產行業利差變化不一。各主要行業AAA級信用利差均走闊。

2.4

估值變動較大的個券

本周(7.16-7.22)收益率變動最大的20支產業債收益率全部上行。其中,上行幅度最大的是15魯焦01,收益率上升13816.37BP。

報告貢獻人:張君瑞

報告貢獻人:呂元祥

本公眾訂閱號為中信建投宏觀固收研究團隊設立的。本訂閱號不是中信建投證券宏觀固收研究報告的發布平台,所載內容均來自於中信建投證券研究發展部已正式發布的研究報告或對報告進行的跟蹤與解讀,如需了解詳細的報告內容或研究信息,請具體參見中信建投證券研究發展部的完整報告。在任何情況下,本訂閱號所載內容不構成任何人的投資建議,中信建投證券及相關研究團隊也不對任何因使用本訂閱號所載任何內容所引致或可能引致的損失承擔任何責任。本訂閱號對所載研究報告保留一切法律權利。訂閱者對本訂閱號所載所有內容(包括文字、音頻、視頻等)進行復制、轉載的,需註明出處,且不得對本訂閱號所載內容進行任何有悖原意的引用、刪節和修改。

(adsbygoogle = window.adsbygoogle || []).push({});(adsbygoogle = window.adsbygoogle || []).push({});