尋夢新聞LINE@每日推播熱門推薦文章,趣聞不漏接❤️

[摘要] 有媒體稱,中國華融(港股02799)將實行全員降薪,降幅為18%。時代周報記者採訪中國華融多位基層員工確認,降薪的消息屬實。

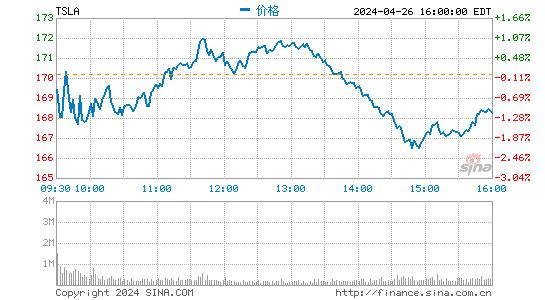

7月20日,港股上市公司中國華融(2799.HK)股價再創新低。自今年4月中國華融原黨委書記、董事長賴小民被查後,中國華融的股價不斷創下上市以來的新低,7月23日的收盤價與今年年初的最高價相比已經腰斬。

有媒體稱,中國華融將實行全員降薪,降幅為18%。時代周報記者採訪中國華融多位基層員工確認,降薪的消息屬實。

剎車

「打算跳槽了。」中國華融某北京子公司基層員工劉強(化名)對時代周報記者透露。

劉強介紹,中國華融有許多子公司,每個公司情況不同,雖然聽到了相關消息,但目前他所在的公司,具體的降薪政策還沒有正式公布,可能基礎的薪水會略微有調整,但影響不大,影響大的是績效薪水,而這一點很確定,今年肯定是沒有了。

劉強手頭所有的業務都停滯下來。此前,賴小民率領下的中國華融激進擴張,許多子公司承攬了很多業務,人員急劇擴張,但實際上還沒有拿到相應的金融業務牌照。如今,隨著宏觀經濟形勢和市場環境的變化,公司正猛踩剎車。

「可能下一步各個子公司會展開合併,會重新梳理業務條線,縮減子公司數量。」劉強對時代周報記者說。

據劉強介紹,公司內部也在下大力氣自查,集團下派人員審計,甚至對之前某些項目進行追責。

許多同事都已開始計劃另謀出路。雖然劉強頻繁面試,但跳槽也不容易,市場行情不好,去哪里都不好做。

中國華融在華南地區的某子公司中層員工李東(化名),已經感受到了降薪帶來的壓力。

李東對時代周報記者介紹,他去年剛買了房,每月還貸壓力巨大,現在年度的績效薪水肯定是沒有了,月薪也要被降低20%左右,幾乎都不夠還房貸了。

「待遇下降的情況從去年就開始了,之前除了績效薪水,每到重要節日,華融都會給員工發各種福利,過節費,但現在什麼都沒有了。」李東對時代周報記者說道。

在中國華融的體系里,像李東這樣的中層員工,月薪能拿到1.5萬元左右,而如果能做出業績,能拿到績效薪水,就會很可觀,但目前業務方面幾乎是全部暫停。

李東的例子在金融行業有一定代表性。在華南的證券公司,員工待遇都類似,剛入行的年輕人,月薪只有三四千元,某些營業部甚至零月薪,剛入行的人只能靠家里的錢才能維持生活。但工作5年左右,通常就能積累到客戶或項目資源,運氣好的時候,就能拿到可觀的獎金。

不過,目前市場不景氣,由於監管政策趨於嚴格,此前讓從業人員大賺特賺的諸如股權質押、場外期權等創新業務,目前都很難開展,股權投資等業務,也由於IPO暫緩受到影響。

「去其他地方也不好做,只能熬著了。而且說不定離職的同事們多了,內部的晉升機會就出來了。」李東對時代周報記者說道。

賴小民今年4月被查之後,中國華融經歷了一系列變動。

5月,中國華融公布了新的董事會成員名單:王占峰、李欣、宋逢明、謝孝衍、劉駿民、邵景春任獨立董事,李毅、王聰、戴利佳、周朗朗任非執行董事,執行董事為王利華;6月29日,公司董事會宣布,選舉王占峰為董事長,並行使公司法定代表人職權,並擔任董事會戰略發展委員會主任,李欣為董事會戰略發展委員會委員。

這樣的變動,實際上最大程度保持了此前的董事。「空降」而來的新董事長王占峰,此前在央行、銀監會工作。

現金流嚴峻

表面上看,雖然此前中國華融在賴小民帶領下,規模驚人增長,但從財務報表卻不難看出,公司投資業務,更多是依賴融資做大,而投資活動帶來的現金流入,卻無法彌補擴張中的資本消耗,目前,公司情況不能說不嚴峻。

中國華融的業務主要分三個條線披露:不良資產業務、金融服務、資產管理和投資。

其中,對業績貢獻最大的是不良資產業務,從2012年的113億元增加到2017年的689億元,增長了6倍;其次是金融服務,從2012年的114億元增長到2017年的309億元,增長了2.7倍;資產管理和投資業務則增長最迅猛,從2012年的42億元,增長到2017年的325億元,增加了近8倍。

在賴小民帶領下,中國華融營業總收入增長了4倍,從2012年為143億元增加到2017年底的596億元;淨利潤增長了3.7倍,從2012年為59億元增長到2017年的220億元。

從資產負債表角度看,中國華融的增長就更為驚人。資產總計增長了6倍,2012年為3150億元,2017年底為1.87萬億元。

但是,在資產當中,占比最大的是「其他投資」,2012年為787億元,2017年為7090億元;其次為「交易性金融資產」,2012年為193億元,2017年為2973億元;再次為「客戶貸款及墊款淨額」,2012年為853億元,2017年為2539億元;「可供出售投資」,2012年為291億元,2017年為1955億元;「現金及現金等價物」,2012年為343億元,2017年為1904億元。

資產的增長,很大程度上依賴的是通過整合兼並,帶來的金融資產的增長。2006年,中國華融重組了浙江金融租賃,並更名為華融金融租賃,同年,中國華融與外資投資者,合資發起設立華融融德資產管理公司。

2007年,中國華融與葛洲壩集團共同發起設立了華融證券,翌年,公司重組了新疆國際信托投資有限責任公司,更名為華融信托;2010年,重組了湖南省內原株洲、湘潭、衡陽、嶽陽市的商業銀行和邵陽市信用社,新設合併的方式,成立了華融湘江銀行;2010年中國華融還成立了私募基金,是與重慶渝富資產經營管理集團共同出資,組建了華融渝富;同年,公司還完成了對海南星海期貨經紀有限公司的重組,設立華融期貨。

不過,中國華融投資活動帶來的現金流入並不樂觀。根據原始公布報表的口徑,現金流量表中顯示,公司投資活動的現金流情況並不好。其中,「贖回、出售投資所得款項」,從2012年的235億元,增加到2017年的4030億元,雖然大幅增加,但是支出也同步大幅度增加;代表支出項的「投資支付的現金」,從2012年的-246億元,增加到2017年的-5718億元。因此,從2012–2017年,「投資活動產生的現金流」每年都是負數,從2012年的-10億元,增加到2017年的-1581億元。

中國華融通過大規模舉債和資本運作獲得現金流。根據財務報表,公司通過「非金融機構借款」獲得的現金流入每年持續流入,從2012年的73億元,增加到2017年的2527億元;再加上「發行應付票據和應付債券所得款」也同步每年提高,從2012年的15億元提高到2017年的1830億元。

因此,多種方式籌資,抵消了投資活動對現金流的侵蝕,使得公司現金流量表上,每年手中的現金還是正數,但現金流的根基變得脆弱。