尋夢新聞LINE@每日推播熱門推薦文章,趣聞不漏接❤️

來源:蘇寧財富資訊

作者:蘇寧金融研究院宏觀經濟研究中心主任 黃志龍

最近,先後有華夏幸福轉讓股權融資、中弘股份出售項目紓困,引起了市場對房企融資壓力的擔憂。

即便是碧桂園、綠地等龍頭房企,也在不惜犧牲規模和利潤快速回款,堅決執行「早銷、多銷、快銷」的回款策略,開發商資金鏈問題再度浮出水面。

那麼,當前的房企融資究竟面臨哪些挑戰?有沒有應對之策呢?請看下文分析:

房企融資面臨的兩大挑戰

綜合來看,當前房地產企業融資面臨以下兩方面挑戰:

一是房地產企業的存量債務規模高企。今年一季度末,商業銀行房地產開發貸款餘額創歷史新高9.1萬億元,占商業銀行貸款餘額比重為7.28%,同樣為歷史最高水平(參見下圖)。

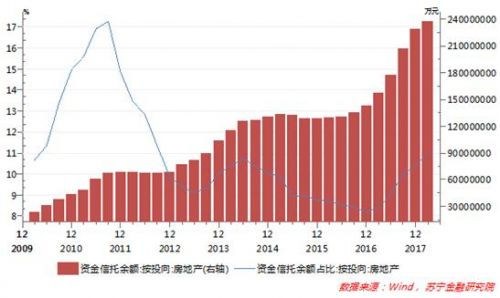

這只是房地產企業債務的冰山一角。在21.6萬億的資金信托餘額中,投向房地產市場的規模高達2.37萬億元,占比10.99%,為2013年以來最高水平(參見下圖),在其他委托貸款、券商資管計劃、財富管理公司、小貸公司等其他融資管道中,房地產企業融資比例也居重要地位。

反映到房地產企業負債水平上, 2015-2017年,上市房地產企業的平均淨負債率分別為69.15%、64.01%和79.43%,直接點說,上市房地產企業的淨負債率在經歷2016年短暫回落後,2017年在瘋狂購地擴張情勢下再度大幅攀升。

在此,淨負債率=(有息負債-現金)÷(股東權益-永續債),這一指標綜合考慮了有息負債、帳上現金和公司淨資產,是市場分析和投行考察房地產公司負債水平最常用的指標。

那麼當下上市房企的淨負債率如何呢?請看下圖:

從圖中可以看出,債務負擔最重的房企中,已經曝出資金鏈困難的佳兆業、中弘股份名列其中。而泰禾集團淨負債率高達473%,居上市房企的行業之首。在主要上市房企中,龍湖地產、碧桂園、保利地產的淨負債率都在100%以下,其中萬科地產的淨負債率低至8.84%,為拉低整個行業淨負債率做出了主要貢獻,但對於大多數房企而言,淨負債率高企的壓力依然較大。

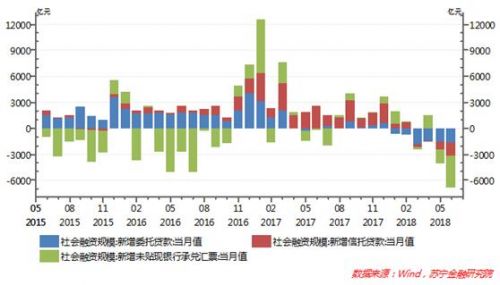

二是整體社會融資環境持續偏緊,到期債務存續困難。房地產企業獲得資金的難易程度,主要取決於整體社會融資的環境松緊。今年上半年,M2、金融機構貸款餘額、社會融資規模存量同比增速分別為8%、12.7%和9.8%,均創下或接近歷史新低水平。值得注意的是,受資管新規影響,社會融資結構中委托貸款、信托貸款和短期票據融資更是連續兩個月大幅同步收縮(參見下圖)。

2016年11月,國家發改委《關於企業債券審核落實房地產調控政策的意見》,嚴格限制房地產開發企業發行企業債券用於商業性房地產項目。

2016年11月,銀監會下發《關於開展銀行業金融機構房地產相關業務專項檢查的緊急通知》,要求16個房地產價格上漲過快城市(北京、上海、廣州、深圳、廈門、合肥、南京、蘇州、無錫、杭州、天津、福州、武漢、鄭州、濟南、成都)的銀行業金融機構進行專項檢查。

2017年4月,銀監會先後發布《關於提升銀行業服務實體經濟質效的指導意見》和《關於銀行業風險防控工作的指導意見》等文件,嚴禁違規資金流入房地產市場,將房企貸款、發行債券等融資管道納入監測範圍。

2018年6月,國家發改委、財政部共同發布《關於完善市場約束機制嚴格防范外債風險和地方債務風險的通知》,要求房地產企業境外發債主要用於償還到期債務,限制房地產企業外債資金投資境內外房地產項目、補充經營資金等,要求企業提交資金用途承諾。

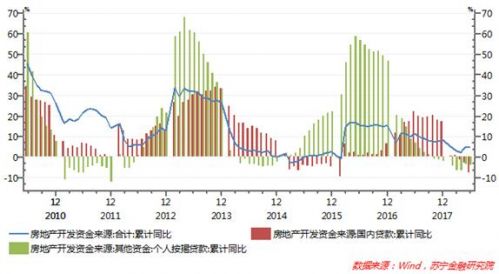

在此政策背景下,今年上半年,房地產開發資金來源增速已回落到4.6%,其中金融機構貸款增速更是下降到-7.9%,銷售回款的一個關鍵指標——個人按揭貸款增速也下降到-4%(參見下圖)。這種情況下,房企不得不依靠自籌資金,或增加應付款等方式籌集開發資金。

融資環境的收緊,加上今後幾年是房地產企業債務到期高峰期,使得房地產企業融資壓力進一步加大。從房地產企業債券到期情況看,根據海通證券測算,存續地產債中,2018年到期償付規模為1613億元,是2017年的2.3倍,其中下半年是上半年近3倍;2019-2021年到期償付的規模分別為2807億元、3998億元和4037億元,償債壓力與日俱增。

房地產企業到期債務之所以有如此之大的償還壓力,是因為2015-2016年債券牛市行情中,大陸公司信用債市場大幅擴容,尤其是2015年1月證監會發布《公司債券發行與交易管理辦法》,將公司債發行主體範圍由僅限於境內外交易所上市的公司,擴大至所有公司制的市場主體,並建立了非公開發行制度。相應地,房企也借此政策東風,大規模發行信用債,加上流動性寬鬆的政策環境,一些大型房企的發行利率甚至低至3%,這與當前動輒8%或9%的融資成本可謂天壤之別。

房企應對融資壓力的三大策略

在存量債務高企、政策環境承壓、到期債務高峰來臨等多重壓力下,房地產企業應綜合施策,迎接當前的融資挑戰。

首先,房地產企業去杠桿是應對融資壓力的治本之策。在當前房地產調控無任何放鬆跡象、中國金融周期見頂趨勢下,低杠桿有利於房地產企業應對市場低迷、穿越周期波動的挑戰。負債率較高的房地產企業應加快銷售回款速度,執行「早銷、多銷、快銷」的回款策略,同時借鑒萬達、華夏幸福等領先房企的「斷臂求生」去杠桿策略,這是應對融資壓力的治本之策。

其次,繼續爭取傳統融資管道的資金支持。當前,中國城市化尚未結束,房地產市場仍有較大發展空間,房價大跌可能性較低。在各行業投資回報率不斷下降、優質資產荒的大趨勢下,不動產仍是安全度較高和回報率較高的優質資產。與此同時,銀行、信托等傳統融資管道對房地產資產存有天然偏愛,這得益於房地產行業不良率低、抵押物充足、業務模式成熟等優勢。因此,在大銀行因政策原因收緊房企融資的背景下,加大與中小城商行、農商行、民營銀行等優質資產短缺問題突出的金融機構合作,是應對當前融資壓力的重要策略。

最後,盤活存量,開展融資管道創新。在當前政策環境下,房企應圍繞以下幾個方面開展融資管道創新:一是通過資產證券化工具(ABS),盤活房企存量資產;二是借中央加快推進債轉股政策東風,加快房地產開發項目的債轉股,提高社會資金參與房地產項目的股權融資比例;三是發行房地產信托基金(Reits),為新一輪租賃住房開發提供融資支持;四是中小房企之間、中小房企和大型房企之間採取風險互擔、收益共享的聯合開發融資模式;五是採取互聯網金融機構的眾籌融資方式,為政策可能放開的個人合作建房籌集資金。