尋夢新聞LINE@每日推播熱門推薦文章,趣聞不漏接❤️

來源:獨角獸智庫

華爾街今年以來持續發布巨額回報公告,蘋果,JPMorgan,美國銀行,花旗等等,都發布了回購公告,以回報投資者,甚至伯克希爾哈撒韋都在三季度回購9.28億美金的股票,超過四年多來的總和。上半年美國上市公司累計回購了逾6700億美元股票,回購規模已超過2017年全年創下的5300億美元紀錄,再創歷史新高。據高盛預計,回購規模年底有望突破1萬億美元大關,刷新歷史紀錄!

但是華爾街還有另外一句名言! A betterreward for shareholders than buybacks is spending for the future。 比回購更能回報股東的是「為未來買單」!

美股開啟巨額回購潮

投資公司暴力回購,是什麼意思?

11月3日伯克希爾哈撒韋發布公告,三季度回購了9.28億美元的本公司股票,投入的資金超過四年多來的總和。盡管回購金額不到公司現金的百分之一,但對於回購動作較少的巴菲特來說,卻開創了一個大額回購的先河。伯克希爾哈撒韋今年三季度經營利潤增長至68.8億美元,超過分析師預期的61.1億美元,2017年同期為34.4億美元。三季度淨利潤增長逾355%,至185億美元。

雖然經歷了颶風等極端天氣,讓公司的保險業務受到衝擊,但減稅政策幫助抵消了不利影響,使公司淨利潤大增。巨額現金儲備該如何配置是一個超級難題。在過去的五個季度里,伯克希爾的現金儲備均超過了1000億美元。長期以來,巴菲特一直傾向於利用巨額現金來尋找大型交易,或收購蘋果和可口可樂等大公司的股票。

今年7月,伯克希爾哈撒韋曾宣布,取消對其回購自身股票的限制,放寬了回購政策的限制。伯克希爾董事會批准了這項政策。在此政策之下,如果巴菲特和芒格都認為回購價格低於伯克希爾的內在價值,那麼他們就可以回購股票。之前的舊政策,要求回購價格不能超過每股帳面價值或者是資產減去債務的1.2倍。而此次巨額回購的開啟,標誌著現金將逐漸偏向於股東回報而不是對外收購。

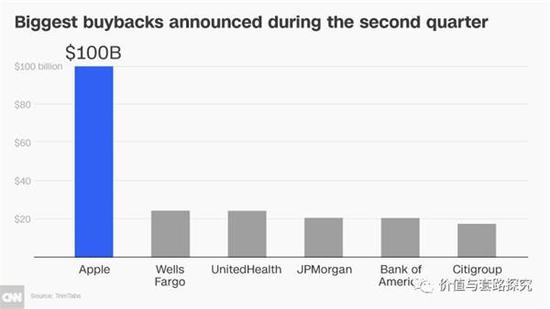

二季度眾多大公司宣布回購計劃,不過筆者發現一個有意思的現象!一個共同點,非常鮮明!

回購主力中巴菲特重倉股占比非常高!

蘋果回購1000億,排名第一,富國銀行緊隨其後。花旗銀行,雖然已經退出十大重倉股,但是2011年,巴菲特抄底花旗銀行,到現在也是重倉持有。

巴菲特十大持倉第四名:美國銀行(Bank of America) 巴菲特持有:67900萬股

巴菲特十大持倉第二名:富國銀行(Wells Fargo)巴菲特持有:45280萬股

巴菲特十大持倉第一名:蘋果公司(APPle)巴菲特持有:16530萬股

而且根據報表顯示,回購資金充裕,源自減稅。伯克希爾三季度的有效稅率為19.2%,而去年同期的稅率為25.3%。去年12月特朗普簽署減稅法案後,美國公司稅率下降,許多美國公司的財報也都受到新法案的影響,因此大量現金湧入企業財報,直接導致企業回購股票的力度加大。

伴隨回購的常常不是好事

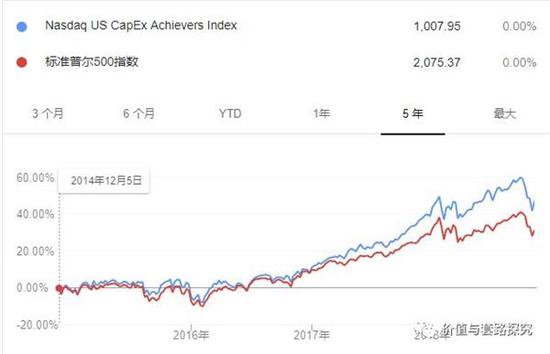

根據筆者研究發現,回購的企業常常跑輸大盤。借助美國回購指數和標普500指數的比較,很明顯,回購指數收益率遠低於標普500。

納斯達克回購指數由過去12月中回購超過已發行股票的5%的公司編制而成。

而且,回購跑輸大盤的趨勢在2018年特別明顯。2018年以來,標普500上漲接近10%,而回購指數策略Invesco只有3.8%,回購被動指ETFSPYB是7.5%,雙雙跑輸大盤。

更應注重投資而不是回購

回購有很多好處,比如:

1,減少股本提高每股收益EPS

2,承接拋壓,抵抗股價下跌,或者推動股價上漲。

3,有利於高管股權激勵。回購的股票可以用於股權激勵,或者維持股價來兌現期權,股權。

總體來說,回購更影響短期股價走勢和短期股東回報,而不是長期企業的發展。出於長期資金利用效率,投資者更應該注重的是:

1,投資支出(正向循環)

2,研發支出(內延擴張)

3,兼並收購(外延擴張)

投資企業自身的發展,從長期來說,更加有利於股價的上漲!

2016年以來,資本支出策略的收益一般是回購策略的收益的一倍左右,18年以來差距持續擴大!(資本支出策略指數,是根據連續三年增加資本性支出的企業編制的指數。)

投資支出策略指數是標普500指數漲幅的1.5倍左右。

為什麼要回購

很明顯,這是減稅政策下的落袋需求!

其實,在上一篇解讀巴菲特的投資持倉的時候,就已經分析過,減稅,必然導致落袋預期!

並且當下找不到更好的投資標的,回購,就變成最佳選擇!巴菲特一方面大聲疾呼,美國面臨最佳投資機會,另一方面,旗下重倉企業卻開啟史無前例的回購。這到底是為了什麼?請三思!