尋夢新聞LINE@每日推播熱門推薦文章,趣聞不漏接❤️

兩個月內拋出了逾230億元融資計劃後,富力地產(港股02777)決定進行股權融資。11月5日,富力地產稱擬增發約8.0559億股H股,募資償還債務、補充營運資金、項目投資。據悉,這是富力自2006年以來首次進行股權類再融資。

《證券日報》記者根據公告發現,若以前5個交易日收盤價平均港幣約12元/股打8折計算,募資約96億港元(約85億元人民幣)。這意味著,從9月7日起拋出ABS融資計劃後的2個月左右時間,富力地產總計拋出了約315億元人民幣的融資計劃。

國際地產資管公司協縱策略管理集團聯合創始人黃立沖接受《證券日報》記者採訪時表示,由於資金短缺,不少開發商都需要借新債還舊債,尤其富力之前還花了大筆錢收購萬達的酒店資產,有些債務都已經到期需要還,加上短期內回歸A股無望,因此不斷進行融資。

首度擬增發融資近百億港元

11月5日,富力地產公告稱,已於2018年11月5日議決召開臨時股東大會及類別股東會議,以批准授予董事會建議特別授權以發行不超過805591836股新H股,分別不超過該公司於新H股發行前後的總股本25%及20%;及分別不超過於新H股發行前後的已發行H股總數約79.35%及44.24%。

在發行股份的定價方式上,富力表示,董事會將參照該公司發行新H股時的資本市場狀況及可比公司的估值等因素厘定新H股的發行價,前提是該發行價不低於決定此發行價之日前五個交易日於聯交所錄得H股收市價平均數的80%。

黃立沖表示,富力地產去年年底股價上漲,現在股價處於歷史相對高點,市場並不認為可以在現在股價水平下發行H股,加上富力發行量較大,因此將發行價定於前五個交易日於聯交所錄得H股收市價平均數的80%,即八折融資。

富力稱,新H股發行的所得款項,在扣除相關費用後,將全部用於補充富力地產的資本金,其中包括但不限於償還公司債務、補充公司營運資金、項目投資等符合中國法律法規及政策要求的用途。

董事會及富力地產高級管理層認為,新H股發行將非常有利於公司獲得長期資本,促進該公司的穩定發展,緩解當前影響多個金融市場的宏觀經濟波動帶來的風險。新H股發行將顯著改善該公司的資本結構,增強融資能力,從而顯著改善信用評級前景,增加獲得更低成本融資的機會。

值得一提的是,這是富力自2006年以來首次進行股權類再融資。11月5日,富力股價開盤下跌,盤中最高跌幅超過10%。該計劃公告後,富力地產股價連續兩日下跌。

「這兩年港股股價表現好於預期,可以算是一種相對較好的融資方式。」易居研究院研究總監嚴躍進接受《證券日報》記者採訪時表示,此次富力地產增發H股的融資規模較高,認購成本相對不高,或許有看好富力未來成長力的投資者會比較認可。

但另有不願具名人士向《證券日報》記者表示,富力選擇增發H股融資的背後,是其負債過高的資金壓力導致的。2017年以來,富力地產頻繁收購資產,並加大土地投資,但銷售回款卻未達預期,因此有迫切的融資需求。

回A受挫還債壓力大

據《證券日報》記者觀察,今年上半年,富力地產多次融資受阻,回A也沒有明確時間表。

2月9日,富力地產公告表示,鑒於近期市場波動較大,公司取消發行10億元中期票據;5月23日,富力宣布,取消公司10億元超短融發行計劃,另擇時機重 新髮行。8月29日,富力一筆60億元的住房租賃專項公司債券被終止。

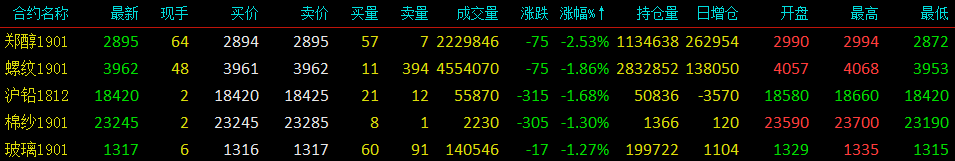

多次融資受阻後,剛一進入下半年,富力地產便開始頻繁發布融資計劃。9月7日,9月12日,富力地產共有兩期ABS項目獲受理,擬發行總金額為86.62億元。9月20日,富力地產公告稱,子公司怡略有限公司擬發行一筆2億美元的優先票據,據悉,該票據利率為8.875%。10月8日,富力地產發布公告稱,其公開發行130億元公司債券已獲得批准。簡單測算,這意味著這幾筆融資計劃就涉及資金約230億元人民幣。

大規模融資難以快速到位的背景下,富力地產還進行了多次超短期融資,一般規模在5億元-10億元之間,期限約為270天,但這些票據利率多超過6.5%,甚至升至近9%。由此可見,富力可謂對資金非常渴望,而且這些短期債多擬用於償還金融機構借款,可見其還債壓力很大。

事實上,富力地產近年來負債率不斷攀升。公開資料顯示,2015年-2017年,富力地產淨負債與權益比率呈上漲趨勢,分別為124.3%、159.9%、169.6%,2018年上半年則較2017年年末上升17.9%至187.5%。此外,有媒體報導稱,據富力地產披露的2018年半年度公司債券內容顯示,公司總負債2703億元,較2017年年末增加15.91%,其中短期借款210億元,增加36.78%;長期借款711.51億元,增加29.42%;其在一年之內要償還的債務達1489億元。截至報告期,富力地產的資產負債率80.44%,較2017年年末增加2.81%。

更重要的是,目前房企都在收縮擴張戰線,但富力過去兩年都在積極擴張,不管是拿地還是收購酒店等持有性資產,資金支出規模大,卻又恰逢今年市場進入了下行通道,可謂遭受多重壓力。

在今年8月份的中期業績會上,富力地產集團董事長李思廉談到全年計劃,就表示今年仍然堅持1300億元的銷售目標;但截至10月底,富力地產累計銷售956.6億元,只完成了銷售目標的七成。交銀國際(港股03329)認為,富力地產即使進一步降低平均售價,也很可能做到不了2018年銷售目標人民幣1300億元。

上述業內人士稱,每天睜眼就是大筆的利息支出,還有高額的債務要還,銷售回款難以達到預期,回A短期內無望,富力地產需要快速找到實質性的解決辦法,否則機構會不斷下調評級,對富力的融資將雪上加霜。屆時,富力地產將面對更大的經營壓力。