尋夢新聞LINE@每日推播熱門推薦文章,趣聞不漏接

本周共有7只公募基金公告成立,包括兩只中長期純債型基金、兩只偏股混合型基金、兩只靈活配置型基金和一只混合型債券型基金,合計募集規模25.2億元。7只基金中包括3只發起式基金,除發起式基金外平均募集天數36天,平均日募集份額為687萬份/天,基金髮行情況較難。

截止本周,目前仍在發行的基金為74只,平均募集天數為28.59天。基金髮行仍以中長期債券基金與靈活配置型基金為主。其中本周開始募集的基金共13只,以中長期純債型基金與混合型基金為主,以定開式運作基金較多。本周有兩只普通權益型基金髮行,包括一只發起式跨行業主題型基金與一只策略型量化基金。

本周共有4只公募基金完成清算,包括一只中長期純債型基金、一只偏債混合型基金及兩只被動指數型基金。截止2018年一季度末,天弘基金共管理的指數基金共有17只,集中發行於2015年1月、6月、7月。17只基金均為發起式基金、規模均不大,截止2018年一季度末,合計管理規模僅為54.98億元。其中規模超過3億元的基金僅有6只,由於合同中的大多約定「成立滿三年後基金淨值不足2億元」的清算條款,天弘基金旗下的指數基金短期內面臨著集中清盤。

「不賺錢不收管理費」——南方瑞合三年期定開設立「有條件收取管理費」模式。根據南方瑞合三年定期開放混合型發起式證券投資基金(LOF)招募說明書,該基金將根據封閉期末基金管理業績決定是否收取管理費,這在一定程度上解決了公募基金管理費「旱澇保收」的收費模式,使得基金經理更加關注產品的安全性和下行風險。

貝萊德(上海)發行備案首只私募證券投資基金,聚焦科技及大數據優勢。日前,貝萊德投資管理(上海)有限公司在其微信平台上宣布,其管理的第一支境內私募證券投資基金——貝萊德中國A股機遇私募基金1期已獲基金業協會備案通過,預計將通過中信證券進行產品代銷。

近期市場指數連創新低,新基金髮行遇冷,但ETF基金規模逆勢上升,場內ETF基金份額增加超過480億份。這顯示機構資金開始逐步「抄底」,而這部分資金來源主要為保險資金。就投資邏輯而言,目前市場估值來看,目前相關指數已處於歷史低位,後期隨著市場調整到位,行情回暖,這些指數有望成為反彈的急先鋒。目前較受投資者歡迎的指數包括創業板指數、中證500指數及滬深300指數。

第一批設立的6只FOF基金陸續公布了第二季度報告。6只FOF基金持有的貨幣市場基金比例大幅降低。第二批、第三批獲批的FOF基金的投資範圍中均包含了「投資於貨幣市場基金比例不超過5%」的投資限制,而這在第一批獲批的FOF基金合同中並無體現。這驗證了市場中關於監管機構限制FOF基金投資貨幣市場基金比例的傳言。

一、本周公募基金髮行及成立情況

01

本周基金髮行情況

本周共有7只公募基金公告成立,包括兩只中長期純債型基金、兩只偏股混合型基金、兩只靈活配置型基金和一只混合型債券型基金,合計募集規模25.2億元。7只基金中包括3只發起式基金,除發起式基金外平均募集天數36天,平均日募集份額為687萬份/天,基金髮行情況較難。

7只基金中定開型基金數量較多。值得一提的是凱石淳行業精選為其「私轉公」後發行的首只基金,發行時間僅8天即結束募集,募集金額達3.41億元,募集戶數僅4500戶,在當前行情下實為不易。

表1:本周新成立基金一覽表

資料來源:Wind,華泰證券金融產品部

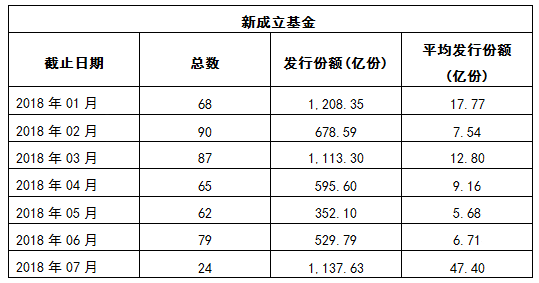

截止本周,2018年公募基金累計發行情況如下表所示,7月份公募基金髮行份額的顯著提升源於戰略配售基金的發售:

表2:2018年公募基金髮行情況一覽表

資料來源:Wind,華泰證券金融產品部

02

截止本周仍在發行的基金

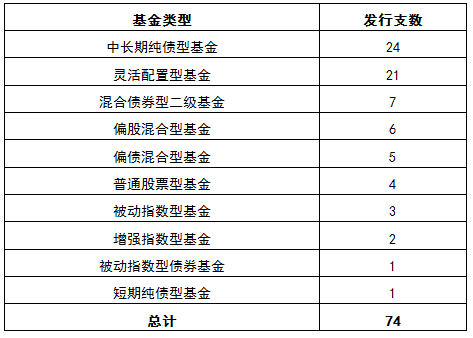

截止本周,目前仍在發行的基金為74只,平均募集天數為28.59天。基金髮行仍以中長期債券基金與靈活配置型基金為主。

表3:正在募集的不同類型公募基金數量

資料來源:Wind,華泰證券金融產品部

其中本周開始募集的基金共13只,以中長期純債型基金與混合型基金為主,以定開式運作基金較多。本周有兩只普通權益型基金髮行,包括一只發起式跨行業主題型基金與一只策略型量化基金。

11只開始募集的基金中:中融聚業3個月與華泰保興尊頤均為發起式定開型債券基金,封閉期均為3個月;圓信永豐中高等級為一只主要投資於中高等級債券的基金,合同中規定投資於國債、央行票據、政策性金融債及信用評級在AAA(含)到AA+(含)之間的債券比例不得低於非現金類資產的80%;長信穩進資產配置為證監會第三批批復的5只FOF型基金之一,採用風險平價策略進行戰略資產配置,配置上著重考量風險收益比,策略上更偏向資產輪動,在風險可控的大框架下放鬆一定程度的目標波動率,在某類資產有趨勢性機會時適度提高風險權重,投資過程採用量化的資產配置與主動的基金調研相結合,在全市場基金中進行篩選;招商穩禎定期開放封閉期為一年,靈活投資於股票、債券類資產,由於封閉期較長,為吸引投資者,基金免收認購及申購費。

三只靈活配置型基金中,富國臻選成長風格上偏向於成長,投資範圍中含有港股部分;國泰價值精選側重於價值,行業上偏好消費升級和產業升級帶來的投資機會,個股選擇看重企業利潤確定性和估值的合理性;建信量化優享封閉期為一年,通過多因子量化模型進行選股。

兩只權益型基金中,嘉實資源精選基金為發起式股票基金,投資於A股和港股,基金對於資源型行業進行了定義,主要包括油氣、煤炭、有色、非金屬采礦、鋼鐵及新能源主題,基金合同中規定投資於資源類行業的股票不低於非現金類資產的80%;西部利得事件驅動旨在提前挖掘和深入分析造成股價異常波動的公司事件,並運用高頻交易模型進行篩選,通過把握交易機會獲取超額回報。

中證銀行ETF由匯添富基金管理,目前市場中共有2只銀行ETF(華寶中證銀行ETF、南方中證銀行ETF),今年以來,資金持續流入銀行板塊,兩只銀行ETF份額增長達4億元,份額增長速度超過170%。目前銀行板塊估值已達2000年以來最低水平,業績上也有一定的安全邊際,基金業績表現值得期待。

表4:本周開始募集的公募基金一覽表

資料來源:Wind,華泰證券金融產品部

03

本周基金清盤情況

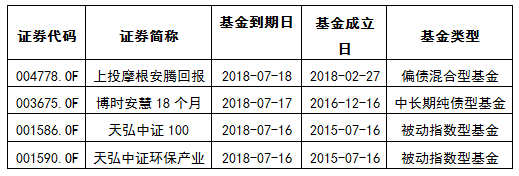

本周共有4只公募基金完成清算,包括一只中長期純債型基金、一只偏債混合型基金及兩只被動指數型基金。其中上投摩根安騰回報觸及連續數個工作日基金淨值不足5000萬元的清算條款,博時安慧18個月觸及「每個開放期屆滿時基金規模低於2億元」的清算條款,而天弘中證100、天弘中證環保產業則是觸及了基金合同中對「成立滿三年後基金淨值不足2億元」的清算條款。

表5:本周清算的公募基金一覽表

資料來源:Wind,華泰證券金融產品部

截止2018年一季度末,天弘基金共管理的指數基金共有17只,集中發行於2015年1月、6月、7月。17只基金均為發起式基金、規模均不大,截止2018年一季度末,合計管理規模僅為54.98億元。其中規模超過3億元的基金僅有6只,由於合同中的大多約定「成立滿三年後基金淨值不足2億元」的清算條款,天弘基金旗下的指數基金短期內面臨著集中清盤。

表6:天弘基金旗下指數基金一覽

資料來源:Wind,華泰證券金融產品部

二、基金市場創新及政策動態

「不賺錢不收管理費」——南方瑞合三年

期定開設立「有條件收取管理費」模式

根據南方瑞合三年定期開放混合型發起式證券投資基金(LOF)招募說明書,該基金將根據封閉期末基金管理業績決定是否收取管理費,這在一定程度上解決了公募基金管理費「旱澇保收」的收費模式,使得基金經理更加關注產品的安全性和下行風險。

據了解,南方瑞合三年期定期開放混合型證券投資基金為發起式LOF基金,其投資範圍較為靈活,涵蓋A股、港股通、債券類資產、現金類資產及金融衍生品。其中開放期股票投資占基金資產的比例為40%-90%,封閉期該比例為40%-100%。該基金的投資策略以追求「正收益」為門檻目標,通過提供動態資產配置的解決方案來平滑基礎市場波動,通過定性與定量相結合的方法分析宏觀經濟和證券市場發展趨勢,對證券市場當期的系統性風險以及可預見的未來時期內各大類資產的預期風險和預期收益率進行分析評估,並據此制定基金在股票、債券、現金等資產之間的配置比例、調整原則和調整範圍,在保持總體風險水平相對穩定的基礎上,力爭投資組合的穩定增值。南方瑞合三年定開的業績比較基準為滬深300指數收益率*40%+中證港股通綜合指數(人民幣)收益率*20%+上證國債指數收益率*40%,投資者可以據此大致對其資產配置有所了解。

按照基金管理人對管理費的約定,其管理年費率為1.5%,按照前一日的基金資產淨值每日計算,逐日累計至每個封閉期的最後一日,在每個封閉期的最後一日,若基金份額的期末淨值小於或等於期初淨值,則該封閉期及前一開放期(若有)內的管理費全額返還至基金資產。據此而言,基金管理費仍每日計提,反映到基金資產淨值中,若封閉期費後收益為負,則回沖到基金資產中,相當於以管理費為限為投資者提供了有限補償機制。

基金合同生效後,該基金每三年開放一次申購和贖回。由於設置的封閉期較長,這樣的費率結構有利於做到基金管理人與投資者利益的綁定、向投資者展示基金管理人的信心以進一步吸引投資者。為進一步增強投資者信心,該基金還加入了「公司發起、高管領投、員工跟投」的運作模式。

長期穩定的基金規模能為基金經理更好的進行長周期資產配置打下良好基礎,基金經理可以追求較長時間的布局,做到基金資產的穩定增值。同時當封閉期末費後業績為正時,較長的運作期和穩定的規模也能為基金公司貢獻不菲的管理費收入,因此,這一設計可謂基金公司和投資者的雙贏。

根據《中國基金報》的報導,基金公司在基金產品管理費領域一直在進行創新,例如2002年10月9日成立的博時價值增長基金,開創性的設立了「價值增長線」,並約定在基金單位份額淨值跌破價值增長線水平期間,基金管理人將暫停收取基金管理費,2004年成立的海富通收益增長也採用了該種模式。2003年成立的國泰金龍債券約定,基金合同生效日起半年後,若當日基金份額累計資產淨值低於1.00元時,基金管理分將從下一日起暫停收取管理費,直至基金累計資產淨值高於1.00元(含)後,基金管理人將恢復收取基金管理費。

其實目前市場中已經存在著收取浮動管理費的基金產品,根據《中國基金報》的統計,該類產品共有37只。在收取基本管理費的基礎上約定當基金業績達到業績比較基準時收取一定比例的附加管理費,部分基金還約定在基金業績未達業績比較基準時扣減部分基本管理費。

2017年,監管層發布《公開募集證券投資基金收取浮動管理費指引(初稿)》並征求意見,但至今相關細則尚未出台。預計相關政策落地後,類似產品將會陸續上報。《指引》對於基金業績與基金經理利益的綁定做了較為細致的約束,以保證基金經理更好的履職。

其實,對於私募基金而言類似的產品設計並不稀奇,但對於產品起點較低、投資者理財知識較為缺乏、具有普惠金融性質的公募基金產品而言,相關監管政策對於其收取「類業績報酬」較為敏感。但隨著大類資產配置理念深入人心、指數化投資工具越來越多、成本越來越低,主動管理型基金的費率將不可避免的面臨降低的命運,這也對於公募基金的投資管理能力和業績要求提出了更高的要求。

貝萊德(上海)發行備案首只

私募證券投資基金,聚焦科技及大數據優勢

日前,貝萊德投資管理(上海)有限公司在其微信平台上宣布,其管理的第一支境內私募證券投資基金——貝萊德中國A股機遇私募基金1期已獲基金業協會備案通過,預計將通過中信證券進行產品代銷。

貝萊德(Blackrock)為全球最大的資產管理公司,成立於1988年,總部設立在紐約,管理規模超過6.3萬億美元,比第二名高出近1.5萬億美元。卓越的量化投資能力和豐富的被動型投資產品是貝萊德的特色之一,20世紀70年代,其就開始開展量化和指數投資業務,其擁有目前業內領先的iShares ETF投資平台。一直以來,貝萊德十分重視起量化團隊,並嘗試用量化替代部分傳統股票投資經理。

貝萊德布局中國業務已久,其在QFII和RQFII計劃下的中國在岸投資額度超過98億元,此外也通過滬港通、深港通計劃,以及發行兩只為中國高淨值投資者而設的合格境內有限合夥人(QDLP)投資產品,參與中國市場。貝萊德投資(上海)註冊於2017年9月20日,並於2017年12月25日拿到私募管理人牌照。按照相關規定,其必須在註冊後的6個月內發行首只私募基金。

貝萊德中國A股機遇私募基金1期為權益類基金產品,將投資於中國境內資本市場,利用貝萊德在科技及大數據方面的專業優勢以獲取投資回報,綜合其31年的量化數據分析經驗,運用其專為中國A股市場研發的量化模型分析技術,結合大數據分析和機器學習,從基本面、市場情緒、宏觀政策三方面捕捉中國A股投資機會,致力於獲得穩定且持續的投資回報。同策略的貝萊德海外中國A股機遇自2012年11月開始運行,至今年化收益率達到21.99%,策略規模達到10.4億美元。

貝萊德更像是一家科技公司,其擁有全球市占率第一的交易所交易基金ETF iShares安碩,科技和風險管理業務阿拉丁平台(Aladdin)等。並於2015年收購了智能理財公司FutureAdvisor,重組其主動股票策略部門,重點培養其量化團隊,今年2月還決定設立人工智能(AI)實驗室,並推出了AI技術驅動的主動管理型ETF。其產品業績表現值得期待。

隨著橋水基金的備案成功,根據基金業協會的相關數據,目前已經有13只外資私募機構進入中國市場,分別為富達、瑞銀、富敦、英仕曼、惠理、景順、路博邁、安本、貝萊德、施羅德、安中投資、橋水、元勝。產品方面,除安中投資、橋水、元盛外,其餘10家外資機構均已發行並備案產品,產品總數達到15只。早在2017年5月份,富達旗下的外商獨資私募基金公司——富達利泰就成立了國內第一支外資私募基金「富達中國債券1號私募基金」,成為國內首家獲得私募證券投資基金管理業務資格的外資基金管理公司。

資金持續淨流入ETF基金

近期市場指數連創新低,新基金髮行遇冷,但ETF基金規模逆勢上升,場內ETF基金份額增加超過480億份。這顯示機構資金開始逐步「抄底」,而這部分資金來源主要為保險資金。

就投資邏輯而言,目前市場估值來看,目前相關指數已處於歷史低位,後期隨著市場調整到位,行情回暖,這些指數有望成為反彈的急先鋒。目前較受投資者歡迎的指數包括創業板指數、中證500指數及滬深300指數。

我們統計了2018年6月以來場內流通份額增加較多的ETF基金。其中增加份額最多的為華安創業板50ETF、南方中證500ETF、華泰柏瑞滬深300ETF。可以看出,機構投資者對於後市較為樂觀,市場彈性較大的創業板指和中證500成為配置重點。

表7:2018年6月以來場內流通份額增加較多的ETF基金

資料來源:Wind,華泰證券金融產品部

FOF基金配置貨幣市場基金比例受到限制

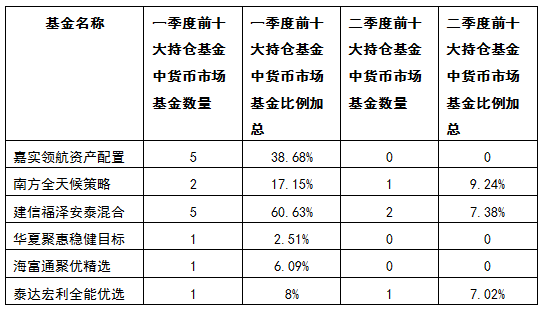

第一批設立的6只FOF基金陸續公布了第二季度報告。6只FOF基金持有的貨幣市場基金比例大幅降低。6只基金二季度前十大重倉基金中嘉實領航資產配置、華夏聚惠穩健目標、海富通聚優精選的無貨幣市場基金,其他三只基金二季度前十大重倉基金中貨幣市場基金比例均在基金資產的10%以下,相對於一季度而言比例大幅下降。

表8:6只FOF基金2018年第一、二季度

貨幣市場基金持倉情況

資料來源:Wind,華泰證券金融產品部

無獨有偶第二批、第三批獲批的FOF基金的投資範圍中均包含了「投資於貨幣市場基金比例不超過5%」的投資限制,而這在第一批獲批的FOF基金合同中並無體現。這驗證了市場中關於監管機構限制FOF基金投資貨幣市場基金比例的傳言。

限制FOF基金高比例投資貨幣市場旨在督促基金管理公司回歸大類資產配置本源,杜絕特定時點為貨幣基金沖量所可能帶來的流動性風險。但目前市場上基金種類仍不夠豐富,受限於FOF基金的投資範圍和投資限制,在「股債雙殺」的市場環境下,配置貨幣市場基金也是基金經理的無奈之舉。

我們觀察到2018年二季度,6只FOF基金的管理規模進一步降低,這一方面有基金業績不達投資者預期的原因,但也應該看到國內投資者對於FOF基金的風險收益特徵的了解仍不夠充分。FOF基金的主要投資邏輯在於較長周期的大類資產配置,而目前投資者對於短期內的業績波動仍然較為關注。

表9:6只FOF基金2018年第一、二季度份額

資料來源:Wind,華泰證券金融產品部

本咨詢產品專供我公司有關客戶閱讀,嚴禁他人或其它機構傳播或做商業用途使用。如發現有關機構和個人違規使用本刊物的,本公司將保留追究其法律責任的權利。本咨詢產品版權歸華泰證券所有。未獲得書面授權,任何人不得對本咨詢產品進行任何形式的發布、復制。本咨詢產品基於華泰證券認為可信的公開資料,但我們對這些信息的準確性、完整性或可靠性不作任何保證,也不保證所包含的信息和建議不會發生任何變更,也不承擔任何投資者因使用本咨詢產品而產生的任何責任。